작년 국세 물납주식 매가율 67% 그쳐<br>특수관계자가 84% 재매수, 편법증여 악용도<br>국세청-캠코 20~50% 할증 책임 "네탓"만

외환위기 이후 지난 10년 동안 세금 대신 받은 물납주식을 매각해 입은 국고 손실이 1,487억원에 달하는 것으로 나타났다. 특히 비상장 주식의 경우 친인척과 발행기업 등 물납 특수관계자가 84%를 재매수해 물납제도가 편법 증여 수단으로 악용되고 있는 실정이다.

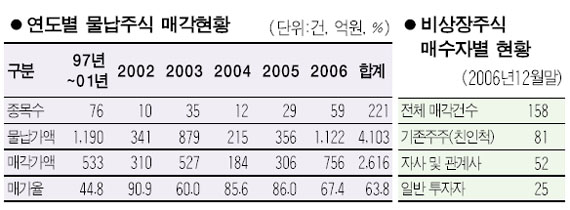

9일 재정경제부와 국세청 등에 따르면 지난 97년부터 지난해 말까지 정부가 매각한 국세물납주식의 물납액은 4,103억원에 달했지만 실제 매각액은 2,616억원에 그쳤다. 유형별로는 비상장 주식의 경우 물납액은 3,379억원이었지만 실제 매각액은 2,047억원에 그쳤고 매각이 용이한 상장 주식조차 물납액은 723억원이었지만 실매각액은 569억원에 불과했다.

특히 국세물납주식의 저가 매각을 막기 위해 지난해 각종 제도가 도입됐지만 지난해 상장ㆍ비상장 주식의 전체 매가율(매각가액/물납가액)은 67.4%로 전년 말(86.0%)보다 18.6%포인트 낮아졌다.

국세물납주식이 저가로 팔리는 것은 국세청이 최초에 정한 물납가액과 자산관리공사(캠코)의 주식 매각가격 사이에 차이가 벌어지기 때문이다. 국세청은 물납을 받으면서 경영권 위협 등을 고려해 경영권 프리미엄(20% 할증)을 감안해주는 데 비해 실제 캠코의 매각 입찰에서는 원매자가 없을 경우 최초 가격의 50%까지 깎아주고 있는 실정이다. 현재 캠코가 입찰 중인 물납주식 105개 가운데 예정가격보다 높게 제시해 낙찰된 것은 겨우 2건에 불과하며 나머지 103개 종목은 예정가격보다 할인을 해줘야 될 형편이다.

특히 물납주식 대부분을 차지하는 비상장 기업 주식의 경우 친족중심의 경영으로 매수자의 경영참여가 힘든 점을 이용해 친인척이나 발행기업이 당초 물납가액보다 할인된 가격에 다시 매수하는 부작용마저 일고 있다. 가령 국세청이 고지한 100억원의 세금을 주식으로 대납한 뒤 할인된 가격(50억원)에 다시 사들여 세감면 효과를 본다는 것이다. 실제 지난 10년 동안 매각된 비상장 주식 158개 가운데 기존 주주(친인척)가 81건을 매수했으며 자사 및 관계사가 사들인 것도 52건이었다. 일반 투자자의 매입률은 고작 16%(25건)에 그쳤다.

국고 손실이 갈수록 불어나고 있지만 물납가액을 정하는 국세청은 물론 주식매각 업무를 담당하는 캠코는 서로 책임을 미루고 있다. 재경부의 한 담당자는 “물납제도는 ‘상속ㆍ증여’라는 현재화되지 않은 이익에 대해 불가피하게 허용된 유일한 세금”이라며 “관련 제도를 없애지 않는 한 특별한 방법이 없다”고 해명했다.

◇국세물납이란=상속ㆍ증여받은 재산 가운데 유가증권 및 부동산이 절반을 초과하고 세액이 1,000만원을 넘을 경우 납세자의 편의를 위해 세금을 유가증권이나 부동산 등으로 대납할 수 있도록 제도(상속세 및 증여세법 제73조)