|

법정관리 중인 ㈜동양을 놓고 물밑 인수 경쟁을 벌여온 유진기업과 파인트리자산운용의 행보에 제동이 걸렸다. 법원이 ㈜동양의 내부 정관 변경을 통해 이사 선임과 자산 양도 등 경영상 주요 의사결정의 문턱을 크게 높여 인수 후보자들이 경영권을 장악할 지분을 확보하기가 쉽지 않아졌다.

7일 투자은행(IB) 업계에 따르면 서울중앙지방법원은 최근 ㈜동양이 제출한 정관 변경안을 승인했다. ㈜동양은 이에 따라 이사회 정원이 16명에서 10명으로 줄었으며 장부가로 회사 순자산의 20%를 초과하는 자산을 양도·처분할 때는 주주총회 특별결의를 거쳐야 한다. 특별결의는 주총 참석주주의 3분의2 이상, 전체 발행주식 3분의1 이상의 동의를 동시에 얻어야 한다.

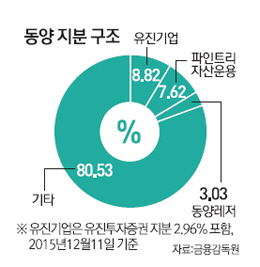

법원이 회사 측과 협의해 정관 변경에 나선 것은 적대적 인수합병(M&A) 가능성을 사실상 차단하려는 의지로 풀이된다. 우선 ㈜동양이 정관변경을 통해 공석인 사외이사 3명을 추가 선임해 이사회 정원을 모두 채우면 인수 후보업체가 50% 이상 확실한 지분을 확보하지 않는 한 동양의 경영권을 확보하기 어렵다. ㈜동양을 품을 새 주인이 경영진을 다시 꾸리려면 기존 이사 상당수를 해임해야 하는데 특별 결의 사항인 이사 해임을 단독으로 관철시키는 데 50% 안팎의 지분은 필요하다. 지난해 8월부터 ㈜동양 지분 매입경쟁에 나선 유진기업과 파인트리의 지분율은 현재 각각 8.82%, 7.62%에 불과하다.

자산 양도를 주총 특별결의 사항으로 한 신설 정관도 잠재적 인수 후보들을 낙담하게 하는 주요 요인이다. ㈜동양은 동양시멘트 매각 대금으로 챙긴 5,000억원 안팎의 현금을 활용해 사옥 매입과 대규모 시설투자를 준비하고 있다. 인수 후보자들은 동양 인수 후 사옥 등 자산을 매각할 복안을 갖고 있었지만 이 역시 특별 결의 사항으로 묶여버렸다.

이에 따라 그동안 유진기업과 파인트리 간의 '소리 없는' 지분 매입 경쟁으로 인해 뜨겁게 달아올랐던 ㈜동양 인수전 열기가 급속히 냉각될 것이라는 관측에 힘이 실린다. 실제 정관 변경 탓에 동양레저의 ㈜동양 보유 지분(3.03%) 매각 작업도 좀처럼 속도를 내지 못하고 있는 것으로 전해졌다. IB 업계의 한 관계자는 "인수 후보 입장에서는 동양레저 지분을 추가로 인수해 확실한 1대 주주의 자리를 굳혀도 정관 변경으로 실질적으로 할 수 있는 사항이 많지 않다"고 설명했다.