압도적인 자본력으로 글로벌 인수합병(M&A) 시장의 큰손으로 부상한 중국 기업들이 시장질서를 흐리고 있다. 중국 안방보험이 미국 스타우드 호텔 인수전에 참가했다 갑자기 발을 빼면서 가격만 뻥튀기하는 바람잡이 역할을 하는 등 M&A 시장에 혼란을 야기한 것이다. 앞으로 중국 자본이 세계 M&A 시장에서 차지하는 규모가 더 커질 것으로 예상돼 시장 혼란이 가중될 것이라는 우려도 확산되고 있다.

3월31일(현지시간) 월스트리트저널(WSJ)에 따르면 안방보험을 주축으로 한 중국 컨소시엄은 이날 성명을 통해 스타우드에 제안했던 140억달러 규모의 인수안을 철회한다고 발표했다. 컨소시엄은 뚜렷한 철회이유를 밝히지 않았으며 “여러 가지 시장 상황을 고려했다”고만 말했다. 불과 이틀 전만 해도 인수금액을 올리며 스타우드에 대한 구애에 열을 올렸던 안방보험이 발을 빼면서 스타우드 주가는 31일 장 마감 후 시간외거래에서 4.5%나 급락했다.

안방보험 측의 갑작스러운 철수 선언으로 미국 호텔체인 메리엇이 스타우드를 차지하게 됐지만 상처뿐인 승리가 될 것으로 전망된다. 안방보험의 인수전 참여와 갑작스러운 퇴장으로 스타우드의 가격이 처음보다 10억달러 이상 치솟았기 때문이다. WSJ에 따르면 메리엇은 지난해 11월 스타우드 주식 1주당 72.08달러, 총 122억달러에 스타우드를 인수하기로 합의했다. 이미 양측 이사회가 만장일치로 계약을 승인하고 인수에 합의한 상황이었지만 지난달 14일 안방보험이 뒤늦게 총 129억달러에 스타우드를 인수하겠다는 제안을 내놓았다. 이 때문에 메리엇은 울며 겨자먹기로 인수가격을 136억달러로 높였고 안방보험은 29일 다시 140억달러를 내놓겠다고 맞불을 놓았다. 마지막에 판돈을 높이던 안방보험이 돌연 퇴장을 선언하면서 결국 메리엇은 인수 합의를 이루고도 14억달러나 더 주고 스타우드를 사들이게 됐다. WSJ는 메리엇 입장에서는 안방보험의 행태에 화가 날 수밖에 없는 상황이라고 전했다.

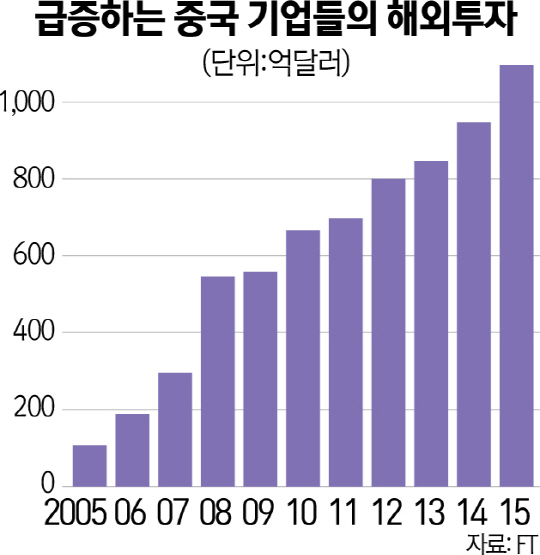

중국 기업들의 해외 M&A 거래 증가는 활력을 잃은 글로벌 인수합병 시장에 에너지를 불어넣고 있지만 시장 혼란도 가중시키며 우려를 낳고 있다. 파이낸셜타임스(FT)에 따르면 중국 자본의 1·4분기 해외 인수합병 투자는 1,010억달러를 기록해 전체 글로벌 M&A 거래의 약 6분의1에 달했다. 직전분기 대비 세계 M&A가 57% 급감한 상황에서 중국 기업들이 최대 큰손으로 자리매김한 셈이다. 로이 케블런 노무라증권 유럽 최고투자전문가는 FT와의 인터뷰에서 “중국 기업들이 수요가 줄어든 글로벌 M&A 시장에 활력을 불어넣고 있다”면서도 “중국의 투자가 자산가격을 높여 시장 혼란을 야기하는 측면도 있다”고 말했다. HSBC의 스티븐 윌리엄스 아시아태평양 자금조달 부문 대표도 “중국 자본은 필요한 자산이 아니라 원하는 자산을 사들이고 있다”며 투자방식이 시장의 예상과 다른 경우가 많다고 지적했다.