조선·해운발 기업 구조조정이 장기화할 경우 은행뿐 아니라 기업대출 규모가 65조원에 달하는 보험사들의 자산건전성도 악화될 수 있다는 분석이 나왔다. 또한 전반적인 경제 부진이 보험 및 연금 자산 수요 감소로 이어지는 등 가뜩이나 IFRS4(국제회계기준) 2단계 도입을 앞두고 자본확충 부담이 커진 보험업계에 기업 구조조정이 또 다른 악재로 작용할 것으로 우려됐다.

전용식 보험연구원 연구위원은 19일 ‘기업 구조조정이 보험산업에 미치는 영향과 시사점’이라는 보고서를 통해 “기업 구조조정이 확대되면 고용과 설비투자 위축으로 내수는 위축되고 기업 수익성 회복은 지연될 것”이라며 “이로 인해 부실 대출이 증가할 수밖에 없다”고 지적했다. 이어 그는 “특히 보험회사에서 대출을 받은 기업들은 은행권에서 신규 대출을 받지 못하거나 만기 연장이 어려운 기업일 가능성이 큰 만큼 보험사의 기업대출 부실률이 은행보다 더 높을 수 있다”고 우려했다. 다시 말해 은행권의 기업대출 부실 비율은 올 1·4분기 기준으로 4.07%인데 보험업계는 이를 상회할 수 있을 것이라는 분석이다.

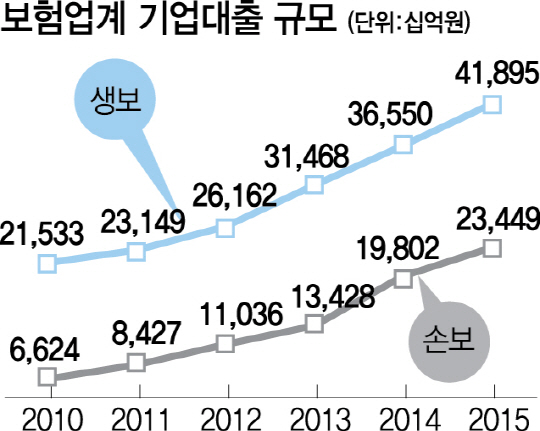

전 위원은 “보험업계에서는 IFRS4 2단계 도입에 따라 자본확충 부담이 확대되고 있는데 보험사의 기업대출 부실이 증가하면 충당금 적립 부담이 가중될 것”이라고 지적했다. 금융감독원에 따르면 생명보험업계의 기업대출 규모는 지난해 기준 41조8,950억원, 손해보험업계는 23조4,490억원으로 각각 총 대출의 20.0%, 27.3%를 차지하고 있다.

또 전 위원은 기업 구조조정이 보험업계의 기업대출 부문에만 한정되는 게 아니라 수익성 전반에 악영향을 미칠 것이라고 우려했다. 전 위원은 “조선·해운업 등 5개 업종의 수익성 둔화와 생산 감소는 기업성 보험 수요 감소로 직접 연결된다”며 “이에 더해 내수가 위축되면서 장기적으로는 가계의 보험 및 연금 수요 감소로 이어질 것”이라고 지적했다. 실제로 가계와 비영리단체의 보험 및 연금자산 증감액은 지난 2011년 70조5,756억원에서 2012년 99조1,778억원으로 증가했지만 2013년 93조6,985억원, 2015년 93조1,805억원을 기록하며 다시 감소세를 보이고 있다.

전 위원은 “국내 기업 구조조정의 여파를 최소화하기 위해서는 보험사들이 장기 로드맵을 마련해 해외 사업을 지속적으로 추진해야 하고 궁극적으로는 수익원 다변화를 위해서도 노력해야 한다”며 “고령자보험·재난보험·자산관리서비스업 등 해외 보험사들의 신규 수익원 발굴 사례를 참고해야 한다”고 말했다.