브렉시트(영국의 유럽연합 탈퇴, Brexit)는 채권시장에서 장기물을 중심으로 금리 하락(채권가격 상승)을 불러올 것으로 보인다. 브렉시트에 충격받은 글로벌 금융시장이 미국 국채 등 안전자산에 목을 맬 수밖에 없기에 장기금리 하락으로 장단기 스프레드(10년물∼3년물 금리 차이)가 20bp 내로 좁혀질 가능성도 나온다.

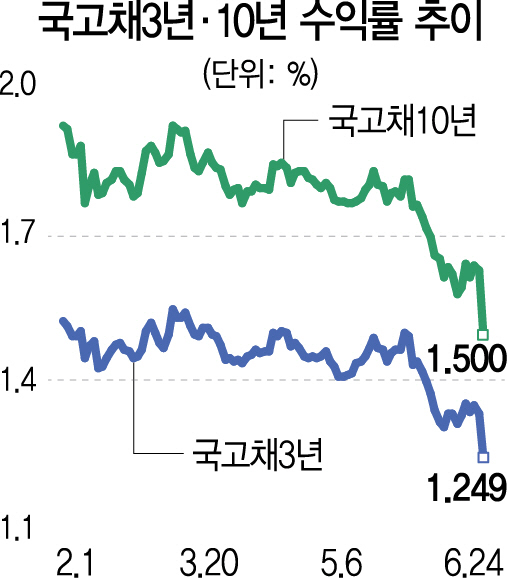

26일 금융투자업계에 따르면 지난주 국고채 3년물은 1.249%, 10년물은 1.500%에 마감하며 장단기 스프레드는 25.1bp(1bp=0.01%포인트)를 나타냈다. 올 초 40.5bp에서 20bp 가까이 줄어든 셈이다. 시장 전문가들은 장단기 스프레드가 20~25bp선으로 좁아질 것으로 본다. 문홍철 동부증권 연구원은 “장단기 스프레드의 역대 최저점은 17bp였는데 세계 경제의 불확실성이 높아진 현 상황에서는 20bp보다 줄어들 가능성도 배제하기 어렵다”고 말했다.

시장에서는 글로벌 경제 및 금융시장의 영향을 많이 받는 장기금리의 하락 폭이 클 것으로 본다. 현재 1.25%인 기준금리의 영향이 큰 단기금리의 낙폭이 제한적인 대신 장기물의 금리가 내려간다는 얘기다. 이슬비 삼성증권 연구원은 “당분간 채권 금리는 낮은 상태에서 장기화할 수 있다”며 “10년물 금리가 1.25%대까지 떨어질 가능성을 열어둘 필요가 있다”고 말했다.

채권시장의 강세를 점치는 데는 한국과 연관성이 높은 미국 채권시장의 강세 전망이 큰 영향을 미친다. 실제로 미국 국채 10년물 금리는 브렉시트가 결정되자 장중 33bp나 내린 1.42%를 가리키기도 했다. 이미선 하나금융투자 연구원은 “일본·영국·유럽 등의 통화완화정책으로 마이너스 금리가 확대될 것으로 보이며 이 경우 자본 가치를 보존할 수 있는 자산이 미국 국채와 금뿐”이라며 미국 국채 강세를 예상했다. 여기에 재닛 옐런 미 연방준비제도(Fed·연준) 의장이 이달 기준금리를 동결하며 브렉시트 우려를 근거로 언급한 상황에서 추가 기준금리 인상 가능성이 급격히 사그라졌다. 이 역시 미국 채권의 강세 요인이다.

일각에서는 국제적 통화정책 공조 차원에서 한국은행이 기준금리를 추가로 인하할 가능성도 제기된다. 공교롭게도 지난주 3년물 금리가 1.249%로 마감하며 기준금리(1.25%)를 밑돌아 다시금 인하 기대감을 자극할 가능성도 완전히 막을 수는 없다.