구조조정 여파로 인해 국내 은행권의 부실채권비율이 5년 만에 최고치로 치솟았다. 특히 수출입은행 등 특수은행의 부실채권 비율은 시중은행의 두 배 넘는 수준까지 올라섰다. 또 국내 은행의 국제결제은행(BIS) 자기자본비율이 지금은 기준을 훨씬 상회하지만 신흥국과 선진국 경제가 부진하고 저유가까지 이어지는 ‘트리플’ 충격이 올 경우 10%대까지 떨어질 것으로 분석됐다.

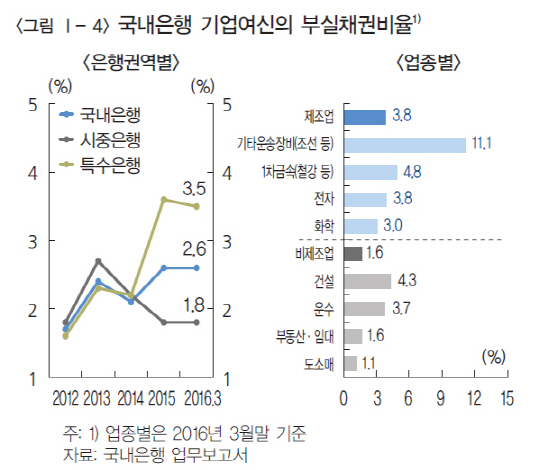

30일 한국은행이 발표한 상반기 금융안정보고서에 따르면 3월 말 기준 국내 은행 기업여신의 부실채권비율(고정이하여신비율)은 2.6%였다. 이는 2011년 3월 말(28%) 이후 5년 만에 가장 높은 수준이다.

은행별로는 구조조정의 선두에 서 있는 수출입은행 등 특수은행이 3.5%로 시중은행(1.8%)보다 두 배 가량 높았다. 업종별 부실채권 비율로는 구조조정이 진행되고 있는 조선 등 기타운송장비 업종이 11.1%로 가장 높았고 △1차 금속 4.8% △건설 4.3% △전자 3.8% △운수 3.7% 등이 뒤를 이었다. 조선업과 해운업종의 부실 우려기업에 대한 여신 비중은 모두 전년 대비 큰 폭으로 상승했다.

보고서는 이들 은행의 여신관리 행태가 이자의 정상적인 납입 여부에 의존하는 사후적 관리 체계라 사전적으로 리스크를 관리하는 데 취약하다고 지적했다. 다만 조선·해운업 등 취약업종 구조조정이 원활히 진행될 경우 시스템 리스크 가능성이 크게 낮아질 것으로 전망했다.

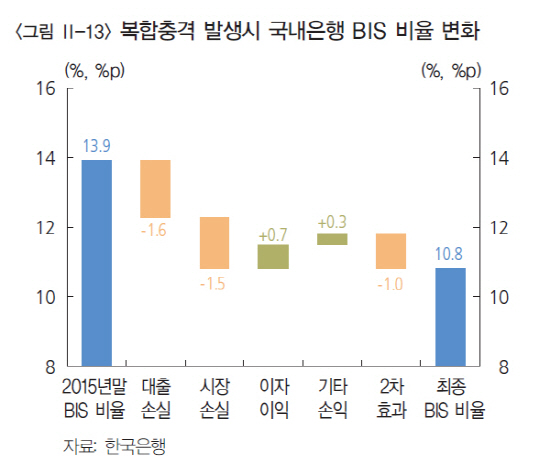

보고서는 또 대외 리스크가 발생할 경우 국내 은행의 건전성 지표인 BIS비율이 최대 3.1% 떨어질 것으로 분석했다. 한은의 스트레스 테스트에 따르면 신흥시장국의 국내총생산(GDP) 증가율이 향후 2년 동안 국제통화기금(IMF)의 전망치를 2%포인트 하회할 경우 국내 은행의 BIS비율은 11.2%로 지난해 말 대비 2.7%포인트 낮아진다. 두바이유가 2년간 배럴당 35달러를 유지할 경우엔 BIS비율이 13.9%에서 12.4%로, 유로·일본지역의 성장률이 IMF 전망치보다 2년 연속 2%포인트 낮을 경우엔 12.3%로 하락할 것으로 예상된다. 이들 세 가지 충격이 한꺼번에 발생할 경우에는 BIS비율이 3.1%포인트 떨어진 10.8%까지 낮아질 것으로 추정된다.

한은 관계자는 “금융시장 변동성 확대 또는 기업 신용위험 증가로 건전성이 취약해질 소지가 있는 금융기관은 대손충장금 적립, 조기 자본확충 등 자체 리스크 관리 노력을 강화할 필요가 있다”고 조언했다.