내년부터는 은행이 대출을 떼일 것에 대비해 쌓아둔 대손준비금이 보통주 자본으로 인정될 것으로 보인다. 이에 따라 바젤Ⅲ 도입으로 국제결제은행(BIS) 기준 자기자본비율을 높여야 하는 주요 은행들의 부담을 덜고, 특히 기업 구조조정의 여파로 건전성에 빨간 불이 들어 온 국책은행의 숨통도 트일 것으로 기대된다.

28일 금융당국에 따르면 금융위원회와 금융감독원은 이 같은 내용을 골자로 한 국제회계제도 변화에 따른 은행 건전성 감독 개편 방향을 마련해 오는 9월 중순께 은행권에 전달할 계획이다. 금융당국의 한 고위관계자는 “회계상 대손충당금 외 은행들이 별도로 대손준비금을 쌓도록 하는 것은 우리나라와 호주에만 있는 제도”라며 “은행 자체적으로 리스크를 관리하도록 하는 국제 흐름에 맞춰 건전성 감독 체제를 개편할 방침”이라고 말했다. 금융연구원은 현재 이와 관련된 연구용역을 진행하고 있으며 9월 말께 이를 마무리할 예정이다. 다만 내년부터 대손준비금을 보통주 자본으로 인정하기 위해서는 은행업 감독규정과 세칙 개정을 진행해야 하므로 용역 마무리 전 은행권에 금융당국의 입장을 전달하고 규정 및 세칙 개정작업에 착수할 방침이다. 당국의 입장전달 방식은 임종룡 금융위원장 또는 진웅섭 금융감독원장이 은행장들과 간담회를 여는 것이 유력하다.

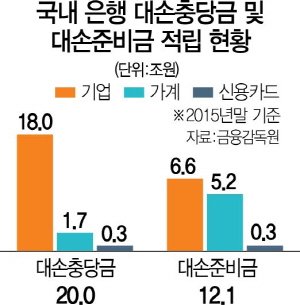

대손준비금은 은행들이 부실여신에 대해 쌓는 회계상 충당금과 별도로 이익잉여금의 일부를 떼어놓는 것을 말한다. 지난 2011년 발생주의를 근간으로 하는 국제회계기준(IFRS)이 우리나라에 도입되면서 충당금 적립 규모가 줄어들자 방호벽을 탄탄히 하는 차원에서 금융당국은 은행들에 대손준비금 형식의 감독상 충당금을 쌓도록 했다. 금감원에 따르면 지난해 말 기준 국내 은행의 대손준비금 적립액은 12조1,000억원에 달한다.

그러나 은행권에서는 금융당국에 대손준비금을 쌓기는 하되 보통주 자본으로 인정해달라고 요구해왔다. 바젤Ⅲ에 따라 오는 2019년까지 단계적으로 보통주 자본비율을 높여야 하는데 대손준비금이 자본에서 제외되다 보니 여력이 많지 않기 때문이다.