우리은행(000030) 과점주주 매각 예비입찰에 참여한 한국금융지주(071050)의 행보에 여의도 증권가가 주목하고 있다. 대우증권과 현대증권(003450) 등 대형 증권사 인수합병(M&A)에 잇따라 실패한 한국금융지주가 초대형 투자은행(IB) 육성을 뒤로 미룬 채 새 돌파구로 ‘은행업’을 삼고 있다는 분석이 나온다. 이는 현재 비은행지주인 한국금융지주가 인터넷 전문은행 출범에 따라 은행지주로 전환에 맞춘 전략적 선택으로 풀이된다.

한국금융지주 고위 관계자는 26일 우리은행 입찰 참여와 관련해 “정확하게 지분율을 확정하지는 않았지만 최고 한도인 8% 가까이 지분을 획득할 것”이라며 “현재 저평가된 우리은행 주가를 고려한 것”이라고 말했다. 이 관계자는 “향후 과점 주주 간 지분거래가 있을 수 있다”며 “10월 중 실사를 통해 우리은행 기업가치를 살펴보고 앞으로 지분율에 따른 경영 주도권을 가질 수 있는지를 따질 필요가 있을 것”이라고 말했다. 이는 한국금융지주가 최소지분인 4%만 획득할 것으로 예상했던 시장의 전망과는 다른 행보다.

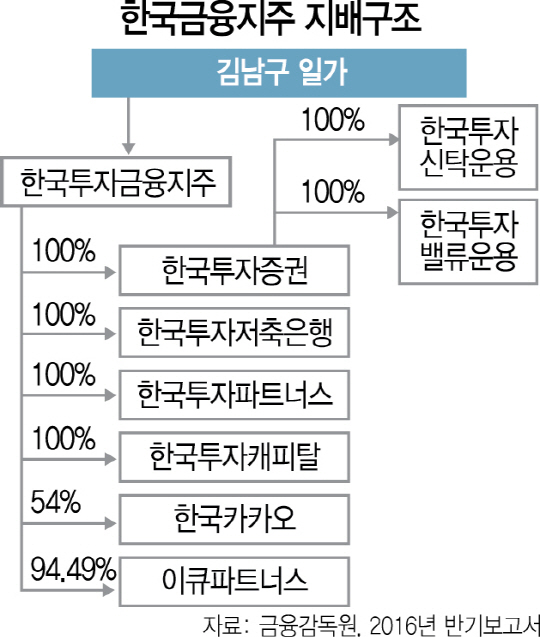

한국금융지주는 인터넷은행과의 시너지 창출에 특히 주목하고 있다. 한국금융지주는 인터넷전문은행 카카오뱅크의 지분 54%를 보유한 최대주주다. 우리은행의 4% 이상 과점주주가 되면 사외이사 1인을 보유할 수 있는 만큼 은행경영 노하우를 확보해 인터넷은행에 접목시킬 수 있다는 셈법을 찾을 것이라는 기대다. 여기에 우리투자증권(현 NH투자증권)을 매각한 후 삼성증권과 복합점포를 꾸리는 등 ‘은행+증권’ 시너지 모색에 고민이 많았던 우리은행의 수요를 해소할 수 있다는 판단이다.

또 다른 한국금융지주 관계자는 “복합점포뿐만 아니라 증권과 운용사 상품 등의 판매 채널을 확대할 수 있다는 점에서도 우리은행 지분 인수는 시너지를 내기에 충분하다”고 강조했다.

특히 김남구 한국금융지주 부회장 이 최근 서울대 채용설명회에서 “(한투증권) 몸집만 키우는 데 투자하지 않겠다”고 밝힌 만큼 한국투자증권의 자기자본(3조2,000억원)을 금융당국이 제시한 초대형 IB 최소 기준 4조원에 급하게 맞추기보다 전 계열사를 대상으로 전략적인 투자를 하겠다는 의지로 읽힌다.

다시 말해 초대형 IB 육성보다는 ‘은행-인터넷은행-증권-자산운용-저축은행’에 이르는 금융 풀 라인업(full line up)을 갖춰 수익 다각화에 나서겠다는 의도다.

아울러 한국금융지주가 우리은행 지분 매입을 추가로 나설 가능성도 높게 전망된다. 김남구 부회장은 ‘커머셜뱅크 인수가 한국금융지주의 최종적인 M&A가 될 것’이라고 여러 차례 밝혀왔다. 한국금융지주는 지난 2012년에도 우리은행 지분 인수를 검토한 바 있고 2014년 입찰에서도 잠재 인수 후보자로 거론됐다.

.