글로벌 금융시장이 ‘긴축발작(테이퍼 탠트럼)’에 직면할 수 있다는 우려가 커지면서 중앙은행 수장들이 직접 사태 진화에 나섰다. 하지만 비정상적 통화정책이 언제까지 유지될 수 있을지에 대한 회의론은 좀처럼 사그라지지 않고 있다.

구로다 하루히코 일본은행(BOJ) 총재는 8일(현지시간) 블룸버그TV에 출연해 “필요하면 장기금리를 0% 아래로 낮출 수도 있다”며 “또 장단기 금리를 모두 낮출 수도 있다”고 말했다. BOJ는 지난달 장단기 금리를 별도로 관리하는 새로운 정책 틀을 도입하면서 단기금리인 기준금리를 -0.1%로 유지하되 일본 10년물 국채금리를 0% 수준으로 조정하겠다고 발표한 바 있다.

구로다 총재는 같은 날 미 브루킹스연구소에서 열린 강연에서는 “BOJ의 대차대조표 확대 추이가 지금까지와 달라지지는 않을 것”이라며 당분간은 80조엔에 이르는 국채 매입 규모를 유지하겠다고 밝혔다. 물가 상승률이 2%를 넘어 안정화될 때까지 통화정책 완화 기조를 고수하겠다는 취지를 거듭 강조한 것이다.

마리오 드라기 유럽중앙은행(ECB) 총재도 이날 주요20개국(G20) 재무장관·중앙은행총재 회의 참석차 미국 워싱턴DC를 방문해 “유로존(유로화 사용 19개국) 인플레이션은 오는 2017년 회복돼 2018년까지 2%에 가까운 수준으로 움직일 것”이라며 “ECB 통화정책의 강력한 지지가 이를 뒷받침할 것”이라고 말했다.

이는 내년 3월 종료될 예정인 채권 매입 프로그램을 연장할 수 있다는 가능성을 시사한 것이다. ECB는 지난해 3월부터 월 600억유로, 올해 4월부터는 월 800억유로 규모로 국채 및 회사채 매입을 시행하고 있으며 내년 3월 프로그램 종료를 앞두고 있다.

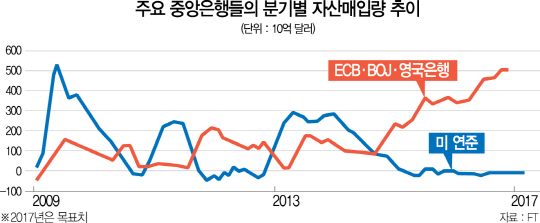

같은 날 나란히 나온 두 총재의 발언은 BOJ와 ECB가 조만간 테이퍼링(점진적 자산 매입 축소)에 나설 수 있다는 우려를 잠재우려는 의도로 보인다. 은행들의 재무건전성 위기와 중앙은행이 매입 가능한 채권이 고갈되는 현상으로 기존 통화정책 유지가 한계에 다다랐다는 목소리가 힘을 얻으면서 최근 시장에서는 두 중앙은행의 테이퍼링 가능성이 고개를 들고 있다.

만약 두 중앙은행의 돈 풀기가 중단될 경우 세계 채권 및 외환시장은 지난 2013년 미 연방준비제도(Fed·연준)가 테이퍼링 돌입을 시사했을 당시처럼 큰 폭으로 요동칠 가능성이 높다. 블룸버그의 정보에 따르면 2013년 5월 1.66%로 출발했던 미 10년물 국채금리는 7월 2.73%까지 급등했으며 테이퍼링이 시작된 12월에는 3.04%까지 올랐다. 아울러 달러화 가치가 크게 상승하고 달러캐리 트레이드가 막을 내리면서 신흥국 경제는 급격한 자금유출로 몸살을 앓았다.

하지만 일각에서는 각국 중앙은행들의 돈 풀기가 영원히 계속될 수 없다며 과잉 유동성 공급에 대한 경계 우려가 좀처럼 가라앉지 않고 있다. 볼프강 쇼이블레 독일 재무장관은 8일 워싱턴DC에서 열린 기자회견에서 “ECB의 정책이 은행의 이익을 쥐어짜 중기 리스크를 높일 수 있다”며 “(팽창적) 통화정책은 부용으로 인해 한계에 다다랐다”고 평가했다. 그는 이어 글로벌 금융위기 이후 10년이 가까워지는 시점에서 이제는 민간 및 공공 부문의 과도한 부채와 중앙은행을 통한 과잉 유동성에 대해 적극적인 대응에 나서야 한다고 강조했다.