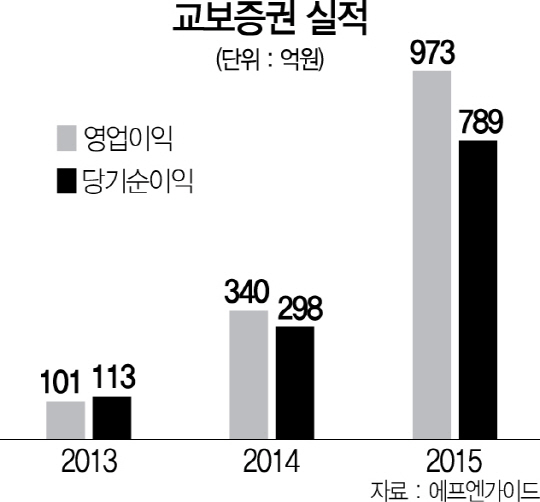

올해 창립 67주년을 맞은 ‘국내 1호 증권사’ 교보증권(030610)이 불확실한 영업환경 속에서도 올해 사상 최대 이익을 기록할 것으로 기대되고 있다. 특히 교보증권은 지난해 주가연계증권(ELS) 등 파생상품 손실로 증권사들이 적자행진을 이어가는 상황에서도 창립 이래 최대인 789억원의 순이익을 내기도 했다. 주가는 지난 8월 1만원대에서 내려오며 조정을 보이고 있지만 점진적으로 박스권 하단을 9,000원선에서 다지고 있다.

교보증권은 올해 상반기 전년 동기 대비 11.7% 늘어난 532억원의 영업이익과 20.7% 늘어난 472억원의 순이익을 기록했다. 이는 전체 증권사 순이익 기준 9위에 해당하는 수치로, 올 한 해 목표치인 영업이익 500억원과 순이익 450억원을 이미 상반기에 달성했다고 회사측은 밝혔다.

실적 증가에는 투자은행(IB) 사업부문인 구조화금융본부(SF)와 프로젝트금융본부(PF)등 부동산금융본부의 활약이 돋보인다. 두 본부는 지난해 상반기 348억원의 영업이익에서 올 상반기에는 14.66% 증가한 399억원을 기록했다. 대체투자 바람을 타고 부동산 고수익 구조화 금융자문 딜을 진행하고 유망기업 기업공개(IPO)와 회사채, 국고채 인수중개영업 등을 극대화했다. 대표적인 부동산 투자는 올 상반기 진행한 마곡지구 오피스 개발사업과 하남미사 토지 유동화 등이다. IPO부문에서는 지난 7월 진행한 엔지스테크널러지 공모청약은 562.94 대 1의 최종경쟁률을 기록하며 성공적으로 코스닥에 상장했고 9월에는 모두투어리츠의 대표주관사로 국내 최초로 호텔리츠를 상장했다. 교보증권 관계자는 “부동산금융본부의 높은 수익은 대형 IB를 추진코자 하는 경영 의지가 반영된 것”이라며 “사업다각화를 위해 인하우스 헤지펀드 등 신생 먹거리를 적극 발굴해 수익원을 확보할 것”이라고 말했다.

채권·외환·상품(FICC) 사업부문도 실적 증가에 역할을 하고 있다. 지난해 상반기 FICC 부문의 영업이익은 131억원에 그쳤으나 올해에는 87.79%나 증가하며 246억원까지 끌어올렸다. 지난해 2010년 4월 신설된 FICC팀은 첫 해 50억원의 순이익을 낸 데 이어 꾸준한 이익 증가세를 보이고 있다. 이 밖에 고객자산운용부문은 신탁영업과 지속적인 우량자산의 편입으로 전년 동기(161억원) 대비 32.30% 증가한 230억원의 영업이익을 기록했다. 이처럼 안정적인 실적을 매해 창출하는 것은 주요 영업 및 운용 부서에 치중한 타 증권사와 달리 IB와 FICC, 고객자산운용을 각각 40~50%, 20~30%, 20%로 나누며 사업 포트폴리오와 수익원을 다각화한 덕분이라는 설명이다.

이 같은 사업 다각화의 효과는 높은 자기자본이익률(ROE)로도 증명된다. ROE란 회사의 자기자본으로 얼마만큼의 이익을 냈는지를 보여주는 지표로, ROE가 높을수록 경영 효율성이 좋음을 의미한다. 교보증권의 ROE는 13.4%로, 최대 이익을 냈던 지난해보다 7.2%포인트나 상승한 상태다. 단순히 실적의 수치만 증가한 것이 아니라 이익의 질도 더 탄탄해졌다는 평가다.

교보증권은 하반기에 부동산금융부문·FICC 사업 강화와 함께 WM사업부문 자산관리에 중점적으로 나설 계획이다. 이를 위해 지난 6월 홍콩과 미국주식 거래가 가능한 ‘해외주식서비스’를 오픈했으며 연말에는 선전증시와 홍콩증시 간 교차거래가 가능한 선강퉁 매매거래 서비스도 제공할 예정이다. 지난해 하반기에는 신성장동력의 일환으로 국제금융본부 내에 해외채권 단일부서를 꾸려 연기금과 공제회 등 기관 고객에 금융 솔루션을 제공하고 있다.