싱가포르 증권시장에 상장된 호텔 리츠인 ‘애스콧 리츠’가 한국 호텔 투자를 추진한다. 싱가포르 상장 리츠가 한국 부동산에 투자하는 것은 물류센터에 투자하고 있는 메이플트리에 이어 두 번째다. 리츠 산업이 발달한 싱가포르 리츠의 한국 투자는 국내 리츠 업계에도 긍정적인 자극을 줄 것으로 보인다.

20일 부동산금융 업계에 따르면 애스콧 리츠는 리츠 자산운용사 마스턴투자운용이 설립하는 호텔 리츠에 투자할 계획이다. 현재 애스콧과 마스턴은 투자 대상을 물색 중이다.

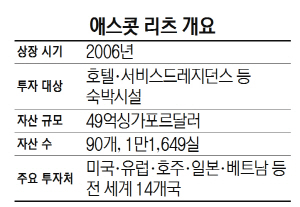

지난 2006년 싱가포르 증시에 상장된 애스콧 리츠의 자산 규모는 49억싱가포르달러다. 미국·유럽·아시아 등 14개 나라 90개 자산에 투자하고 있다. 애스콧 관계자는 “포트폴리오 다변화 차원에서 선진시장 위주로 투자를 확대하고 있으며 한국 호텔 시장을 유망하게 보고 있다”고 투자 배경을 밝혔다.

싱가포르 리츠는 그간 작은 영토의 한계를 극복하기 위해 해외 자산에 대한 투자를 확대해왔다. 특히 중국·말레이시아·일본·홍콩·인도네시아 등 지리적으로 가까운 아시아 국가에는 다수의 싱가포르 리츠가 투자하고 있다. 이와 달리 한국은 제도적으로 걸림돌이 많아 싱가포르 리츠의 투자가 거의 없었다.

현재 한국 부동산에 투자하고 있는 싱가포르 리츠는 물류센터 11곳에 투자하고 있는 메이플트리가 유일하다. 메이플트리의 경우 특수목적법인(SPC)을 통해 자산을 취득했다. 국내 리츠 제도가 싱가포르와 상충하는 측면이 있기 때문이다.

싱가포르 리츠는 해외투자 시 자산을 100% 통제할 수 있어야 한다. 하지만 현재 한국은 리츠의 최대주주가 보유할 수 있는 지분을 40%로 제한하고 있다. 리츠가 아닌 SPC 형태로 투자할 경우 세제도 불리하다. SPC를 포함해 5년 이하의 일반법인이 서울을 포함한 수도권 과밀억제권역에서 부동산 취득 시 9.4%의 취득세를 내야 하지만 리츠를 활용하면 취득세가 4.6%로 절반 수준이다.

이런 가운데 앞으로는 싱가포르 리츠의 국내 리츠 투자가 보다 쉬워질 것으로 예상된다. 2월 국토교통부가 리츠의 1인당 주식소유제한을 40%에서 50%로 완화하겠다고 밝혔기 때문이다. 애스콧 리츠 관계자는 “최대주주 지분 확대는 긍정적이지만 아직까지 기술적으로 고려해야 할 부분이 많다”며 “싱가포르 리츠의 한국 투자가 시장에도 긍정적인 영향을 미칠 수 있는 만큼 정책 당국과 잘 협의해서 추진할 것”이라고 말했다.

일각에서는 싱가포르 리츠의 한국 투자 확대에 대해 부동산 투자 수익의 국외 유출을 우려하는 시각도 있다. 하지만 이 못지않게 긍정적인 효과도 기대된다. 이형 딜로이트안진 전무는 “해외 자산운용사가 설정한 펀드들이 국내에 투자를 하면서 부동산간접투자시장이 발달한 것처럼 싱가포르 리츠의 한국 투자는 정체된 한국 리츠 시장에 혁신을 가져올 수 있으며, 부동산 시장이 보다 글로벌화되고 투명해지는 계기가 될 것”이라고 말했다. 또 다른 업계 관계자는 “국내 업체들이 선진 운용기법을 배우는 기회가 될 수 있다”고 말했다.