미국 연방준비제도(Fed·연준)의 금리 인상으로 국내 시중금리 인상도 큰 폭으로 이뤄질 가능성이 높아 저신용 대출자들의 위기감이 날로 커지고 있다. 미 기준금리 인상이 오래전부터 예고된 것이어서 이미 국내 금리에 어느 정도 반영, 추가 상승 폭은 제한적일 것이라는 관측이다. 하지만 미국이 올 들어 네 번에 걸쳐 금리를 급격하게 인상할 경우 국내 금리도 하반기로 갈수록 급등세를 보일 가능성이 크다. 실제 국내 주택담보대출(혼합형) 최고 금리는 지속적으로 상승세를 보이고 있고 이 같은 속도라면 한 두달 내 5%대 돌파는 시간문제라는 관측이다.

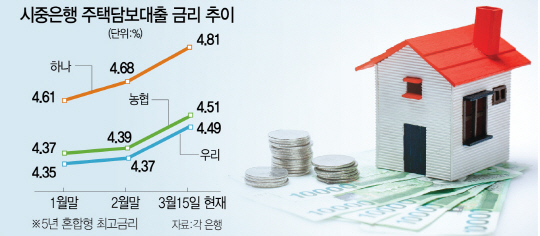

더 큰 문제는 신용등급이 낮은 대출자들의 주택담보대출 금리가 하루가 다르게 뛰면서 연 4%대를 기록하고 있다. 특히 최근 은행들이 가계부채 리스크 관리를 위해 상환능력을 깐깐하게 보기 시작하면서 저신용자들이 금리 영향을 더욱 크게 받는 제2금융권으로 밀려나는 경우가 늘어날 것으로 보인다. 15일 은행권에 따르면 시중은행들의 주택담보대출 최고금리는 2주 새 0.1%포인트씩 올랐다. 신한은행은 2월 말 금융채 5년 고정금리 주담대 최고 금리가 4.43%였으나 15일 현재는 4.54%로 뛰었다. 하나은행도 5년 혼합형 고정금리 주담대 금리가 4.68%에서 4.81%로 인상됐다. 우리은행과 농협은행의 5년 혼합형 주담대도 각각 0.12%포인트씩 높아졌다.

이러한 최고금리는 신용등급 7~9등급에 적용되는 금리다. 보통 은행에서는 7등급 이상에게는 대출이 잘 나가지 않지만 5~6등급인 사람이 소득이나 거래내역 등 다른 조건이 안 좋을 때 7~9등급 수준의 금리를 부여 받게 된다. 은행권 관계자는 “주택담보대출은 기본적으로 담보 가치를 보기 때문에 신용등급에 따른 금리차가 크지 않다”면서도 “다만 신용등급이 낮고 소득도 불안정하거나 하면 리스크 비용을 적용해 금리가 다소 뛸 수 있다”고 귀띔했다.

은행 대출 문턱이 높아지면 저신용자들이 하나둘 저축은행·신용카드 등 제2금융권으로 밀려나면서 부채 부담이 확 뛸 가능성이 크다. 제2금융권은 기본적으로 대출이율이 은행보다 훨씬 높은데다 금리 인상의 영향도 더욱 크게 받는 실정이다. 당장 OK저축은행의 주택담보대출 금리는 4.41~6.91%, HK저축은행은 4.5~5.3%로 시중은행보다 1%포인트 이상 높다. 연광희 신한은행 PWM 잠실센터 팀장은 “비록 시중금리에는 미국 금리 인상이 선반영됐지만 올해 또 올릴 것으로 예상되는 만큼 고정금리 대출 신청을 서두를 필요가 있다”며 “만약 현재 변동금리를 쓰고 있다면 하루빨리 고정금리로 갈아타는 게 맞다”고 말했다. /조권형·이주원기자 buzz@sedaily.com