대한항공이 저유가와 원화 강세, 항공 수요 증가의 삼각 호재에 힘입어 올해 순이익이 흑자로 돌아서며 주가도 반등세로 돌아설 것으로 전망된다. 한진해운의 파산으로 자회사 리스크가 사라져 부채 비율도 크게 감소해 긍정적이다.

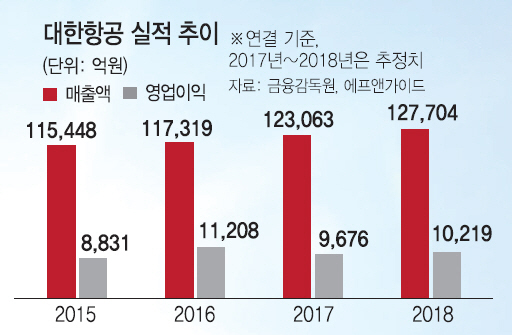

11일 증권정보업체 에프앤가이드에 따르면 대한항공의 올해 예상 매출액은 지난해보다 4.9% 늘어난 12조3,063억원을 기록할 것으로 추정된다. 같은 기간 영업이익은 9,676억원으로 13.67% 줄겠지만 순이익이 6,096억원으로 흑자로 돌아설 것으로 전망된다. 대한항공의 순이익이 흑자로 전환한 것은 지난 2012년 이후 5년 만이다.

송재학 NH투자증권 연구원은 “국제유가(WTI·서부텍사스산원유)를 배럴당 60달러, 원·달러 환율을 1,200원으로 보수적으로 가정했을 때도 매출액은 12조2,200억원, 영업이익은 8,400억원을 달성할 것으로 추정된다”며 “현 수준에서 유가는 10달러, 환율은 70원 정도 차이 나는 것을 감안하면 올해 실적은 이보다 더 높게 형성될 것”이라고 말했다.

올해 실적 전망을 밝게 하는 첫 번째 요인은 항공 수요 증가다. 대한항공의 여객 수송은 고고도미사일방어체계(THAAD·사드) 문제로 중국선이 위축됐지만 해외 여행 수요 확대로 안정적인 수준을 유지하고 있다. 특히 대한항공이 상대적으로 경쟁력을 갖춘 장거리 고객이 늘면서 수익성에 긍정적으로 작용할 것으로 전망된다. 화물항공도 지난해 4·4분기를 기점으로 본격적인 회복세로 돌아섰다. 화물항공은 정보기술(IT) 경기 호조로 지난해 4·4분기부터 수송량은 전년 대비 5.4%, 단가는 2.4% 증가했다. 인천국제공항 수송 실적 기준 대한항공의 2월 화물운송 실적은 9만4,316톤으로 전년 동기 대비 13.3% 급증했다.

올 들어 원·달러 환율이 하락하며 안정적인 흐름을 이어가는 것도 호재다. 대한항공은 대표적인 원화 강세 수혜주다. 원·달러 환율은 지난해 말 1,207원60전에서 지난달 말 1,118원40전으로 90원 가까이 떨어졌다. NH투자증권 분석에 따르면 연 평균 환율이 10원 하락하면 대한항공은 200억원의 비용 절감 효과가 발생한다. 대한항공은 항공기 구입으로 대규모 외화부채를 보유하고 있는데 원화 강세로 분기 말 환율이 10원 떨어지면 840억원의 외화환산이익이 발생한다. 송 연구원은 “항공사는 유류비와 지급임차료 등 달러 지출이 많아 영업상 전형적인 달러 부족 기업”이라며 “대한항공은 매년 20억달러 정도가 부족한 상황으로 최근 환율 하락은 실질적인 비용을 줄여주며 영업이익을 증가시키는 역할을 할 것”이라고 말했다. 환율과 함께 영업이익에 큰 영향을 미치는 국제유가가 낮은 수준을 유지하고 있는 점도 긍정적인 요소로 꼽힌다. 11일 미국 뉴욕 상업거래소에서 미 WTI의 5월 인도분은 배럴당 53.08달러에 마감했다. 이는 회사가 보수적으로 가정한 연간 유가 수준(60달러)을 크게 밑도는 수치다.

실적개선 전망에 주가도 상승세다. 10일 기준 대한항공 주가는 2만9,850원으로 올 초(2만6,750원) 대비 11.59% 올랐다. 증권사들도 앞다퉈 목표주가를 올리고 있다. 삼성증권이 지난달 말 대한항공의 목표주가를 2만2,000원에서 3만6,000원으로 63.64% 상향 조정한 데 이어 NH투자증권도 3만8,000원으로 22.58% 올렸다. 앞서 대신증권과 신영증권도 목표주가를 각각 3만7,000원으로 상향 조정했다. 하준영 하이투자증권 연구원은 “대한항공은 지난해 한진해운 관련 자산 8,248억원을 모두 손상 처리하면서 재무 리스크가 확대돼 주가도 부진했다”며 “하지만 올해는 한진해운의 파산으로 자회사 위험이 사라져 부채 비율은 줄고 환율 하락과 저유가로 실적이 크게 개선되면서 주가도 추가 상승할 것”이라고 내다봤다.