기업이 보유한 자원 또는 자본의 배분은 경영진의 가장 중요한 의사결정이다. 이러한 의사결정은 대형 상장사의 현금 및 현금성 자산 보유율이 사상 최대 규모가 됨에 따라 더욱더 많은 투자자들의 관심 대상이 되고 있다. 여기서 자본의 배분은 기업이 영업활동에서 창출한 잉여현금 또는 주주나 채권자로부터 조달한 자금의 지출 방법을 결정하는 과정으로서 경영진은 보유한 잉여현금을 기업의 성장을 위해 새로운 비즈니스 또는 인수합병(M&A)형 투자 등의 활동에 투입할 수도 있고 부채 상환, 배당 지급, 자사주 매입 등을 통해 자본 제공자에게 환원할 수도 있다.

투하자본이익률(ROIC·Returns On Invested Capital 또는 ROC·Return On Capital)은 기업의 이러한 자본 배분 의사결정 과정에 유용하게 쓰이는 수익성 지표다. ROIC는 세후순영업이익을 자기자본과 순부채의 합으로 나누어 계산하는데 여기서 순부채는 일반적으로 이자발생부채에서 현금성 자산 및 유동성이 높은 투자자산을 뺀 금액을 말한다. 개념적으로 보면 자기자본과 순부채의 합은 순영업자산(영업자산-영업부채)과 같으며 ‘순영업자산’과 ‘투하자본’은 동일한 의미로 혼재돼 쓰이고 있다. 즉 ROIC는 영업활동에 투입된 자본 대비 어느 정도의 영업이익이 발생했는지를 보여준다.

최근 미국 기업들의 실적발표 관련 공시를 보면 이 ROIC를 다양한 의사결정 과정에 사용하고 있음을 알 수 있다. 미국 자동차 생산업체인 GM(General Motors)이 발표한 Disciplined Capital Allocation Framework에 따르면 GM의 목표 ROIC는 20%로, 이는 투자의사결정과 경영진의 보상에 중요한 역할을 한다. GM은 20% 이상의 ROIC 달성을 목표로 재투자나 신규 사업에 대한 투자 결정을 하고 분기별 실현 ROIC를 공시하고 있다. 또한 목표 ROIC에 부합하는 사업에 투자할 현금과 투자적격등급 유지를 위한 현금을 제외한 잉여현금은 배당이나 자사주 매입을 통해 주주에게 환원하고 있다.

기업 가치 평가의 관점에서 보면 재투자나 신규 사업의 타당성을 평가하는 데 ROIC를 사용하는 것이 당연해 보인다. 재투자나 신규 사업에 대한 추가적인 자본 투입에서 오는 ROIC가 자본비용(자본투자자의 요구수익률)을 초과하는 경우 기업 가치가 증가하기 때문이다. 예를 들면 현재 기업의 ROIC와 자본비용이 6%로 같고 세후영업이익의 성장률이 3%인 기업의 ROIC가 7%로 향상된다면 기업의 가치는 약 14% 오른다.

목표 ROIC 달성여부 따라 배당·신규투자 결정

GM 등 사업 타당성 입증 수단으로 활용

삼성의 반도체 투자 기업가치 제고 효과 인정

투자자의 재투자·경영진 평가 기준

美 전설적 투자자 그린블랫의 종목 선정에 큰 역할

韓 적용때 3년 누적수익률, KOSPI 수익률 상회

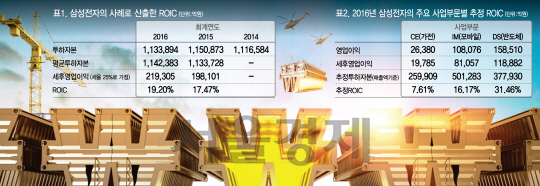

‘표 1’에 제시된 삼성전자의 사례로 산출한 ROIC를 보면 2015년도에 17.47%, 2016년도에 19.20%를 기록했다. 삼성전자의 자본비용을 보수적으로 12%로 가정한다 해도 삼성전자는 자본비용 대비 상당한 이익을 창출하고 있다. ‘표 2’에 제시된 2016년도 주요 사업부문별 ROIC 추정 결과를 보면 DS(반도체) 부문의 ROIC가 다른 사업 부문보다 월등히 높음을 알 수 있다. 따라서 삼성전자가 반도체 분야에 최근 대규모 투자를 단행한 것은 기업의 가치를 제고시키는 의사결정이라 할 수 있다.

ROIC는 경영진뿐만 아니라 투자자의 투자 의사결정과 경영진의 평가에도 중요한 역할을 한다. 월스트리트저널(The Hottest Metric in Finance: ROIC, 2016.5.3)에 따르면 투자자들이 가장 중요하게 생각하는 기업의 정량적인 지표 중 하나가 ROIC이고 많은 행동주의 투자자(Activist Investor)들은 기업이 성장을 위해 낮은 ROIC가 예상되는 사업에 잉여현금을 투자하는 데 반대하거나 부정적인 의견을 표명하고 있다.

또한 ‘The Little Book That Beats the Market’의 저자이자 고담캐피털의 창업자로서 미국 주식시장에서 주식투자로 경이적인 수익률을 올린 조엘 그린블랫은 ROIC와 Earnings Yield(영업이익 ÷ (시가총액+부채총액)), 단 두 가지 지표만으로도 좋은 수익률을 올릴 수 있는 종목을 선정할 수 있다고 한다. 한양대 비즈니스랩이 제공하는 포트폴리오 분석 서비스인 ‘ValuePlusAlpha.com’에 따르면 국내 자본시장에서도 조엘 그린블랫의 전략을 이용해 종목을 선정한 포트폴리오의 3년 누적수익률이 KOSPI의 수익률을 상회했다. ROIC는 경영진뿐만 아니라 투자자에게도 유용한 수익성 지표라 할 수 있다.