이 회사의 요플레 요거트 브랜드가 초바니 CHOBANI에 밀려 침몰하고 있다. 제너럴 밀스의 신임 CEO는 이 소비재 대기업이 처한 유일한 당면과제를 헤쳐나갈 수 있을까?

요거트 산업이 호황을 누리고 있다. 못 믿겠다면, 동네 슈퍼마켓 유제품 코너에 가서 직접 확인해 보라. 우선 예전보다 훨씬 많은 자리를 차지하고 있는 요거트들을 볼 수 있을 것이다. 그리스산, 호주 산, 불가리아산 외에도 심지어 아이슬란드 산이라 주장하는 많은 브랜드들을 만나볼 수 있다. 젖소 우유가 안 들어간 제품을 선호한다면? 그래도 문제는 없다. 양 우유나 코코넛 즙으로 만든 제품들도 있다. 신맛에 눈살을 찌푸리게 만드는 진짜 무가당 그릭 요거트를 살 수도 있고, 마시는 요거트를 선택할 수도 있다. ‘시나몬 케이크 조각’를 믹스해 디저트로 즐길 수 있는 제품들도 구매할 수 있다. 딸기 맛, 블루베리 맛, 라즈베리 맛 등 몇 안 되는 요거트 옵션만 존재하던 시절은 이제 먼 옛날 얘기가 됐다.

지난해에는 10개 요거트 브랜드 중 9개가 매출 상승이라는 호황을 누렸다. 이렇게 모두가 호황을 누리던 시기에 매출이 하락한 한 곳은 어디일까? 바로 요플레다. 시장 조사업체 IRI에 따르면, 요플레의 매출은 지난해 23% 급감했고, 그 전 해에는 7% 하락했다. 요플레는 극심한 하락세를 겪으며, 미국시장 1위 브랜드 자리를 신흥주자인 그리스 요거트 브랜드 초바니에 빼앗기기도 했다(다양한 브랜드를 소유한 안정적인 기업 다논 Danone이 총 매출로 따지면 시장 1위에 올라있다). 요플레의 급격한 매출 하락세가 다른 요거트 기업들의 총 매출에도 영향을 미쳐 지난해 업계 전체 매출이 2% 하락하기도 했다.

요플레 부문에 지배적인 이해관계를 갖고 있는 제너럴 밀스 General Mills에겐 고통스러운(그나마 부드러운 표현이다) 소식이 아닐 수 없다. 미니애폴리스에 위치한 이 식품 대기업은 치리오스 Cheerios, 휘티스 Wheaties에서부터 햄버거 헬퍼 Hamburger Helper, 필스버리 Pillsbury, 올드 엘패소 Old El Paso, 하겐다즈Haagen-Dazs까지 다양한 제품을 판매하고 있다. 그러나 소비자들이 봉지나 박스에 담긴 식품을 외면하고 있다. 회사는 이 문제를 해결해야 한다. 다른 기업들이 성장하는 분야에서조차 고전을 면치 못하고 있기 때문이다.

요플레는 이 회사 매출의 상당 부분(18%)을 차지하고 있다. 특히 제너럴 밀스의 수프나 옥수수 통조림인 그린 자이언트 Green Giant 매출 부진이 더해지면, 회사 실적에 악영향을 미칠 수 있다. 2014년 179억 달러를 기록했던 이 기업의 매출은 12개월 후157억 달러로 하락했다. 시리얼 사업이 그나마 현상 유지를 하고 있다는 것이 성공적으로 평가될 정도다.

요거트 사업의 부활을 위한 새 전략 모색은 이번 달 신임 CEO에 오른 제프 하머닝 Jeff Harmening이 맡게 됐다. 23년간 제너럴 밀스에서 잔뼈가 굵은 그는 집요하면서도 동료들의 신망이 두텁다. 1순위 후계자였던 하머닝 한발(50)은 현재 정해진 수순에 따라 인수인계 절차를 밟고 있다. 그는 마카로니 앤 치즈로 유명한 애니스 홈그로운 Annie’s Homegrown 브랜드를 성공적으로 인수했고, 그린 자이언트의 매출 확대를 밀어붙인 바 있다. 유기농과 신선제품의 지지자이기도 한 그는 제너럴 밀스가 직면한 여러 문제들도 명확하게 인식하고 있다.

하지만 문제를 인식하는 것과 해결하는 건 별개의 문제다. 초바니가 그리스 스타일 요거트를 출시할 교두보를 마련했을 때, 제너럴 밀스는 이미 끼어들기엔 늦었다는 것을 알고 있었다. 이 회사의 글로벌 유제품 혁신 총괄담당 조 모이들 Joe Moidl도 “우리가 늦었다는 사실은 더 이상 비밀이 아니다”라고 시인했다. 그 후 회사는 (초바니를) 따라잡기 위해 노력했지만, 지금까지 별다른 효과가 나타나지 않고 있다. 제너럴 밀스가 다시 한번 신제품을 출시하겠다고 밝혔지만, 지난 10년을 돌아봤을 때, 요거트 사업에서 돌파구를 마련하는 건 기대하기 어려운 상황이다.

그리고 한편에선 ‘유령’까지 아른거리고 있다. 식품 대기업에겐 ‘죽음의 별처럼’ 보일지도 모르겠다. 바로 브라질 사모펀드 3G 캐피털 3G Capital이다. 이 업체는 이미 크래프트 Kraft와 하인즈 Heinz를 인수 합병했다. 유니레버 Unilever도 인수하려고 했지만 무산됐다. 이런 상황에서 제너럴 밀스는 몇몇 경쟁기업들과 마찬가지로 서둘러 ‘3G화’를 시도했다. 지난 몇 년 간 10% 인원 감축을 단행했고, 이익률도 몇 퍼센트 포인트 끌어올렸다. 심지어 3G 캐피털의 전매특허인 제로베이스 예산편성을 채택하기까지 했다.

그러나 3G 캐피털 방식을 채택한 후, 오히려 요거트 매출 확대에 필요한 계획들에 혼선이 빚여졌다. 그로 인해 제너럴 밀스는 역설적인 상황에 놓이게 됐다: 3G 캐피털 같은 사모펀드들의 공략을 방어하기 위한 바로 그 시도들 때문에 오히려 회사가 인수에 취약해진 것이었다.

현재 미국에서는 3개 소비재 기업만이 제너럴 밀스보다 더 높은 매출을 올리고 있다: 바로 펩시 PepsiCo와 크래프트 하인즈 Kraft Heinz, 네슬레 Nestle다. 제너럴 밀스는 이 탄탄한 대기업들과 마찬가지로 오랜 역사를 가지고 있다. 또 간헐적이긴 하지만 승리의 영광도 누려왔다. 회사의 기원은 남북전쟁이 끝난 이듬해로 거슬러 올라간다. 당시 캐드월라더 워시번 Cadwallader Washburn이 미니애폴리스 미시시피 강 상류에 공장을 설립했다. 회사의 최고 히트 상품은 골드 메달Gold Medal 밀가루로, 지금도 해당 분야에서 베스트셀러 지위를 누리고 있다. 워시번이 사망하고 몇 세대를 거친 후, 이 기업의 경영은 ‘광란의 1920년대(the Roaring Twenties)’의 다른 방식들과 결합하면서 현재의 제너럴 밀스 형태를 갖춰나가기 시작했다.

이 회사는 그 후 수십 년 동안 미국인들이 요즘도 주식으로 먹는 다양한 제품들을 출시해왔다. 휘티스, 치리오스, 그리고 비스퀵 Bisquick 등이다. 그리고 회사의 외부 PR팀은 밀가루를 팔기 위해 관련 레시피를 알려주는 가상의 인물 베티 크로커 Betty Crocker를 탄생시키기도 했다. 그녀는 한 때 미국에서 엘리너 루스벨트 Eleanor Roosevelt 다음가는 유명 여성으로 뽑힌 바 있다. 시간이 좀 지난 후, 베티 크로커는 케이크 믹스 브랜드로 자리를 잡았다.

다른 신망 있는 대기업들처럼, 제너럴 밀스도 특이한 변천사를 겪어왔다. 회사는 한때 플레이-도 Play-Doh를 소유했고, 올리브 가든 Olive Garden 레스토랑 체인 사업을 벌이기도 했다. 심지어 타이타닉 호 탐사용 심해 잠수정을 최초로 생산한 항공공학 실험실을 운영하기도 했다. 그러나 1990년대 중반 무렵, 제너럴 밀스는 사업분화를 포기하고 다시 식품 전문기업으로 복귀했다. 2000년에는 당시 서서히 침체하던 시리얼 사업 의존도를 줄이기 위해 105억 달러를 주고 필스버리를 인수해 식품 사업에 몰두하기 시작했다.

요거트는 손실을 입기 전까진 제너럴 밀스에게 꽤 괜찮은 사업이었다. 회사는 지난 1977년 프랑스 브랜드 요플레와 라이선스 계약을 맺고 제품을 판매하기 시작했다(수십 년이 지난 후 그 회사 지분 51%를 인수했다). 당시의 요플레는 향을 첨가하지 않고 용기 하단에 달콤한 잼을 넣는 전형적인 미국 요거트와는 달리, 아예 잼과 요거트를 섞은 제품이었다.

제너럴 밀스는 1980년대 미국 제품광고에 ‘요플레-프랑스식 요거트’라는 문구를 사용했다(요플레는 출시 몇 년 전, 프랑스 유제품 협동조합 욜라 Yola와 코플레 Coplait가 합병하면서 만들어진 이름이다). 회사의 앞길에는 거침이 없었다. 베이비부머 세대가 열광했다. 요플레 브랜드는 요거트 판매를 연간 6억 달러에서 수십억 달러로 끌어올리는데 도움을 주기도 했다.

요플레의 마케팅은 식품소비 트렌드를 그대로 따라 했다. 특히 다이어트 제품이 빠르게 각광을 받았다. 제너럴 밀스는 꾸준히 브랜드 확장도 꾀해 나갔다. 여성을 타깃으로 삼은 브랜딩을 시작했다. 한 광고는 커스터드 크림 스타일의 장점을 ‘무지방 글루텐 프리’로 내세우기도 했다. 그리고 요플레는 세기가 바뀌면서 아이들을 위한 짜먹는 타입의 고거트 Go-Gurt를 출시하며 또 한번의 히트를 쳤다. 이를 기점으로, 요플레는 다논을 제치고 시장 선두주자로 등극할 수 있었다.

이 과정에서 하나의 패턴이 만들어졌다: 요거트는 매 5~10년마다 브랜드를 재정의하는 것처럼 보였다. 제너럴 밀스는 트렌드에 앞서나가거나, 추세를 바짝 뒤쫓는 형국이었다. 제너럴 밀스의 미국 요거트 사업부 사장 데이비드 클라크 David Clark는 이에 대해 “이 분야는 스스로를 끊임없이 재창조한다. 하지만 라이프 사이클이 아주 짧다”고 설명했다.

이 같은 인식에도 불구하고 제너럴 밀스는 초바니가 등장한 후, 무방비 상태로 추월을 허용했다.

그리스 스타일의 요거트는 10년 전만 해도 미국 내 판매 비중이 1%에 머물러 있었다. 그러나 함디 울루카야 Hamdi Ulukaya가 이 같은 판도를 바꿔 놓았다. 터키에 있는 양 목장에서 자란 울루카야는 22세 때 북부 뉴욕으로 이주했다. 그는 지난 2005년 폐업한 크래프트 푸드 Kraft Foods의 한 공장을 70만 달러에 팔겠다는 광고를 보고, 소기업 대출을 받아 그 공장을 인수했다. 그리고 2년 뒤, 초바니 요거트가 뉴욕 주 상점 선반에 처음으로 등장했다.

이 젊은 이민자는 10년도 채 안돼 다국적 대기업들을 뒤흔들어 놓았다. 초바니는 미국의 요거트 생산 방식과 판매 방식을 혁신적으로 변모시켰다. 그릭 요거트는 더 진하고 걸쭉하다. 기존의 부드러운 요거트보다 더 재래적이고 덜 가공된 맛을 낸다. 초바니와 유사 제품들은 더 높은 칼슘과 비타민 D, 단백질 함량, 그리고 더 낮은 당분을 내세우며 보통 요거트보다 더 건강한 제품임을 강조하고 있다.

초바니는 소비재 대기업들의 성공 방식에 소비자들이 반기를 들기 시작할 무렵 시장에 등장했다. 당시는 소비자들이 인공감미료나 화학성분으로 보이는 모든 첨가물을 거부하기 시작할 때였다. 대신, 그들은 인식할 수 있는 성분만을 원했다. 수십 년 간 비만과의 전쟁을 벌인 끝에, 이들은 완전 지방이 들어간 음식을 찾기 시작했다. 이제 더 이상 ‘건강’은 ‘다이어트’와 동의어가 아니었다. 그렇게 ‘다이어트’와 ‘저지방’은 몇 년 사이 소비자들이 원하지 않는 맛이나 성분과의 타협을 떠올리게 하는 단어가 되었다.

초바니에겐 다국적 기업이 아닌 흥미로운 배경을 지닌 작은 신생기업이라는 사실도 도움이 됐다. 초바니는 맛이 신선했을 뿐만 아니라 진짜 식품을 판매하는 것처럼 들렸다. 유통업체들 역시 신흥기업을 선호했다. 그릭 요거트가 업계의 다른 제품보다 값이 비쌌기 때문이었다.

그 결과 요거트를 포함한 유명 브랜드들은 갑자기 수세에 몰리게 되었다. 제너럴 밀스의 전 CEO 켄 파월 Ken Powell은 지난 여름 한 프레젠테이션에서 “갈수록 소비자들이 자기 스스로 진짜 식품이라 정의한 제품만 찾고 있다. 이젠 단백질, 섬유질, 통곡물 함유량이 높은 식품들이 시장에서 활기를 띌 수 있다”고 말했다.

제너럴 밀스는 시리얼 부문에서 재설정을 통해 변화하는 식습관을 수용했다. 회사는 지난 2008년 글루텐 없는 라이스 첵스 Rice Chex를 출시했고, 뒤이어 2015년 치리오스 및 럭키 참스 Lucky Charms로까지 이를 확대했다. 신임 CEO 하머닝의 전략에 따라 인공향과 색소가 다수의 제품에서 사라졌다. 크레디트 스위스 Credit Suisse 은행의 애널리스트 롭 모스코 Rob Moskow는 “치리오스 브랜드는 제너럴 밀스가 (앞서가지는 않더라도) 고객들의 사고방식에 어떻게 보조를 맞추고 있는지를 잘 보여주는 사례”라고 분석했다.

이같은 혁신은 시장에서 통 했다. 유 로모니터 Euromonitor 데이터에 따르면, 2016년 치리오스의 매출은 상승했다.

그러나 요거트 판매에선 비슷한 전략이 효과를 거두지 못했다. 제너럴 밀스는 2012년 요플레에서 액상과당을 뺐고, 2015년에는 설탕 함량을 25% 줄였으며, 아스파탐을 수크랄로스 sucralose *역주: 설탕에 비해 600배 단맛을 내는 무열량 감미료 로 대체해 요플레 라이트 제품을 출시했다. 그러나 이 같은 변화가 시도되던 무렵, 초바니와 다른 제품들이 시장에 침투했다.

다논은 신예들의 등장에 요플레보다 빠르게 대응했고, 모든 고객의 기호에 맞춘 다양한 제품 전략을 구사했다. 다논웨이브 DanoneWave로 알려진 요거트 사업을 총괄하는 세르히오 퍼스터 Sergio Fuster는 “우리는 가장 다양한 제품군을 갖고 있다”고 강조했다. 기존 다논 브랜드와 다논 라이트 & 핏 Dannon Light & Fit 라인(‘다이어트’라는 이름을 일부러 피했다) 외에도, 다논은 유기농 브랜드 스토니필드 Stonyfield를 인수해 액티비아 Activia를 출시했다. 액티비아는 건강한 프로바이오틱스에 중점을 둔 브랜드다. 그 밖에도 회사는 그리스 스타일 요거트 제품인 오이코스 Oikos를 출시했다.

냉소적인 사람들은 기업들이 한 일이라곤 소비자들을 속일 수 있는 이름 짓기를 한 것 뿐이라고 할지도 모른다(다국적 식품 대기업들은 앞다퉈 그리스가 연상되는 이름을 새 제품에 붙이고 있다). 어쨌든 중요한 사실은 오이코스가 성공했다는 점이다. 오이코스는 과거 스토니필드의 트레이드 마크 제품이었다. 다논의 그리스 요거트 제품 출시에 맞춰 다시 사용된 이름이었다. 다논은 요거트 제품 중 최초로 슈퍼볼 Super Bowl 경기에 광고를 내보내며, 적시에 오이코스에 큰 힘을 실어주었다. 드라마 ‘풀하우스 Full house’의 스타 존 스테이모스 John Stamos와 NFL 쿼터백 캠 뉴턴 Cam Newton 같은 유명인들을 광고에 등장시키기도 했다. 요플레는 2010년 초반 자사의 새 브랜드인 요플레 그릭 Yoplait Greek을 앞세워 시장을 지키려고 했다. 하지만 전통 그리스 스타일의 요거트와는 거리가 멀었고, 진짜 그리스 요거트처럼 들리는 인상적인 제품 명도 만들어내지 못했다. 결국 요플레 그릭은 실패하고 말았다.

요거트 시장이 상승세인 와중에도 요플레 매출이 5% 하락하자, 제너럴 밀스는 2년 후 그릭 100 Greek 100 이라는 상품으로 시장 재진입을 시도했다. 이 제품은 첫 해 매출 1억 4,000만 달러를 올리며 큰 성공을 거뒀다. 요플레 출시 사상 최고 기록이었다. 조르바 Zorba 스타일의 시르타키 sirtaki 댄스 *역주: 그리스 춤으로 조르고스 프로비아스가 1964년 영화 <그리스인 조르바>를 위해 만들었다 는 한번 시도해볼 만한 것이었다. 그러나 그 후 매출이 빠르게 감소하기 시작했다.

제너럴 밀스의 임원 베키 오그레이디 Becky O’Grady는 2012년 투자자의 날 프레젠테이션에서 “미국 내에서 그리스 요거트 사업은 여전히 시작단계에 불과하다”며 “시간이 지나면 이 사업부문에서 상당한 점유율을 차지할 수 있을 것이라 기대하고 있다”고 자신했다.

그리고 제너럴 밀스는 2년 후 새로운 시도를 했다. 블라인드 테스트에 참여한 고객들이 초바니보다 요플레 그릭을 더 선호한다고 주장하기 시작했다. 요플레는 뉴욕 소호 SoHo에 위치한 초바니의 첫 요거트 카페에서 단 300피트(약 90미터) 떨어진 곳에 ‘시식’ 팝업 매장을 열기도 했다. 대개는 신흥기업인 다윗이 대기업인 골리앗을 향해 새총으로 겨누는 것이 정상인데, 그와 반대 상황이 벌어진 셈이었다.

그러나 애석하게도 새총으로 쏜 돌맹이는 표적을 비켜나갔다. 야누스 캐피털 Janus Capital의 고객자산 연구 애널리스트 그레그 코친스키 Greg Kuczynski는 “그들은 시장에 설득력 있는 제품을 내놓는 방법을 알지 못했다. 이미 초바니와 다논이 내놓은 매력적인 제품들이 시장에 있기도 했다. 제너럴 밀스는 단 한번도 돌파구를 찾지 못했다”고 말했다.

그리고 회사는 지난해 9월 또 다른 시도를 감행했다. 이번엔 다논의 전략을 따른 것이었다: 고객층을 넓히기 위해 두 가지 유기농 요거트 브랜드를 선보인 것이었다. 애니스 Annie’s 제품은 아이들을, 리베르테 Liberte 브랜드는 성인들을 겨냥했다. 하지만 둘 다 만족할 만한 매출을 올리진 못했다.

그리스 스타일 요거트는 현재 미국 요거트 업계 매출의 50%를 차지하고 있다. 초바니가 단연 1위이고, 파예 Fage와 오이코스가 그 뒤를 잇고 있다. 요플레의 그릭 100은 네 번째다. 초바니는 전체 요거트 매출이 5년 내 두 배 성장해 160억 달러에 이를 것이라 기대하고 있다. 이 회사 CMO 피터 맥기니스 Peter McGuinness는 “이 분야는 아직 성장단계에 있다”고 밝혔다. 미국인 3명 중 1명만 지난해 그리스 요거트를 사 먹었다. 이런 상황을 고려하면 대량리콜 사태 같은 매출 급감을 경험하지 않은 초바니는 여전히 성장 가능성이 큰 기업이라 할 수 있다.

이런 상황은 업계 전체도 마찬가지다. 가장 최근에 나온 가용데이터에 따르면, 2015년 미국의 1인당 요거트 소비량은 14.7 파운드였다. 1995년 6.1파운드에 비해 급성장한 양이다. 그러나 프랑스와 스페인처럼 평균 70파운드를 소비하는 국가에 비하면, 여전히 한참 뒤처지는 수준이다.

최근 가장 인기가 높은 마시는 요거트는 요플레가 특히 약세인 분야다. 지난해 마시는 요거트 매출은 14% 상승해 7억 6,600만 달러를 기록했지만, 떠먹는 요거트 매출은 3.4% 줄어들었다. 드링크 초바니 Drink Chobani라는 액상 요거트 제품도 지난해 히트 상품 중 하나였다. 연구 기업 IRR이 뽑은 연간 신제품 선두주자 리스트에 오른 유일한 요거트 신제품이었다. 한편 초바니는 플립 Flip제품에서도 큰 성공을 거뒀다. 플립은 한 쪽 용기에는 요거트가 들어있고, 다른 쪽에는 허니너츠 등 달콤하고 바삭바삭한 토핑이 들어 있어 용기를 ‘꺾은 뒤’ 섞어 먹는 제품이다. 플립은 3억 5,000만 달러 규모의 사업으로 성장해있다.

그렇다면 제너럴 밀스의 계획은 무엇일까? 5월 초 CEO로 승진한 하머닝은 지금까지 침묵을 지키고 있다. 회사도 CEO 인터뷰를 막고 있다.

당연히 그도 전임자들처럼 수익 압박을 받게 될 것이다. 애널리스트들은 최소한 그 들 중 한 명이 요플레의 요거트 문제를 악화시켰다고 생각하고 있다. 3G 또는 잠재적 행동주의 투자자들을 달래기 위해 영업 마진을 올려야하는 제너럴 밀스는 그 동안 할인 정책을 펴지 않았다. 마진을 올리겠다는 의도된 효과는 거뒀지만, 요거트 사업을 일으키는 일은 더 힘들어졌다.

제너럴 밀스는 요플레 그릭 휩스 Yoplait Greek Whips나 컵 형태의 그리스 스타일 요거트인 요플레 디퍼스 Yoplait Dippers 등 신제품을 꾸준히 출시해왔다. 하지만 그 어느 제품도 저지방 제품의 매출 하락세를 상쇄하지는 못했다. 한 소매업체 관계자는 “최근 요플레가 출시한 제품들은 ‘완전한 혁신작’이 아니지만 ‘완벽한 실패작’도 아니다”라고 말했다.

한편으로 이 회사는 올 여름 더 중요한 제품 출시를 앞두고 기대감을 높이려고 했다. 제너럴 밀스는 어닝 콜 당시 신제품에 대해 떠들었지만, 상세 내용은 공개하지 않았다. 하머닝이 CEO에 임명되기 몇 달 전, 업계 회의에서 했던 것과 똑같은 모양새였다. 그는 “고객들이 이젠 그릭 요거트에서 더 단순하고 맛이 좋으면서도 장인의 손길이 느껴지는 재래식 요거트를 찾는다는 점을 발견했다. 우리는 이 신성장 분야를 ‘단순하게 한 단계 더 좋아진’ 분야라고 부른다. 회사는 올 여름 이 분야에서 혁신적인 신제품을 출시할 계획이다. 프랑스의 전통과 전 세계의 전문지식을 활용해 완전히 새로운 맛과 질감을 가진 요거트를 미국 시장에 내놓을 것”이라고 말했다.

하머닝의 이 같은 발언은 긍정적인 CEO의 수사 기법을 활용할 줄 아는 그의 능력을 보여주고 있다. 그는 요즘 식품업계에서 통용되는 거의 모든 유행어를 사용했다. 하지만 그가 설명하는 제품이 정확히 어떤 것인지 식별하는 건 거의 불가능하다. 이론적으로만 보면, 이 제품은 업계의 판도를 바꿀 수 있다. 그러나 솔직히 말하면 식품업계의 과학자, 전문가, 그리고 중역들이 방에 들어 앉아 대단한 신제품에 대해 상상의 나래를 펼친 것처럼 들리기도 한다.

회사가 취할 수 있는 또 다른 선택은 인수합병일지도 모른다. 마침 인수할 만한 매력적인 목표물이 생겼다. 다논은 최근 마무리한 화이트웨이브 WhiteWave(실크 Silk 소이 밀크와 기타 제품을 생산한다) 합병 계약에 대한 반독점 승인을 얻기 위해, 지난 3월 유기농 스토니필드 요거트를 매각하는데 동의했다. 제너럴 밀스가 연 매출 3억 3,400만 달러 규모의 스토니필드를 인수하면, 요플레에 대한 부담을 줄이고 급성장하는 유기농 분야에서 좀 더 공격적으로 경쟁을 할 수 있다. 실제로도 회사가 스토니필드 인수에 관심이 있다는 소문이 돌고 있다(대변인은 이점에 대해 언급을 회피했다).

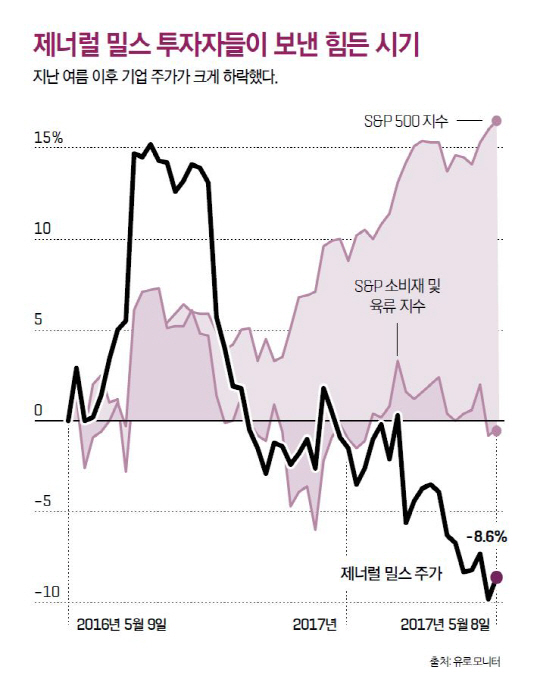

제너럴 밀스도 행동을 취할 때가 됐다. 지난해 S&P 500지수가 15% 상승하는 와중에도 이 회사 주가는 9%나 하락했다. 주가가 낮으면 당연히 회사는 인수에 취약해 질 수 밖에 없다.

하머닝과 그의 팀이 진퇴양난에 빠진 셈이다: 비용 절감과 이윤 창출에 초점을 맞춰야 할까? 아니면 3G를 저지하기 위해 방어적인 태도를 취해야 할까? 혹은 역공을 취하기 위해 그릭 요거트 제품에 투자하거나 시장 점유율을 올리기 위해 제품가격을 내려야 할까? 이미 하머닝이 간접적으로 시인했듯, 제너럴 밀스가 이에 대한 해답을 찾을 때쯤이면 시장은 이미 새 요거트 트렌드로 움직여 있을 것이다.

■ 수십억 달러 가치를 지닌 제너럴 밀스의 브랜드

다음 7개 브랜드는 연간 소매 매출에서 각각 10억 달러 이상을 올리고 있다.

베티 크로커

치리오스

하겐다즈

네이처 밸리

올드 엘 패소

필스버리

요플레

서울경제 포춘코리아 편집부 / BY JOHN KELL