지난 2005년 정보기술(IT) 전문 벤처캐피털(VC)인 스틱IT투자(현 스틱인베스트먼트)의 대주주에 오일머니가 이름을 올리며 업계를 깜짝 놀라게 했다. 900만달러를 투자한 사우디 투자회사 자드인베스트먼트컴퍼니는 사우디아라비아의 왕자 미샬 알사우드 회장이 직접 운영하고 있다. 알사우드 회장은 당시 투자를 집행한 후 “이번 투자를 통해 한국의 IT 투자 경험이 사우디에 접목될 것”이라며 스틱IT투자를 높게 평가했다.

중동계 자본 유치는 벤처캐피털이던 스틱을 단숨에 사모투자펀드운용사(PE) 대열에 합류시켰다. 스틱의 중동 자본 유치는 2001년으로 거슬러 올라간다. 당시 외국 자금 유치를 위해 맞닥뜨린 어려움은 존재를 알리는 일이었다. 실적을 증명하고 신뢰를 쌓는 일도 존재를 알아야 가능하다. 스틱보다도 한국 IT 자체를 낯설어하는 중동계 ‘큰손’들을 설득하기는 ‘맨땅에 헤딩’하는 것과 같았다고 임정강 이스트브리지파트너스 회장(당시 스틱IT 상무)은 회고한다. 출장비를 아끼며 허름한 모텔에 싸구려 음식으로 끼니를 떼우며 전전한 지 3년. 2004년 사우디아라비아에서 반응이 왔다. 사우디의 투자회사 세드코(SEDCO)가 120억원을 출자하기로 결정했다. 이를 기반으로 총334억원 규모의 ‘스틱 일자리 창출 펀드’를 결성했다. 스틱은 국내 사모투자펀드(PEF) 가운데 처음으로 중동자금을 유치하는 데 성공했다.

서울종합투자회사(Seoul Total Investment Corporation). 1996년 7월 도용환 스틱인베스트먼트 회장은 서울 최고의 투자회사를 만들겠다는 목표로 영어 철자의 첫 자를 모아 ‘STIC’라는 회사 이름을 정했다. 1997년 스틱투자자문을 설립하고 1999년 SK텔레콤으로부터 80억원 규모의 출자를 받아 자본금 180억원의 ‘스틱IT벤처투자’로 성장했다. 벤처캐피털에서 출발해 대형 사모펀드 시장까지 성공적으로 영토를 확장했다는 평가를 받는다.

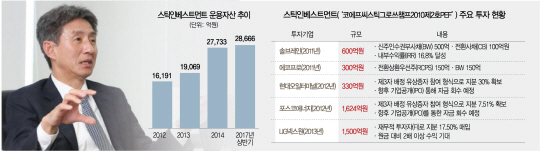

올해 상반기 기준 스틱의 운용자산은 VC 2,185억원, PEF 2조6,481억원으로 총 2조8,666억원이다. 이중 해외 유치 자금만 1조원에 달한다. 스틱은 2000년 초반부터 해외 자본시장의 문을 두드렸다. 그 결과 국내 벤처캐피털 중 최대 규모의 해외 자금을 투자받은 운용사가 됐다. 현재 투자 여력은 9,994억원에 이른다. 최근에는 범아시아 지역으로 투자 범위를 확대해 ‘팬아시아 그로스캐피탈 펀드’를 설립해 3,000억원을 목표로 펀딩 중이다. 우정사업본부로부터 1,000억원의 출자금을 확정받았다.

국내에서 처음 세컨더리펀드(Secondary Fund)를 도입 한 곳도 스틱이다. 세컨더리펀드 투자는 투자기간 만료로 자금 회수에 나선 VC나 PEF가 매각을 하지 못하는 상황에 일부 지분을 사들이는 방식으로 수익을 챙긴다. 2007년 국내에서 처음으로 세컨더리펀드를 도입한 후 3호 펀드까지 만들었고 지난해에도 국민연금으로부터 2,500억원의 투자금을 유치해 단일 펀드로는 이례적으로 6,032억원의 스틱스페셜시츄에이션PEF를 결성했다. 세컨더리펀드의 틈새시장을 개척한 셈이다.

스틱의 진가는 2013년 LIG그룹의 유동성 위기에서 발휘됐다. 당시 LIG그룹은 LIG건설 인수를 위해 차입한 4,000억원을 갚기 위해 LIG넥스원 지분 49%를 내놨다. 하지만 구자원 LIG그룹 회장과 구본상 LIG넥스원 전 부회장 부자가 LIG건설의 법정관리 사실을 미리 알고서도 기업어음을 발행한 혐의로 모두 구속된 상황에서 지분 인수에 선뜻 나서는 투자자가 없었다. 스틱은 오너 리스크에도 고집스럽게 달려들었다. 투자를 망설이던 기관을 설득해 스틱-하나대투PE 컨소시엄을 꾸려 지분을 인수했다. LIG넥스원에 투자한 펀드가 청산될 때 스틱의 수익률은 100%를 넘었다.

스틱은 올 들어 1조5,755억원의 거래를 성사시켰다. 게임기업 더블유게임즈가 미국 게임기업 DDI를 9,425억원에 사들이는 과정에서 1,500억원 규모의 자금을 지원했고 한글과컴퓨터와 공동으로 소방 대표 기업 산청을 2,650억원에 사들였다. 한화S&C 시스템통합(SI) 사업부 지분 인수 같은 대기업 지배구조 개편 거래는 물론 대경오앤티·쿠프마케팅 등 중견기업 경영권 인수 딜도 성사시켰다.

스틱은 앞으로 벤처투자와 PE 사업 부문을 별도 법인으로 분리할 예정이다. 구체적인 분할 방식이 확정된 것은 아니지만 벤처투자 부문을 물적분할해 스틱의 자회사로 두는 방안이 유력하게 거론되고 있다. VC에서 PE로 영토를 확장한 스틱의 분할은 각 사업 부문별 투자 성격을 분명히 한다는 의미가 있다. 그만큼 벤처와 PE 부문의 투자목표가 선명해지고 투자 대상의 선별도 더욱 견고해질 가능성이 높다. 특히 상근 자문역 조직인 ‘OPG(Operating Partners Group)’ 그룹의 활약이 더욱 활발해질 것으로 보인다. 이들 OPG 소속 고문은 투자기업의 투자심의 단계에서부터 해당 기업을 검토해가며 핵심적인 역할을 수행한다. 일부 기업은 스틱의 투자보다 OPG의 컨설팅을 더 선호할 정도다. 백봉주 전 삼성전자 전무, 고현진 전 한국마이크로소프트 사장 등 퇴임한 대기업 임원들로 구성된 OPG는 투자기업에 파견돼 경영진단을 해주거나 직접 회사 경영을 맡는다. 투자 대상 발굴과 함께 인수 기업의 기업가치를 높이는 게 중요하다는 점을 스틱은 OPG그룹을 통해 증명했다. 특히 국내 스타트업의 경우 경영을 지원하는 인프라가 약하다는 점에서 OPG가 스타트업 경영 노하우의 산실로 자리잡고 있다.

스틱의 남은 과제는 메가펀드 조성이다. 스틱은 앞으로 중국과 대만·베트남 등 아시아를 중심으로 해외개척에 집중할 계획이다. 앞서 아시아권 6개 기업에 2,365억원의 투자를 집행했던 경험을 바탕으로 조 단위의 메가펀드가 필요할 수밖에 없다. 메가펀드를 발판으로 해외 시장으로 영역을 넓히는 토종 PE로서의 입지와 함께 국내 초기 기업에 경영 매뉴얼을 전파하는 VC로서의 역할이 주목된다.