국내 핀테크 업체 콰라(QARA)의 변창환 대표는 지난 6월 손정의 소프트뱅크 회장이 투자한 종목을 골라 편입하는 ‘손정의 따라잡기’ 펀드를 출시했다가 2주 만에 금융감독원으로부터 “서비스를 중단해달라”는 연락을 받았다. 해당 펀드가 개인 간(P2P) 대출 형태로 개인의 투자금을 유치해 머신 러닝 기반 로보어드바이저로 운용하는 구조였는데 대출과 투자가 혼합된 것이라 금융업권 구분을 위반할 소지가 있다는 이유였다. 변 대표는 “금감원 측도 치열한 내부 논의 끝에 ‘현행법상 방법이 없다’고 전해왔고 안타까웠는지 ‘규제에서 비교적 자유로운 호주에서 해보는 것은 어떤가’하고 조언했다”며 “기존 산업에 맞게 설계된 규제가 실은 기존 산업을 보호하는 것 같다”고 씁쓸해했다.

금융투자 분야의 4차 산업혁명 ‘기수’인 국내 로보어드바이저 벤처들이 좀처럼 뚜렷한 성장 동력을 찾지 못하고 있다. 새로운 사업을 시도하려 해도 규제에 번번이 가로막힌다. 겨우 사업화에 성공해도 은행이나 증권사·자산운용사의 영업망을 빌리지 않으면 안 돼 수익보다 비용이 더 큰 게 현실이다. 그 사이 ‘로보어드바이저는 최고 수익률을 보장한다’는 오해가 커지며 신기술에 대한 회의감을 키우고 있다. 이대로라면 로보어드바이저 자체가 기존 금융권의 생태계에 붙어사는 하청 기술로 전락할 것이라는 우려가 커지고 있다.

20일 금융투자업계에 따르면 가장 큰 장애물은 역시 규제다. 로보어드바이저 벤처도 다른 금융사와 마찬가지로 투자자문업이나 투자일임업, 자산운용사 인허가를 받아야 한다. 자문업의 최소 자본금 기준은 5억원, 일임형은 15억원이다. 개인투자자 대상 공모펀드를 운용하려면 최소 80억원은 확보해야 한다. 한 로보어드바이저의 벤처 관계자는 “금융업을 하면서 건전성 규제를 받는 것은 당연하다”면서도 “자문에서 일임, 펀드 운용까지 사업을 키우고 싶어도 벤처 입장에서는 (최소 자본금이) 부담스럽다”고 말했다.

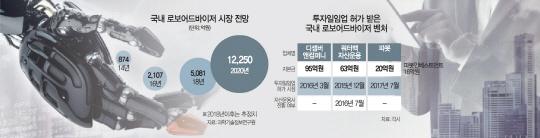

더구나 현행 자본시장법이 비대면 투자일임을 금지하고 있기 때문에 인허가 실익도 사실 크지 않다. 기존 은행이나 증권사와 계약을 맺고 이들의 영업망에 ‘더부살이’를 해야 하고 금융사의 펀드 개발에 참여하는 정도다. 비용은 비용대로 나간다. 국내 20여개 로보어드바이저 벤처 중 쿼터백자산운용과 디셈버앤컴퍼니, 파봇 3곳만 일임업 허가를 받았으며 상위 업체로 꼽히는 쿼터백과 디셈버앤컴퍼니는 2·4분기 기준 적자를 냈다. 나머지는 자문만 하거나 금융사에 로보어드바이저 소프트웨어를 공급하는 곳이 많다.

불완전 판매 발생 등의 부작용으로 비대면 일임 ‘절대 불가’를 고수해왔던 금융위원회도 이 같은 현실을 인지하고 최근 방침을 바꾼 것으로 알려졌다. 하지만 구체적인 규제 개정작업 움직임은 아직 없다.

이 와중에 콰라처럼 등 떠밀리듯 외국에서 활로를 찾아야 하는 경우도 생긴다. 변 대표는 “중국이나 호주 등에서는 기술만 갖고 있으면 곧바로 사업화가 가능하고 현지에서도 반기는 분위기”라고 말했다. 일본이나 중국·홍콩에서 러브콜을 보내는 경우가 적지 않다고 한다.

로보어드바이저가 고수익을 보장하는 ‘슈퍼어드바이저’라는 오해는 로보어드바이저의 성장을 가로막는 또 다른 장애물이다. 8월 현재 8개 자산운용사가 운용 중인 24개 로보어드바이저 공모펀드 가운데 12개의 수익률은 마이너스로, 기대보다 수익률이 낮다며 실망하는 목소리가 여기저기서 나온다. 송인성 디셈버앤컴퍼니 이사는 “로보어드바이저가 도입된 이유는 자산가의 전유물로 여겨진 체계적인 투자 관리·전략을 개인에게도 돌려주자는 것”이라며 “수익률을 높이기 위해서라도 시장과 벤처 육성이 절실하다”고 강조했다.