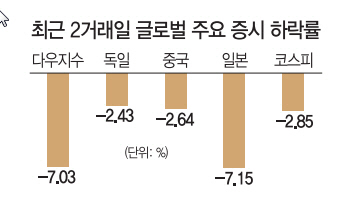

9년 유동성 파티는 이대로 막을 내리는 것일까. 글로벌 긴축발작(테이퍼 탠트럼)의 충격은 예상보다 빠르게 시장을 덮쳤다. 미국 다우존스지수와 스탠더드앤드푸어스(S&P)지수가 동시에 4% 넘게 하락해 아시아증시의 투매를 불러오며 변동성을 확대했다. 6일 코스닥과 코스피는 하루 변동폭이 각각 5.43%, 2.11%에 달했다. 일본증시는 닛케이지수가 4.73%나 하락하며 지난 1990년 이래 최대 낙폭을 기록했다. 유럽증시는 3% 넘는 하락률로 출발을 했다.

인플레이션 압박은 국채금리 급등으로 이어지며 유동성을 기반으로 올랐던 증시에 가격 부담을 주고 있다. 도이체방크는 주식·채권의 버블이 석유 등 원자재와 유로화로 확대되며 글로벌 경제가 본격적인 긴축 시대로 진입할 수 있다고 경고했다. 싱가포르개발은행(DBS)은 금융위기 전의 ‘올드 노멀(고금리 시기 경제)’ 시대가 되돌아올 수 있다고 경고했다. 신성환 금융연구원장은 “시장금리가 오르며 유동성 축소로 미래에 대한 기대치가 바뀌고 있다”고 말했다.

애플 실적 충격 이후 3거래일 동안 코스피와 코스닥에서 92조원이 증발하며 거품 붕괴의 전조를 보이자 자산시장은 빠른 변화를 예고했다. 긴축으로 인한 채권금리 상승은 가계부채와 한계기업에 직격탄이 될 수 있다. 부동산 시장은 시중에 풀린 돈이 줄고 금리가 뛰면 투자심리가 급격히 위축된다. 더 큰 위험은 유동성이 걷힐 경우 금융자산에서 시작된 거품 붕괴로 인한 자산가격 조정이 실물경제로도 확산될 수 있다는 점이다. 특히 호황을 누렸던 반도체 시장의 상황이 급변하고 실적 거품이 꺼질 경우 회복세를 타고 있는 경기를 주저앉힐 수 있다.

다만 일각에서는 미국과 일본 등 선진국 증시의 투매가 파생상품과 연계된 프로그램 매매였다는 점에서 조정이 단기에 그칠 수 있다는 낙관론이 제기된다. 닛케이의 경우 변동성이 확대되면 매물을 쏟아내는 리스크 패리티(risk parity·위험균형) 전략이 이날 매물의 절반을 차지했다. 미국시장도 변동성지수(VX)에 연동되는 상장지수펀드(ETF)가 장 막판 매물을 쏟아냈다. 데이비드 켈리 JP모건자산운용 수석글로벌전략가는 “주식·채권이 다소 늦은 조정을 맞고 있을 뿐 경제회복 국면에서 버블을 논하기는 이르다”고 지적했다. /hskim@sedaily.com