CJ헬스케어 본입찰에 12일 국내 사모펀드(PEF)운용사인 한앤컴퍼니가 가장 높은 가격인 1조4,000억원가량을 제시한 것으로 확인됐다. 가격만 두고 보면 한앤컴퍼니가 막판 유력 후보로 떠오른 셈이다. 제약업을 영위하는 한국콜마 컨소시엄을 비롯해 외국계 PEF인 칼라일과 CVC캐피털 등 예비후보가 모두 본입찰에 도전하며 치열한 경쟁을 예고하고 있다.

투자은행(IB)업계에 따르면 매각 주관사인 모건스탠리가 이날 본입찰을 마감한 결과 한앤컴퍼니가 가장 높은 가격을 써냈고 나머지 후보들도 1조원이 넘는 가격을 제시한 것으로 파악됐다. CJ그룹이 생각하는 적정가격은 1조5,000억원 이상이다. 이날 본입찰은 예비후보들이 중도 포기 의사가 없음에 따라 주관사가 통상의 경우보다 마감 시간을 앞당겼다. CJ헬스케어 관계자는 “중도 하차하는 후보 없이 순조롭게 입찰이 진행되면서 이르면 설 연휴 전 우선협상대상자가 나올 가능성이 있다”며 “가격을 비롯해 다양한 요소를 근거로 검토할 것”이라고 말했다.

한앤컴퍼니는 기존 블라인드 펀드(투자대상을 정하지 않고 자금을 모은 펀드) 이외에 기존 투자자로부터 추가 출자와 금융기관으로부터 대출 성격인 인수금융을 통해 막대한 자금을 마련할 것으로 전해졌다. 한앤컴퍼니는 지금까지 2개의 블라인드 펀드를 통해 4조원의 투자금을 운용하고 있다. IB 관계자는 “한앤컴퍼니가 운용하는 블라인드 펀드는 만기가 일반적인 펀드보다 긴 10년인데다 기존에 2조8,000억원이 넘는 한온시스템 인수를 성공한 경험이 있다”고 설명했다.

한앤컴퍼니는 시멘트를 비롯해 식음료와 자동차부품사 등 다양한 업종에 투자해왔으나 제약사는 CJ헬스케어가 처음이다. 한앤컴퍼니는 인수 후 별도 관리 부서가 기업의 의사결정에 참여하고 회사의 기업가치를 끌어올리는 전략을 갖고 있다.

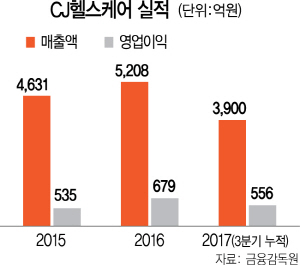

업계 일각에서는 1조5,000억원으로 거론되는 CJ헬스케어 매각가는 기존 바이오 업체나 제약사 매각가와 비교해 다소 높은 수준이라고 지적해왔다. 이에 대해 업계 관계자는 “CJ헬스케어는 추가 시설 투자가 많이 들지 않으면서 안정적인 현금을 창출하기 때문에 입찰 참여자들이 다소 높은 가격을 수용한 것으로 보인다”고 설명했다.

예비후보 중 가장 적극적으로 인수 의지를 나타낸 한국콜마도 미래에셋프라이빗에쿼티(PE)·H&Q코리아·스틱인베스트먼트 등 재무적 투자자 세 곳과 손잡고 인수자금을 마련했다. 그 외에도 한국투자증권으로부터 인수금융을 일으켜 자금을 마련할 계획이다. 한국콜마 컨소시엄은 CJ헬스케어와 마찬가지로 제약업을 영위하지만 사업 구조가 겹치지 않아 인수 효과가 크고 인력 구조조정을 하지 않겠다는 입장을 강조한 것으로 전해졌다.