UPS와 페덱스가 전자상거래의 수익성을 높이기 위해 힘겨운 싸움을 벌이고 있다. 투자자들도 수익이 담긴 택배가 배송되기를 손꼽아 기다리고 있다.

이 맘 때 쯤이면(역주: 이 글이 쓰여진 지난해 11월 쯤이면) 미국 쇼핑객들은 성탄절 선물보단 펌킨 스파이스 라떼를 떠올릴 것 같다. 그러나 UPS와 페덱스는 이미 12월 성수기를 앞두고 만반의 준비를 하고 있었다. 이 무렵은 택배 물량이 급증하고, 소셜 미디어에서 배송 지연을 비판하는 불만의 캐럴송이 겨우살이와 촛대만큼이나 익숙해지는 시기다.

이렇게 매해 반복되는 의례적인 일을 페덱스와 UPS가 전자상거래와 가정 배송에 얼마나 의존하게 됐는지를 잘 보여준다. 이 두 부문에서 영업이익의 절반 정도가 나오고 있다. 아마존과 에트시 Etsy 같은 회사는 대형 물류업체들에게 도움이 되지만, 한편으론 피해를 입히기도 한다: 온라인 쇼핑이 이윤을 갈아 먹기 때문에, 물류업체들은 공급망을 재건할 수 밖에 없다. 그러는 동안 그들은 소비자 불만에 그대로 노출된다.

2017년 성탄절 배송량이 또 한 번 사상 최고치를 경신할 것으로 보이는 가운데, 투자자들은 UPS와 페덱스 중 어느 회사가 더 좋은 실적을 올릴지에 주목하고 있다.

물류업체 입장에서 가정 배송이 비교적 수익성이 높지 않다는 사실은 전자상거래 붐의 어두운 측면이라 할 수 있다. 가정 배송은 고작 한 두 개의 물품을 배달하는 반면, 기업체들은 상호간 대량 배송을 통해 배달 비용을 줄이고 있다. 게다가 창고나 회사 본사에서 배송을 기다리는 사람이 언제나 있다. 가정 고객은 그렇지 않다. 집 주인이 개를 산책 시키러 나갔다면 택배기사는 재방문을 해야 하고, 그 결과 이익은 줄어들 수 밖에 없다.

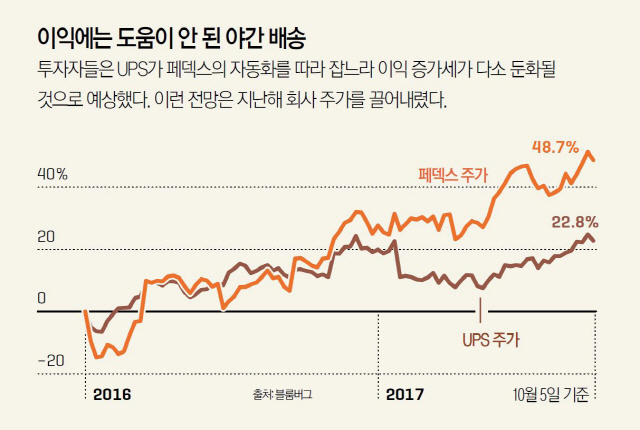

현재까지 가장 고전하는 업체는 UPS(주가 118 달러)다. 핵심 사업인 주거지 배송이 일부 원인으로 작용하고 있다. 이 회사의 주거지 배송 물량은 페덱스보다 일 평균 40%나 더 많다. UPS 주가는 지난 5년간 페덱스와 S&P 500지수에 뒤처졌다. 전자상거래가 이익 증가의 걸림돌로 작용한 것이 한가지 이유다. 지난 2016년 UPS의 소비자 배송은 9% 늘어 택배 물량이 20억 개나 증가했다. 그러나 오히려 영업 이익은 5%p 감소한 7.9%에 그쳤다.

휴가시즌 배송 실패가 조명을 받으면서 주가가 하락하기도 했다. 2013년 UPS는 크리스마스를 앞두고 택배 증가 수요를 과소평가했고, 결국 연휴가 지난 후 물건을 받은 고객들의 거센 항의에 시달려야 했다. 쉽매트릭스 ShipMatrix의 2016년 분석에 따르면, UPS가 크리스마스 휴가 시즌에 제 때 배송한 비율은 연중 평균치 98.5%에 못 미친 96%였다.

오펜하이머의 애널리스트 스콧 슈니버거Scott Schneeberger는 UPS와 페덱스가 “많은 점에서 너무 닮았다”고 분석했다. 양사 모두 소비자 문제를 해결하지 못했다. 페덱스(주가 221 달러)는 새벽 특급 배송 서비스의 성공에 힘입어 주가가 상승했다. 소비자 부문 서비스 또한 급증했다. 10년전 영업이익의 25%를 차지했던 이 사업의 비중은 현재 45%에 이르고 있다. 하지만 소비자 부문 서비스가 증가할수록 이에 따른 택배 이익은 감소했다. 2012년 18%에 달했던 이익률이 2016년에는 13%까지 떨어졌다. 그럼에도 페덱스는 자동선적 허브 같은 발전 시설에 투자를 단행해 지난 회계연도에 4개 시설을 가동하기 시작했다. 크레디트 스위스의 애널리스트 엘리슨 랜드리Allison Landry는 “이런 점에선 페덱스가 UPS를 앞서고 있다”고 평가했다.

미국 내 택배 물량의 48%를 차지하는 소비자 택배에서 어떻게 더 많은 이익을 창출할 수 있을지는 UPS에 달려있다. UPS는 2017년 초 ‘현재 매출의 6.5%에 해당되는 40억 달러를 매년 공급망 자동화와 항공기 개선에 투자하겠다’고 밝힌 바 있다. 이 회사는 현재 미국 택배 물량의 40%를 고도로 자동화된 설비로 처리하고 있다. 2021년까지 이 비율을 100%까지 끌어 올리는 게 목표다. 그 밖에도 회사는 배달기사에게 실시간 운전 정보를 제공하는 오리온 GPS Orion GPS 시스템을 확대 실시해 연간 비용을 5억 5,000만 달러나 줄이기도 했다.

단기적으로 이런 시도들은 이익을 감소시킬 것이다. 그럼에도 투자자들이 겁에 질려 떠나진 않을 것으로 보인다. UPS 주가는 최근 부진한 성적에도 불구하고, 몇 년 동안 계속 페덱스보다 더 높은 배수(multiple)에 거래되고 있다(예상 선행 주가수익비율에서 UPS는 18.9를, 페덱스는 16.1을 기록하고 있다). UPS가 높은 배당과 투하자본수익률을 포함한 각종 수치에서 상당 기간 동안 페덱스를 능가했던 것이 또 다른 이유로 작용했다. 그럼에도 이번 연휴는 UPS의 새로운 시도가 얼마나 효과를 거둘 수 있을지를 가늠하는 기회가 됐을 것이다.

UPS는 2017년 고객들의 미간을 찌푸리게 할 또 다른 방침을 공개한 바 있다: 블랙프라이데이, 사이버 먼데이, 그리고 크리스마스 직전 한 주 동안 온라인 쇼핑객들에게 택배 당 27센트의 추가 요금을 부과한 것이다(페덱스는 보통 사이즈의 택배에는 추가 요금을 부과하지 않겠다고 공표했다). 이에 대한 불평이 예상되지만, 시티 은행의 애널리스트 크리스티안 위더비 Christian Wetherbee는 “추가 요금이 1억 달러에 달하는 추가 이익을 UPS에 안겨줄 수 있다”고 분석했다. 추가 이익이 연휴마다 골머리를 앓게 하는 지연 배송 악재를 상쇄시킬 수 있다면, 최근 부진했던 주가를 부양할 수도 있을 것이다.

페덱스와 UPS는 그들의 수익 창출원 중 한 가지를 경계심 가득한 눈으로 바라보고 있다. 아마존은 최근 창고에 쌓인 재고를 해결하기 위한 방편으로 자체 배송시스템을 시험한다고 발표해 큰 반향을 일으켰다. 이 소식에 지난 10월초 UPS와 페덱스 주가가 모두 하락했다. 애널 리스트들은 전자상거래 거물의 등장이 단기적인 위협 요소에 그치지 않을 것이라 평가하고 있다. 하지만 아마존이 동반자가 될 지 경쟁자가 될 지와는 무관하게, 양사는 고객들과 투자자를 만족시키기 위해 그 어느 때보다 효율성을 높여야 한다.

서울경제 포춘코리아 편집부 / BY RIAN DEROUSSEAU