한국과 미국의 국채 유통금리 역전 현상이 본격적으로 시작되며 적어도 1년여간 이 같은 추세가 이어질 것으로 전망된다. 이 가운데 외국인의 단기적인 자금 이탈은 크지 않을 것이라고 전문가들은 입을 모은다.

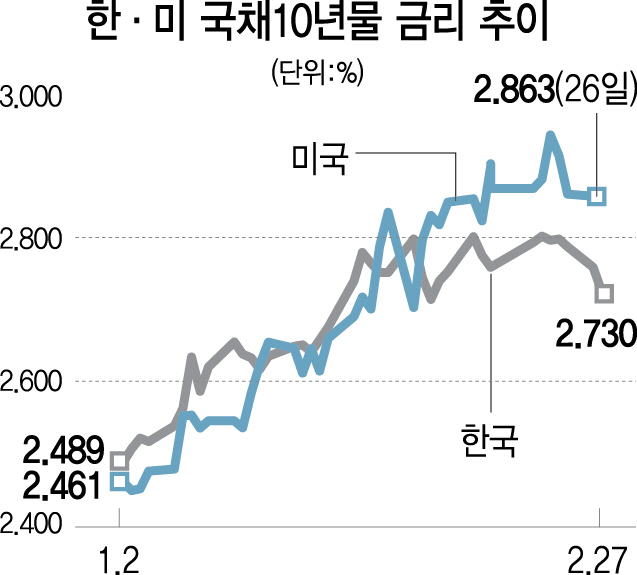

27일 금융투자업계에 따르면 국고채 10년물은 전일보다 3.3bp(1bp=0.01%포인트) 하락한 2.73%로 마감했다. 미국 국채 10년물 금리가 26일(현지시간) 0.3bp 내린 2.863%를 기록한 만큼 13.2bp나 스프레드가 발생했다. 한미 기준금리 역전에 앞서 유통금리 역전현상이 확대되고 있는 셈이다.

한미 간 유통금리는 1월18일부터 간헐적으로 나타나기 시작해 지난 7일부터는 본격적으로 스프레드가 벌어지기 시작했다. 특히 미국 국채금리는 3%대를 앞두고 주춤하기는 하지만 상승세를 계속 타고 있는 반면 우리 국채금리는 한국은행의 기준금리 동결에 앞서 하락세로 기울었다. 1월 높은 상승세를 보인 미국채 10년물 금리는 이달 들어서도 15.7bp나 더 올랐다. 반면 우리나라 국채는 2월 초 이후 2.0bp 하락하며 금리 상승세에 제동이 걸린 모습이다.

한국과 미국의 기준금리가 역전된 것은 2000년대 이후 세 번째다. 2000~2001년, 2005~2008년 미국의 기준금리가 한국 금리보다 높았다. 유통금리 역전 현상도 이 시기와 일치한다. 미국 연방준비제도(Fed·연준)는 다음달 20~21일(현지시간) 연방공개시장위원회(FOMC)를 열 예정이다. 다음달 회의에서 연준은 현재 연 1.25~1.50%인 정책금리를 1.50~1.75%로 올릴 것이 유력하다. 전망대로라면 한미 금리는 2007년 8월 이후 10년 7개월 만에 역전한다.

한미 간 유통금리 스프레드 확대는 양국 간 경제 기초체력(펀더멘털) 차이와 궤를 같이한다. 신동수 유진투자증권 연구원은 “특히 한국보다 미국이 경제성장과 인플레이션이 더 양호할 것으로 보이기 때문에 유통금리 역전 현상은 당분간 더 심해질 것”이라고 밝혔다. 금융통화위원회도 최근 통화정책 방향에 대해 “성장과 물가 상승의 기조적 여부가 가장 중요하다”고 밝힌 바 있다. 금리 상승을 위해서 고용·인플레이션 등 거시지표에 대한 확인이 더 필요하다는 것이다. 이는 인플레이션 기대감이 계속 높아지는 미국 상황과 정반대다.

금리 역전에 따른 자본 이탈에 대해 전문가들은 장기적으로는 문제가 되지만 단기적으로 큰 걱정을 할 필요가 없다고 진단했다. 강승원 NH투자증권 연구원은 “과거 사례를 살펴봐도 외국인 자금 유출의 주요 변수는 대내금리 차이가 아닌 글로벌 신용위험”이라며 “양국의 기준금리 역전이 국내 통화정책을 결정하는 주요 변수는 아니다”라고 설명했다.