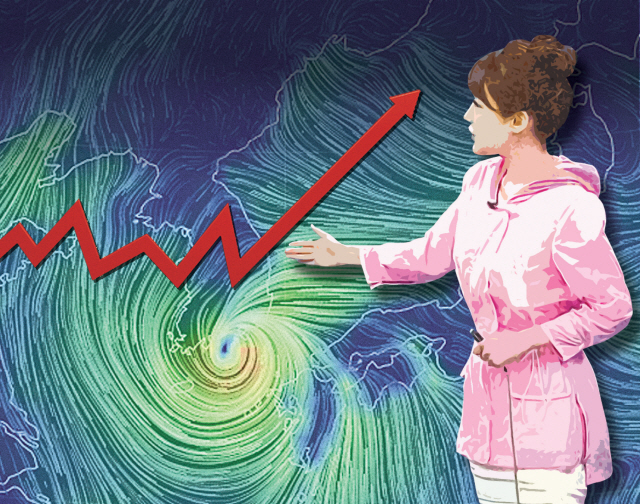

미국의 금리 인상이 가시화되면서 투자자들의 셈법도 복잡해지고 있다. 금융투자업계가 예상한 올해 미국의 기준금리 인상 횟수는 3차례였으나 4회 인상도 가능하다는 전망이 커지고 있기 때문이다. 최근 제롬 파월 신임 미국 연방준비제도(Fed·연준) 의장이 예상보다 강한 매파(통화긴축) 성향이라는 분석이 나오면서 추가 금리 인상 가능성도 덩달아 커지는 분위기다. 파월 의장은 지난달 27일(현지시간) 미 하원 금융서비스위원회에서 올해 미국 경제가 지난해 12월 예측했던 것보다 높은 성장세를 보이고 있다면서 2% 이상의 인플레이션과 경기과열의 위험 사이에서 균형을 잡기 위해 노력할 것이라고 밝혔다. 시장에선 이를 두고 금리 인상 3회 전망에서 한 발 더 나아가 4회 인상도 가능할 것이라는 해석을 내놓고 있다. 블룸버그에 따르면 연준 이코노미스트를 지냈던 세스 카펜터 UBS 증권 수석 이코노미스트는 “지난 12월에 예측했던 것보다 좀 더 횟수를 높일 것이라는 매우 확실한 신호”라고 말했다.

당장 이달부터 미국의 금리 인상이 단행될 가능성이 높은 만큼 투자자들도 이에 따른 대응이 필요하다. 김유겸 케이프투자증권 연구원은 “지난달 21일 공개된 의사록에 따르면 1월 연방공개시장위원회(FOMC) 당시 연준 위원들은 미국 경기 모멘텀에 대한 긍정적인 컨센서스를 형성하며 보다 점진적인 금리인상을 적시했다”며 “이후 이어진 주요 인사들의 발언 역시 매파적인 쪽으로 기울며 3월 기준금리 인상은 기정사실화 됐다”고 설명했다. 미국의 기준금리와 더불어 우리나라의 금리 대응도 눈여겨 봐야 한다.

업계는 금리 인상을 앞두고 글로벌 증시가 크게 흔들리는 상황에서 뱅크론과 하이일드펀드 등 관련 수혜상품에 관심을 가질 것을 권하고 있다. 특히 금리 인상으로 인해 신흥국으로부터 자금이 유출될 것이라는 우려가 조심스럽게 흘러나오는 만큼 해외 투자에 나설 경우 높은 투자 매력도를 지닌 시장을 선별할 필요가 있다는 지적이다. 금리 인상기에 수혜가 예상되는 금융주나 인플레이션 가능성에 따라 경기 민감업종도 투자 선호종목으로 추천받고 있다.