NH아문디자산운용의 ‘올셋차세대리더’ 펀드는 잠재력을 지닌 종목에 집중 투자해 시장 대비 초과 성과를 추구한다. 시장 변화에 맞춰 지속 가능한 성장을 실현할 수 있는 기업을 발굴해 당장 수익성보다는 기업의 혁신 역량과 사업모델 평가를 통해 향후에도 성장 가능한 기업에 투자한다. 또한 투자 가능 종목에 대한 효율적이고 집중적인 리서치 활동을 수행해 모델 포트폴리오를 확립, 하방 위험을 최소화하는 것도 특징이다. 운용사는 연 1,500회 이상(리서치팀 350회, 운용역 300회, 중소형주팀 운용역 850회 등)의 기업 방문 및 기업설명회(IR) 미팅에 참여한 후 연 60회의 섹터 업데이트를 통해 펀드 내 업종 및 종목을 결정한다.

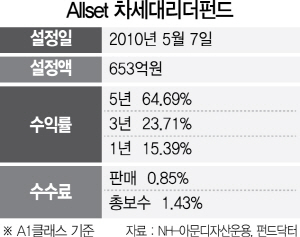

이 같은 ‘장기적으로 안정적인 성과’를 내려는 목표는 수익률에서 나타나고 있다. 펀드는 지난 2012년에는 벤치마크(코스피 지수) 대비 소폭 낮은 성과를 냈지만 2013년부터는 박스피 장세에서도 꾸준히 벤치마크를 초과하는 수익률을 기록했다. 특히 2014년에는 코스피 지수가 -4.39%로 하락했지만 해당 펀드는 7.15%의 수익률을 달성했으며 다음 해 2015년에도 11.73%의 높은 성과를 기록했다. 최근 성과도 우수하다. 펀드평가사 제로인에 따르면 2010년 설정된 이 펀드(클래스 A1기준)의 최근 1년 수익률은 15.39%, 3년 23.71%, 5년 64.69%를 기록했으며 설정 이후 누적 성과는 80.6%다.

장기간 고수익을 낸 비결은 산업 환경에 변화가 발생했을 때 적극적으로 호재를 발견해 포트폴리오를 구성한 덕분이다. 특히 위험을 분산하기 위해 투자 업종을 다양화한 게 특징이다. 지난달 12일 기준 이 펀드는 전기전자(31.91%), 금융업(10.25%), 화학(9.35%), 서비스업(7.26%), 의약품(5.86%)으로 포트폴리오를 구성했다. 불과 2월까지는 소재(21.94%), 경기연동소비재(18.33%), 산업재(16.24%) 등이 주요 업종이었던 것과 대비된다. 최근 삼성전자·SK하이닉스 등 전기전자 시가총액 상위 종목이 다시 최대 실적을 기록하는 등 호재가 예상되면서 발 빠르게 포트폴리오를 재구성한 것으로 보인다. 종목별로도 삼성전자(21.22%), SK하이닉스(6.29%), 삼성엔지니어링(2.88%), 한국금융지주(2.64%), 기업은행(2.47%)으로 상위 5개 종목을 구성했다. 한 달여 전 가장 높은 비중을 차지했던 삼성엔지니어링의 비중을 소폭 줄이고 삼성전자와 SK하이닉스를 다시 편입했다.

NH아문디자산운용 측은 “기업 역량이 좋은 기업에 투자해 목표 수익 창출에 필요한 위험 한도를 사전에 산출해 부여한다”며 “운용 전반에 리서치팀 애널리스트, 섹터매니저 등이 책임감을 갖고 분업과 협업으로 펀드를 운용한다”고 말했다.