투자은행(IB) 업계에서는 식음료 사업과 인연이 없는 현대그룹이 웅진식품 인수에 나서자 이례적이라는 반응이다. 이미 지난 2016년에 현대아산이 탄산수 수입과 유통사업을 벌였지만 신통치 않은 결과를 얻으며 쓴맛을 봤기 때문이다. 하지만 이번에는 다를 것이라는 게 현대그룹 내부는 물론 IB 업계의 분위기다. 급격하게 좋아지고 있는 남북관계에 기대를 걸고 있다. IB 업계 관계자는 “금강산 관광 등이 재개된다 해도 리뉴얼을 거쳐야 하는 만큼 당장 현금창출원이 필요하다”고 지적했다. 다만 2013년 매각 당시 950억원도 고평가 논란을 일으켰던 웅진식품의 몸값이 이제는 최고 3,000억원 안팎까지 뛰어올라 현대그룹이 인수대금을 마련할 수 있을지에 관심이 모아지고 있다. 2013년 웅진그룹이 웅진식품을 매각할 때 현대백화점그룹이 초기에 참여를 저울질했다가 고평가에 본입찰에 불참한 바 있다. IB 업계 관계자는 “현대그룹은 기존 사업과의 시너지보다 웅진식품의 기업 가치 자체에 주목했다”면서 “적자였던 회사가 턴어라운드 했고 ‘하늘보리’ 등 대표 상품이 안정적인데다 과자와 스낵류 등 신사업의 성장성이 돋보인다”고 설명했다. 신기술 금융사인 현대투자파트너스는 지난해 말 현대그룹이 출자해 금호리조트 지분 인수를 추진했고 올해 1월 해외 화장품 수입과 유통을 담당하는 BCA코리아에 45억원을 투자했다.

한앤컴퍼니는 2013년 웅진식품을 인수한 뒤 유통비용이 높아 수익성이 떨어지는 냉장주스 부분을 과감히 줄이고 상온주스에 주력했다. 2014년에는 동부팜가야를 인수해 주스 브랜드 ‘가야농장’과 웅진식품의 기존 주스 브랜드 ‘자연은’과 시너지를 키웠다. 껌·두유 등 시장에 진입했다가 기존 경쟁자에 밀린 사업은 철수했다. 대신 2000년 출시한 하늘보리가 보리차 시장 점유율 75%를 차지하고 상온주스 시장 점유율이 50%로 성장했다.

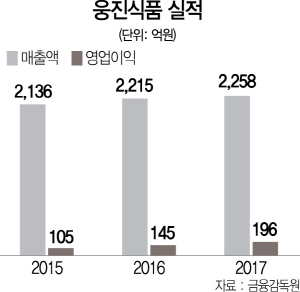

현대그룹 이외에도 ‘포카리스웨트’가 대표 상품인 동아오츠카가 공개적으로 인수의향을 밝혔으며 식음료 사업을 전개하는 일부 국내 기업과 해외에서도 관심을 갖고 있는 것으로 알려졌다. 한앤컴퍼니가 인수했던 2013년 웅진식품은 영업적자만 11억원이었지만 이듬해 영업이익 81억원을 내며 흑자로 돌아섰고 지난해 말에는 196억원까지 끌어올렸다. 올해 1·4분기도 전년 동기보다 10% 이상 오른 35억원을 기록했다.