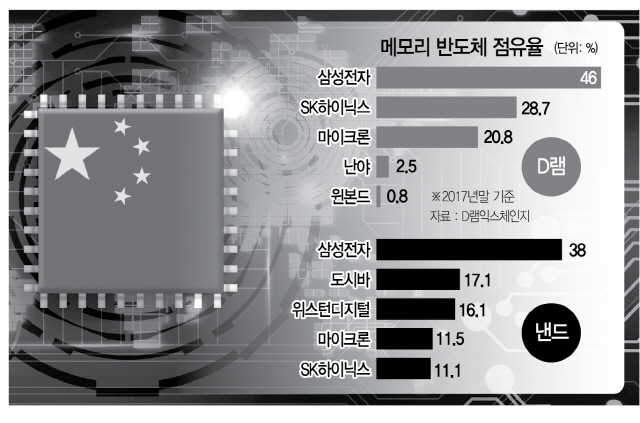

최근 중국 당국이 메모리 가격 급등과 관련해 삼성전자·SK하이닉스·마이크론을 상대로 담합 조사에 들어간 것을 두고 일각에서 우리 업체보다 미국 업체 마이크론을 손보려는 의도가 깔렸다는 관측이 나왔다. 이번 조치에는 중국통신장비업체 ZTE가 이란 지원 등에 나섰다는 이유로 미 정부에 흠씬 두들겨 맞은 데 대한 중국정부의 맞대응 성격이 있다는 것이다. 이런 분석에는 마이크론의 눈에 띄는 성장도 한몫했다. 시장조사업체 디램익스체인지에 따르면 마이크론의 순이익은 올 1·4분기에 직전 분기 대비 14.3% 증가했다. D램 부문 시장점유율 1~2위인 삼성전자(46%, 2017년 기준)와 SK하이닉스(28.7%)가 같은 기간 각각 2.9%, 2.2% 순이익 성장률을 기록했음을 고려하면 발군이라는 표현이 아깝지 않다.

그럼 국내 반도체 업계는 마이크론의 두드러진 성장을 어떻게 바라볼까. 업체들은 이번 담합 조사가 마이크론에 대한 중국의 견제 성격이 있을지 몰라도 마이크론의 성장에 대해서는 일반적 시각과는 결이 다른 평가를 내놓고 있다. 요지는 마이크론의 월등한 성장률을 ‘제품의 경쟁력 개선’ 때문으로 보지 않는다. 이보다는 메모리 시장의 공급 부족 덕에 3위 업체 마이크론이 가장 큰 수혜를 봤다는 쪽에 가깝다. 반도체 업계의 한 임원은 “메모리 공급이 수요보다 많을 때는 스마트폰업체 등 반도체 칩 구매자들이 성능에 더 민감하게 반응한다”며 “그 결과 제품 비교 후 1, 2등 제품을 더 사지만 지금은 공급 자체가 딸려 구매자들이 물량부터 확보하고 있다”고 설명했다. 그는 “삼성전자와 SK하이닉스에 밀려 안 팔리던 마이크론의 물량마저도 동이 날 정도로 지금 메모리 시장이 뜨겁다는 의미”라며 “마이크론의 성장률은 메모리 시장의 ‘과잉 수요’를 보여주는 결정적 증거”라고 지적했다.

실제 D램의 경우 삼성전자와 SK하이닉스는 10나노급을 양산하고 있다. 반면 마이크론은 아직 20나노급이 주력이다. 기술력 차이가 난다는 얘기다. 중국은 올 연말이나 내년 초에 30나노급을 양산하겠다는 계획이라 마이크론보다 더 뒤져있다. 업계의 한 임원은 “마이크론의 약진 자체가 시장 수급 현황을 보여준다”며 “담합이 없다는 뜻”이라고 말했다. 다른 회사의 고위 관계자도 “반도체 칩 수요업체인 중국의 스마트폰 업체의 영업이익률이 8~9%인 상황에서 중국 정부가 이들의 민원을 외면하기는 힘들었을 것”이라며 “실제 담합 혐의 포착과 상관없이 자국 업체를 우회 지원하려는 의도”라고 봤다.

한편 업계는 연말이나 내년 초까지 메모리 시장의 공급 부족 국면이 계속될 경우 마이크론의 성장률 약진이 지속될 지에 대해서는 신중하다. 변수가 많다고 보기 때문이다. 한 실무자는 “국내 업체들이 투자에 나서 물량이 늘면 마이크론 제품이 덜 팔릴 수 있다”며 “하지만 선두업체의 물량이 늘어도 공급이 여전히 딸리면 공급량을 늘리기 위해 선두업체들이 투자한 만큼의 이익을 못 뽑을 수 있어 이익률을 예단하기 어렵다”고 진단했다.