A은행은 올해 초 미국 현지 법인에서 내부통제 관리자(컴플라이언스 오피서)를 채용했다. 미 금융당국의 컴플라이언스 이슈에 대응하기 위해서다. 연봉이 행장보다 더 높은 것으로 알려지면서 화제가 됐을 정도다. 하지만 A은행은 미국 뉴욕금융감독청(DFS)이 관리자 보좌도 필요하다는 의견을 내자 최근 고액연봉의 관리자를 추가로 뽑았다. 금융권의 한 관계자는 “자금세탁방지(AML) 시스템 구축 등 관련 이슈에 대응하기 위해서는 미 금융당국 출신의 전문가를 영입해야 해 인건비 등을 합쳐 수백억원의 비용이 들어간다”며 “천문학적인 과징금을 물지 않기 위해 당장 비용을 투입할 수밖에 없다”고 말했다.

14일 금융권에 따르면 DFS가 우리은행을 시작으로 국내 6개 은행(국민·신한·KEB하나·우리·기업·산업은행)의 뉴욕지점과 현지 법인에 대한 AML 등 내부통제 관련 정기검사를 진행하면서 은행들이 시스템 마련에 비상이다. 이미 농협은행이 과징금을 맞은 상황이라 은행 어느 곳도 안전하지 않다는 불안감이 확산되고 있다. 한 은행은 지난 2012년 이란 중앙은행(CBI)의 원화 결제계좌에서 위장거래로 거액이 빠져나간 정황에 대해 조사를 받고 있고 올해 말께 최종적인 벌금이 부과될 수 있어 긴장감을 키우고 있다. 국내 사법당국은 무혐의 판정을 내렸지만 미 당국이 보는 시각이 다를 수 있어 안심할 수 없는 단계다.

이에 따라 A은행은 지금까지 뉴욕지점 준법감시 시스템 구축에 100억원가량을 투입했고 은행장이 올 2월과 지난달에 미국을 잇따라 방문해 연방준비제도(Fed·연준), DFS 등 금융당국 관계자를 직접 만나 현안에 대해 직접 설명한 것으로 알려졌다. B은행의 경우 본점에서 미국 재무부 출신 직원을 채용한 뒤 뉴욕지점에 파견해 미주지역 컴플라이언스 점검 및 개선과 미 감독당국 검사대응 업무를 수행하도록 했다. 내부통제 인원도 4명에서 7명으로 확대했다. 다른 은행들도 자금세탁과 내부통제 업무 담당 현지 직원을 확대하고 나서면서 관계자들은 “규제 강도와 기준이 대폭 강화되는데 오히려 현지 전문가 풀이 부족하다”는 이야기를 할 정도다. 현재 뉴욕지점에서 KB국민은행은 19명 중 4명, NH농협은행은 16명 중 5명, IBK기업은행은 25명 중 7명이 내부통제 관련 업무를 맡고 있다. 기업은행은 2명을 추가로 늘릴 계획이다.

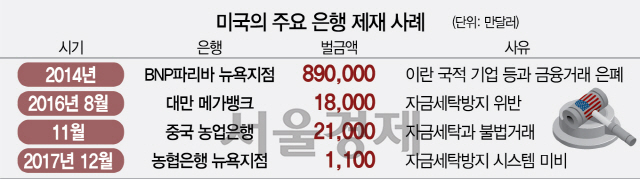

이로 인해 뉴욕의 상징성이 있다고 해도 현지 눈높이를 맞추기 위해 이같이 전문가를 채용하고 현지 로펌을 통해 컨설팅을 받는 데 수백억원의 비용을 투입하는 게 과한 것 아니냐는 비판이 나온다. 결국 막대한 컨설팅 비용 및 현지 전문가 채용과 거액의 벌금으로 현지에서 벌어들이는 이익 이상을 쓰는 것이다. NH농협은행의 경우도 내부통제 미비로 지난해 1,100만달러의 과징금을 받았는데 미국계 로펌에 거액의 돈을 주고 컨설팅을 받아 그나마 금액을 줄인 것으로 전해졌다. 국내 금융권의 한 고위관계자는 “국내 은행의 시스템은 미비한 데 미국에서 원하는 수준은 높다”며 “글로벌 은행들의 경우 지금까지 시스템을 갖추는 데 막대한 비용을 쏟았기 때문에 국내 은행이 감당하기 버거울 것”이라고 말했다. 다만 일각에서는 최악의 경우 뉴욕지점 폐쇄조치 가능성까지 있어 시스템 개선이 불가피하다는 인식도 있다.

이에 따라 금융당국의 역할에 대한 지적도 제기된다. 금융정보분석원(FIU)을 중심으로 공동 태스크포스(TF)를 구성하고 금융감독원이 지난달 7개 은행을 소집해 내부통제 강화 등을 당부했으나 미국 금융당국이 유럽계와 아시아계를 거쳐 한국계 은행을 집중적인 감독 타깃으로 삼고 있는 만큼 정부 차원의 대응이 필요하다는 의미다.