카메라용 교환렌즈 전문기업인 삼양옵틱스(225190)에 대한 인수합병(M&A) 시장의 러브콜이 잇따르고 있다. 대주주인 VIG가 공식적으로 매각자문사를 선정하지 않았지만 업계에서 먼저 인수 의사를 보내고 있어 사실상 매물로 나온 것으로 판단된다.

5일 투자은행(IB)업계에 따르면 복수의 사모투자펀드(PEF)운용사 및 국내외 전략적 투자자가 삼양옵틱스를 상대로 인수 의향을 타진하고 있다. 삼양옵틱스는 PEF운용사인 VIG파트너스가 최대주주로 매각대상은 이들이 보유한 지분 60%와 미래에셋대우가 보유한 8.75%를 합친 68.75%다. 미래에셋대우는 삼양옵틱스의 상장을 주관하면서 일부 지분을 인수했으며 VIG가 지분을 매각할 때 동반 매각할 수 있는 권리를 갖고 있다. 삼양옵틱스 매각 건에 대해 VIG 측은 “당장 매각이 시급한 것은 아니며 기업가치를 적정하게 매기는 매수자가 나타나야 논의할 수 있다”는 입장이다.

구체적인 인수 협상 전인 만큼 매각 가격에 대해서는 VIG와 인수 후보들 사이에 시각 차이가 크다. 삼양옵틱스의 인수를 검토했던 한 PEF 관계자는 “VIG가 투자 원금을 회수했고 해외 경쟁업체가 있다는 점을 고려하면 현재 주가 수준인 1,150억원선이 적정하다”고 말했다. 반면 VIG 측은 삼양옵틱스가 꾸준한 성장세이고 국내외에서 가성비가 좋은 제품을 생산하는 경쟁력을 갖춰 경영권 프리미엄을 적용해야 한다는 입장이다.

VIG는 지난 2013년 8월 삼양옵틱스의 지분 100%를 680억원에 인수했다. 2017년 6월 코스닥 상장 과정에서 지분의 40%를 매각해 668억원을 회수했다. 배당금과 리파이낸싱(재차입)을 통해 추가로 400억원 이상을 돌려받았다. VIG가 삼양옵틱스를 인수할 당시 430억원만 펀드에서 조달하고 나머지는 차입금으로 마련했기 때문에 투자 원금만 놓고 보면 지분 60%를 남긴 현재 원금 대비 회수금은 2.4배 이상이다. ING생명을 인수했던 MBK파트너스에 이어 국내 PEF 중에는 두 번째로 상장을 통해 투자금 회수에 성공한 사례다. 업계에서도 VIG가 투자 대비 수익을 2.4배 이상 냈고 추가 수익을 얻고 있기 때문에 매각을 서두르지 않을 것으로 본다.

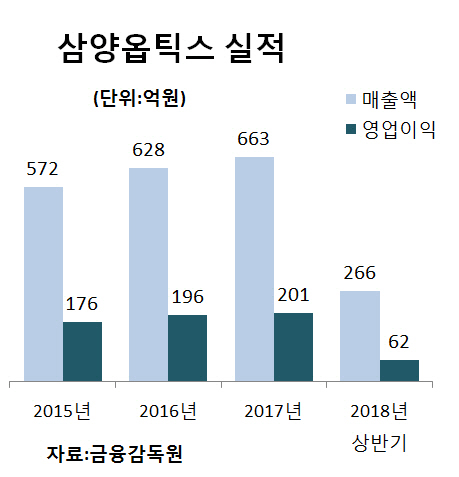

1972년 설립한 삼양옵틱스는 무리한 사업 확장으로 1990년대 말부터 부침을 겪었다. 전환점을 맞은 것은 2013년. VIG가 인수한 후 수익을 내는 교환렌즈 사업만 분사하는 방식으로 사업을 재편했다. 삼성전자 카메라사업부 출신을 대거 영입하고 해외 판매망을 개선하면서 영업이익은 2014년 148억원에서 2017년 말 201억원으로 크게 늘었다. 영업이익률도 30%로 높은 수준이다.

삼양옵틱스는 기술 진입 장벽이 높은 교환렌즈 중에서도 유럽과 일본에 비해 가격 경쟁력을 갖춘 중저가형 수동초점 조절 제품시장에 집중했다. 미국을 중심으로 58개국에 수출하고 있다. 2016년부터는 고가 제품인 자동초점 조절 교환렌즈 시장에 진입하며 수익성을 키우고 있다.

/임세원·조윤희기자 why@sedaily.com