시중은행이 중소기업 법인대출 규모를 11개월 새 10조원 넘게 확대한 것으로 나타났다. 오는 2020년 도입되는 새로운 예대율 규제에 대비하기 위해서다. 다만 내년부터 금리 상승이나 경기 침체 등으로 대출 부실이 증가하며 리스크가 커질 수 있어 여신 관리에도 고삐를 바짝 죄고 있다.

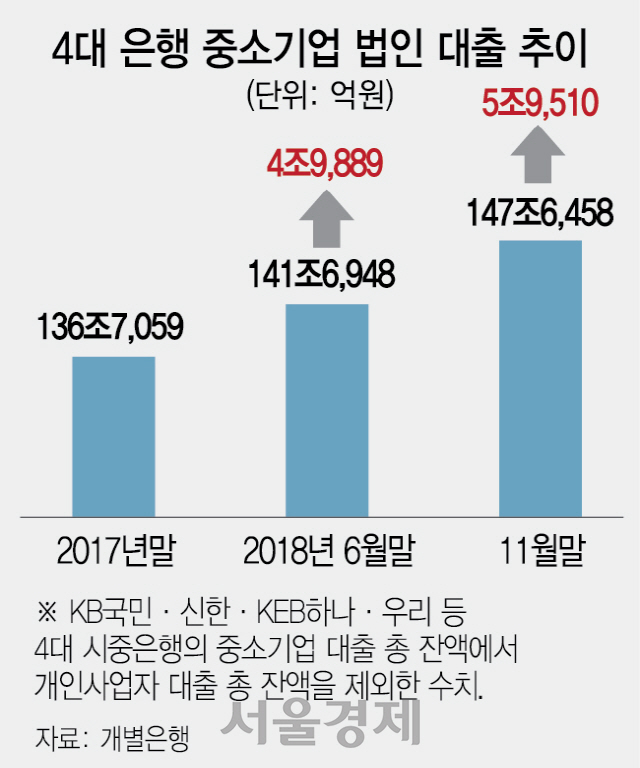

4일 금융권에 따르면 KB국민·신한·KEB하나·우리 등 4대 시중은행의 중소기업 법인대출(중소기업 대출 중 개인사업자 대출을 제외한 수치)의 총 잔액이 지난달 말 147조6,458억원으로 지난해 말(136조7,059억원) 대비 10조9,399억원 늘어나며 8%의 증가율을 기록했다.

이 가운데 국민은행은 올해 순증 규모가 4조3,710억원으로 증가세를 이끌었다. 개인사업자 대출 잔액과 합칠 경우 지난달 말 기준 국민은행의 중소기업대출 잔액은 지난해 말(89조670억원)에 비해 10조원 이상 증가한 99조1,367억원에 달한다. 이에 따라 이달 중 IBK기업은행에 이어 시중은행 가운데 처음으로 중기대출만으로 100조원을 넘어설 것으로 관측된다.

시중은행들은 담보 위주의 손쉬운 대출 대신 기술력 등을 기준으로 신용대출을 내주라는 금융당국의 요구에 따라 대출금리를 내려 중소기업 신용대출을 늘리고 있다. 은행연합회 공시에 따르면 올해 10월 기준 국민은행의 중소기업 신용대출 평균 가산금리는 지난해 말에 비해 0.71%포인트 떨어진 3.35%를 기록했으며 다른 시중은행도 일제히 하락했다. 국민은행의 경우 중기대출 가운데 신용대출로 내준 비중이 올해 10월 말 기준 17.8%에 달한다.

이처럼 은행들이 중기대출을 늘리는 데 열을 올리는 것은 새로 적용될 예대율 규제에 대비하기 위해서다. 금융당국은 2020년부터 예대율을 산정할 때 가계대출은 가중치를 15%포인트 상향하고 기업대출은 15%포인트 하향 조정하기로 했다. 금융연구원에 따르면 올 상반기 기준 시중은행의 예대율은 97.8%로 새 예대율 산정 방식을 도입할 경우 예대율은 99.1%로 치솟는 것으로 추산된다. 예대율을 100% 이내로 관리하기 위해서는 기업대출을 확 늘려야 한다는 얘기다.

다만 최근 한국은행이 기준금리를 인상함에 따라 대출 부실화의 우려가 높아지고 있어 고심하고 있다. 한은에 따르면 잔액 기준 중소기업 대출금리는 올해 10월 기준 3.83%로 전년 동기 대비 0.22%포인트 증가했다. 지난달 말 한은이 기준금리를 0.25%포인트 인상함에 따라 중소기업 대출금리는 4%대로 오를 것으로 관측된다. 시중은행의 한 리스크 담당 임원은 “자동차 산업 등 주요 제조업의 하청업체의 부실 가능성이 높아지고 있어 예의주시하고 있다”고 설명했다.