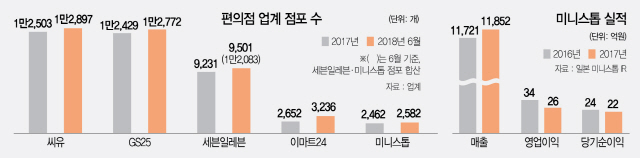

원래 점포 2,600개로 업계 5위의 미니스톱이 인수합병(M&A) 매물로 나왔을 때 에서 업계에서 주목한 것은 무엇보다 시장 판도가 뒤바뀔 수 있기 때문이었다. 업계 1·2위인 CU와 GS25가 1만3,000여개의 점포로 차이가 근소한 상황에서 어느 쪽이든 점포 1만 5,000 이상으로 몸집을 늘리며 압도적 1위로 올라설 수 있기 때문이다. 하지만 CU·GS25는 일찌감치 인수경쟁에서 빠졌고 결과적으로 업계 3위인 세븐일레븐이 가져갔다. 점포 수는 1만 2,083개로 늘어 1~3위가 800개 내외의 차이로 사실상 순위 구분이 의미 없는 ‘1위 그룹’을 형성하게 됐다. 게다가 지난 4일 편의점 업계 자율규약 선포로 입지에 따라 50~100m 거리제한이 생겨 신규 출점이 어려워진 만큼 세븐일레븐으로서는 더 유리한 고지를 선점했다는 평가도 나온다.

롯데그룹은 그간 로손과 바이더웨이를 인수하며 편의점 사업을 키워왔다. 편의점은 신동빈 회장이 2015년부터 유통사업 핵심전략으로 내세운 옴니 채널 확대를 위한 발판이기도 하다. 신 회장은 5월 “세븐일레븐이 온라인과 오프라인을 잇는 옴니 채널의 핵심거점으로 역할이 증대될 것”이라고 밝힌 바 있다.

다만 업계 일각에서는 롯데그룹이 지나치게 높은 가격에 미니스톱을 인수하면서 ‘승자의 저주’에 빠질 가능성이 있다고 지적하고 있다. 주요 상권에 대형 매장이 많다는 게 미니스톱의 큰 장점 중 하나인데 통상 5년인 계약기간이 끝나가는 곳이 많다는 이유에서다. 실제로 편의점 업계에서는 계약이 끝나는 시점이면 경쟁업체에서 기존보다 훨씬 좋은 조건을 제시하며 브랜드를 전환하는 경우가 비일비재하다.

편의점 업계의 한 관계자는 “미니스톱 점포 중 목이 좋고 넓은 곳은 이미 경쟁업체에서 계약 종료만 기다리고 있다는 소문이 많다”며 “이 때문에 실제 인수시점에는 알짜 매장이 적은 ‘껍데기’에 불과할 수 있다는 우려가 나온다”고 말했다. 업계 1·2위인 CU와 GS25 입장에서도 다소간의 비용을 감수하더라도 미니스톱 우량점포를 전환하는 것이 세븐일레븐을 견제하는 데 장기적으로 이득이라는 얘기다.