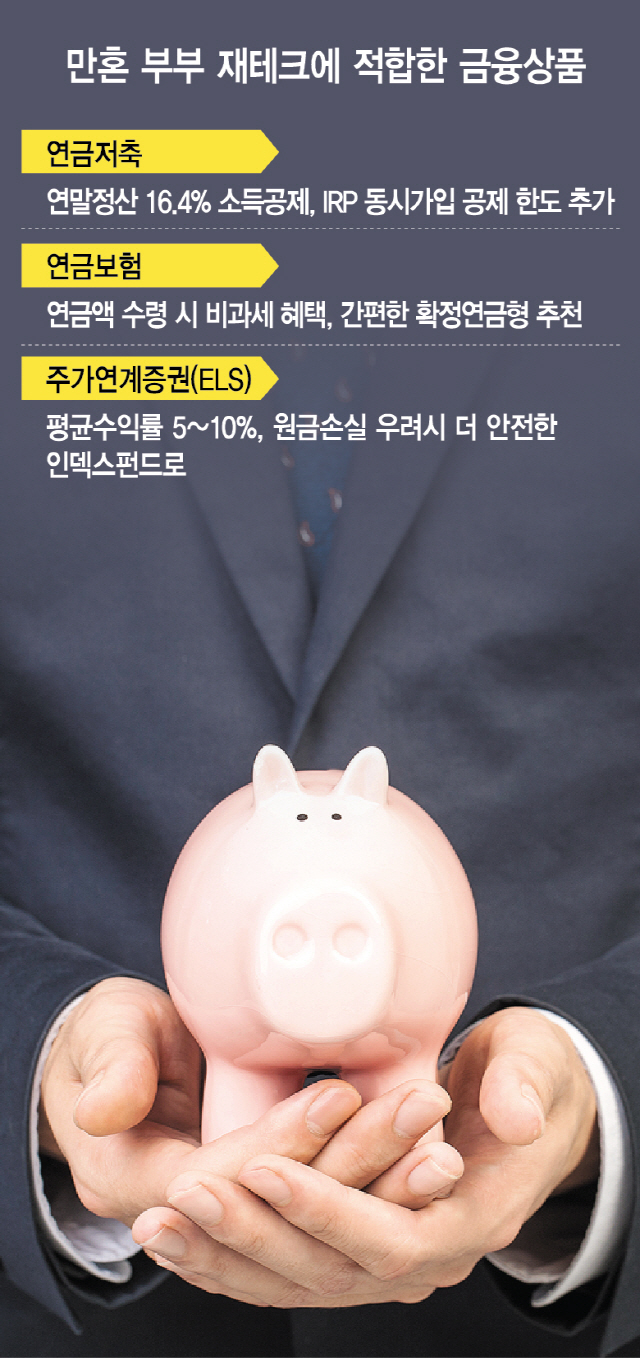

은퇴 후에도 자녀 교육비 부담이 이어지는 만혼부부에게 필요한 자산관리 전략은 이른바 ‘재테크 축지법’이다. 일찍 결혼한 부부보다는 비교적 자산을 많이 모았을 만혼부부는 현재 확보한 유동성을 은퇴 이후로 넘기는 ‘축지법’을 써야 한다는 것이다. 이를 위해서는 연금저축이나 연금보험을 적극 활용할 필요가 있다. 또 기본적인 예적금은 물론 안정적 수익을 얻을 수 있는 주가연계증권(ELS) 등에 가입하는 것이 좋다.

21일 금융권에 따르면 은행 프라이빗뱅커(PB)들은 30대 후반에서 40대 초반의 만혼부부는 연금액을 높일 수 방법에 더욱 집중해야 한다고 입을 모은다. 자녀가 대학생이 될 무렵까지 돈을 벌기는 쉽지 않기 때문이다. 박승안 우리은행 강남PB센터장은 “자산을 그동안 잘 모아둔 만혼부부라고 가정한다면 적극적인 투자로 돈을 불리기보다 현재 소비를 줄이고 연금저축 등으로 미래 유동성을 확보해야 한다”고 강조했다.

연금저축과 연금보험은 경제활동기에 보험료를 납입하고 일정시점 이후 연금액을 받는 보험상품이라는 점에서는 동일하지만 절세 혜택에서 차이가 있다. 직장을 오래 더 다닐 수 있다면 연금저축에 가입해 매년 16.4%의 소득공제 혜택(400만원 한도)으로 최대 66만원을 돌려받을 수 있으며 연금보험은 연말정산 시 소득공제 혜택은 없지만 보험계약 10년을 유지할 경우 보험차익이 비과세 대상이 되니 연금액을 높일 수 있다. 연금보험은 수령방식에 따라 확정·종신·상속연금형 등으로 나뉘는데 보험사 관계자는 “일례로 10년이라는 ‘확정기간’에 피보험자에게 매년 연금액이 지급되는 방식이 가장 간단하고 효율적”이라고 밝혔다. 또 연금저축의 경우 퇴직금을 별도 퇴직연금 계좌에 적립해 만 55세 이후 연금으로 받아가는 개인형 퇴직연금제도(IRP)에 추가 가입하면 연 300만원 한도에 추가로 세액공제를 받을 수 있다.

이어 만혼부부의 투자 방향은 ‘안정적’이어야 한다는 조언도 있다. 연광희 신한은행 PWM잠실센터 팀장은 “모아둔 돈은 우선 ELS에 넣어두면 좋다”며 “주식시장이 현재 많이 떨어진 상태라 향후 반등할 가능성이 높으며 평균 수익률도 5~10%라 정기예금 수익성보다 높다”고 설명했다. 그는 다만 “ELS는 원금손실 가능성이 있으니 더 안정적인 투자를 하려면 ELS에 분산투자해 위험을 낮춘 ELS 인덱스펀드에 가입하는 것도 방법”이라고 덧붙였다.

만약 주택마련을 못한 부부라도 굳이 다급하게 집을 살 이유는 없다. 익명을 요구한 한 시중은행 PB는 “금리 상승기에 당장 무리해서 대출을 받고 집을 살 필요는 없다”며 “‘내집마련’은 길게 보고 나중에 베이비부머 은퇴 시기 등 집값이 하락할 때가 오면 생각해봐도 된다”는 의견을 제시했다.