2018년 기업공개(IPO) 시장은 한 마디로 전년대비 ‘반 토막’이 났다. 조 단위 대형 공모가 없었던 탓에 시장 규모는 절반가량 줄었다. 주식시장 침체가 장기간 이어진데다 회계감리 이슈로 때를 놓쳐 증시에 입성하지 못한 기업도 줄을 이었다. 유가증권시장에 입성한 기업의 공모 규모는 5년 중 최저 수준을 기록했다.

블룸버그가 27일 기준 집계한 리그테이블에 따르면 올해 국내 기업공개 시장에서는 98개 기업이 상장했고 공모 규모는 3조 9,217억원으로 집계됐다. 80건이었던 지난해 대비 상장 건수는 늘었다. 하지만 공모규모는 지난해 7조7,184억원의 절반 수준인 49.2%에 불과했다.

상장 기업 중 절반에 가까운 44개사가 4·4분기에 몰렸다. 하지만 모두 1,000억원 미만의 소규모 IPO여서 시장 규모 확대엔 큰 도움을 주진 못했다.

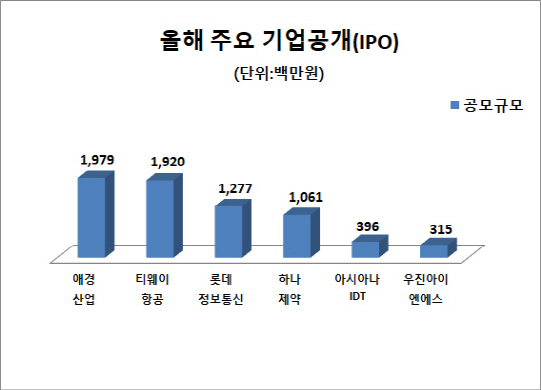

올해 IPO 시장에는 악재가 쏟아졌다. 공모 규모가 큰 중대형급 기업들이 증시 침체와 회계감리 이슈로 상장을 철회하거나 연기했다. 공모 규모가 1,000억원 이상인 딜은 애경산업을 포함해 6건 밖에 없었을 정도다. 지난 4월 SK루브리컨츠가 상장을 철회한 이후 HDC아이서비스와 CJ CGV베트남홀딩스 등 10여개 기업이 상장을 접었다.

회계감리 이슈를 극복하지 못하고 철회한 사례도 이어졌다. 카카오게임즈는 산하 게임개발사들의 지분가치 평가 감리가 길어지며 지난 9월 코스닥 시장 상장 계획을 철회했다. 현대오일뱅크는 자회사 현대쉘베이스오일의 이익을 과다계상했다는 점으로 증권선물위원회에서 경징계를 받았지만 감리절차가 길어져 결국 상장 시점을 미뤘다. 현대오일뱅크는 내년 상반기 거래소에 다시 예비심사를 청구하는 방안을 검토 중이다.

이렇다 보니 코스피 시장에 상장한 기업의 규모 5년 중 최저 수준으로 떨어졌다. 올해 코스피에 입성한 기업은 총 6개사인데 공모규모는 7,500억원에 불과하다. 지난해에는 ING생명과 넷마블게임즈 상장을 포함해 코스피 공모 규모만 4조원을 넘었다.

IPO 주관 실적 1위는 2년 연속 미래에셋대우가 차지했다. 미래에셋대우는 4·4분기에만 로보티스,베스파, 뉴트리 등 8개사의 IPO를 주관해 실적을 올렸다. 연간 누적 실적은 13건으로 거래 총액은 5,171억원이다. 3·4분기까지 1위 자리를 고수했던 대신증권은 4·4분기 부진으로 1위 자리를 내줘야 했다. 대신증권은 지난해 공모규모가 가장 컸던 애경산업을 포함해 13건을 주관했다.

/조윤희·김민석 기자 choyh@sedaily.com