지난 2000년대 초반 메모리 시장에서 대만의 위세는 대단했다. D램만 해도 올해 설비투자(106억대만달러, 약 3,800억원)를 전년 대비 절반으로 줄인다고 밝힌 난야를 비롯해 윈본드·파워칩 등이 활동했다. 시장점유율도 12%에 육박했다. 하지만 지금 대만 업체의 점유율은 3.5%(2018년 3·4분기 기준)에 그친다. 삼성전자·SK하이닉스·마이크론에 완전히 밀렸다. 이들 상위 3사의 점유율은 95.7%. 사실상 4위부터는 의미가 없다. 1980년대 메모리 시장에 뛰어든 업체가 40개사가 넘었음을 떠올리면 그간 이 시장에서 얼마나 혹독한 치킨게임이 있었는지 짐작할 수 있다.

이런 상황에서 ‘빛 좋은 개살구’ 격인 4위 업체 난야(점유율 2.8%)의 설비투자 축소는 무엇을 의미하는 것일까. 전문가들은 중국의 선두 기업 추격이 더 지체될 것임을 암시한다고 말한다. 이전의 치킨게임이 과점체제 구축(메모리별로 3~4개 기업)을 위한 경쟁이었다면 ‘신(新) 치킨게임’은 강력한 후발 주자인 중국의 부상을 가로막는 코스를 밟고 있다는 것이다. 업계의 한 임원은 “대만 반도체 기업의 투자 축소는 중국으로 유입되는 기술 역량의 축소를 뜻한다”며 “한편으로 반도체 시장 지키기에 들어간 미국의 입김이 중국을 넘어 중화권 기업 전체로 퍼지고 있음이 드러난 것”이라고 분석했다.

‘미국의 설계, 대만의 파운드리(위탁생산)’라는 말이 있다. 반도체에서 미국과 대만의 파트너십은 그만큼 강하다. 파운드리 부동의 1위인 TSMC를 비롯해 중국의 D램 업체 푸젠진화와 최근까지 D램 개발을 같이해온 UMC 등은 모두 미국의 설계 발주 물량을 등에 업고 컸다. 뒤집어 얘기하면 미중 간 반도체 전쟁에서 대만 기업들은 미국의 눈치를 볼 수밖에 없다. 업계의 한 고위 관계자는 “대만 UMC가 중국 푸젠진화와 협력관계를 축소·청산한 것은 예정된 수순이었다”며 “이를 거부하면 미국의 ‘몽니’로 자기(UMC)가 죽기 때문”이라고 말했다.

② 中, 대만 S급 인재수혈 막혀

대만 투자 축소에 기술 역량도 뚝

걸음마 뗀 中 ‘인력 빙하기’ 우려

메모리 시장에서 대만의 존재감은 크게 줄었다. 그래도 이제 걸음마를 뗀 중국의 입장에서는 대만의 기술력도 아쉽다. 실제 중국 낸드 업체 YMTC를 자회사로 둔 칭화유니는 난야의 찰스 가오 사장을, 푸젠진화는 UMC의 스티븐 첸 부사장을 영입하기도 했다.

하지만 노골적인 미국의 중국 반도체 손보기, 메모리 약세장 진입 등이 중화권 기업 간 밀월관계를 흔들고 있다. 대만 업체로서는 혹독한 경쟁에서 자기 하나 건사하기도 힘들다. 난야가 D램 수요 급락을 언급하며 투자 축소를 밝힌 것 자체가 예사롭지 않다는 의미다. 업계의 한 관계자는 “메모리에서 한미일을 빼고 그나마 기술력이 있다는 대만 업체의 고전은 중국에 암울한 뉴스”라며 “가재는 게 편이라고 대만 업체가 음으로 양으로 중국을 도왔는데 그게 어려워진다는 뜻”이라고 설명했다.

③ 불황에 굳어지는 ‘韓·美 과점’

삼성·SK 등으로 수요 몰려

후발주자 中, 값하락에 타격

시장이 안 좋을수록 과점체제는 공고해진다. 음식점을 생각하면 쉽다. 손님이 많을 때는 질이 떨어지는 식당에도 사람이 찬다. 하지만 불경기에는 맛집에만 사람이 몰린다. 반도체로 치면 불황기에는 기술이 뛰어나고 가격도 괜찮은 업체로 수요가 집중된다. 삼성·하이닉스가 예정대로 투자를 집행하고 난야 등 선두권에서 훨씬 처진 기업이 투자를 축소하는 이유다. 이재용 삼성전자 부회장이 “불황에 실력이 드러난다”고 말한 것도 같은 맥락이다.

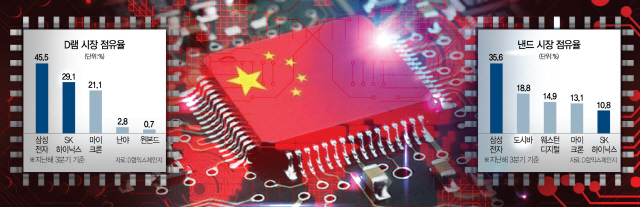

업계의 한 임원은 “선두 기업은 시장 상황에 따라 재고를 밀어내기 할 수도 있고 라인 조정을 통해 생산을 탄력적으로 가져갈 수도 있다”며 “후발주자 입장에서는 1개 라인 투자에 20조~30조원이 들어가는 마당에 가격마저 빠지면 손쓰기 어렵다”고 말했다. 그는 “D램에서는 삼성·하이닉스·마이크론, 낸드에서는 삼성·도시바·웨스턴디지털·마이크론·하이닉스까지가 사실상의 커트라인”이라고 짚었다.

④ ‘공정 베끼기’ 장벽 높아져

첨단·세밀화되면서 카피율 저조

기술 초격차 등에 역전 쉽잖아

1980년대 메모리업체는 40개가 넘었다. 그러던 게 1990년대 20여개로 줄더니 2008년 유럽 최후의 메모리 업체 독일의 키몬다, 2012년 일본의 엘피다가 도산하며 현 구도로 짜였다. 시장은 급격히 커졌지만 업체 수는 5개 정도로 쪼그라들었다. 삼성전자의 경우 1983년에 64K D램 개발에 성공했다. 미국, 일본에 이어 3등이었다. 그리고 메모리 전체 1등이 된 것은 1993년. 딱 10년 만이었다.

지금은 이게 가능할까. 고개를 젓는 전문가가 절대다수다. 한 실무자는 “최근 공정이 첨단화·세밀화되면서 엔지니어를 스카우트해도 공정 카피율이 삼성이 미국·일본을 따라잡을 당시와 비교하면 절반도 안 된다”며 “막대한 투자 비용, 저조한 수율, 약세장 진입에 따른 경영난, 선두업체의 초격차 전략 등을 감안하면 중국의 역전은 쉽지 않다”고 말했다.