비우량 회사채 시장에 온기가 확산 되고 있다. 3년 전 대규모 미매각을 보이며 사모채 시장에 의존하던 LS네트웍스(000680)도 3년만에 공모 시장에 복귀한다. 경기 침체에 따른 저금리와 시장의 풍부한 유동성, 지지부진한 주식시장 흐름, 채권 시장 내 공급 우위가 여전히 작동되고 있어 BBB급 비우량 채권 몸값도 덩달아 높아지고 있다.

21일 투자은행(IB) 업계에 따르면 LS네트웍스는 300억원 규모 공모 회사채 발행을 결정했다. 1년 6개월 만기로 다음 달 4일 수요예측 후 12일 최종 발행한다. NH투자증권과 한국투자증권이 채권 발행 주관을 맡았다. 발행을 통해 확보한 자금은 차환에 쓸 것으로 알려졌다.

LS네트웍스는 2015년 10월 이후 첫 공모 회사채 발행이다. 당시 400억원 규모 조달이었지만 유효 수요는 20억원만 들어오며 대규모 미매각 사태를 낳았다. 이후 낮은 신용등급 때문에 그동안 사모 채권에 의존해 자금을 조달했다. 2015년부터 2년 연속 영업손실을 기록한 LS네트웍스는 A급 신용등급서 BBB급으로 추락하며 공모 회사채를 통한 자금 조달이 사실상 불가능해졌다.

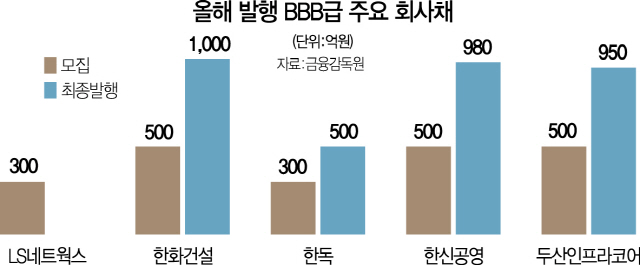

올해 초 BBB급 회사채 인기는 꾸준히 이어지고 있다. 한화건설(BBB+)은 지난달 500억원 규모 회사채 발행에 기관 수요만 2,720억원이 몰렸다. 한독(BBB+), 두산인프라코어(BBB0) 역시 각각 300억원, 500억원 모집에 각각 2,300억원, 1,050억원 규모 기관 자금이 들어왔다. 한신공영도 당초 500억원 모집에 높은 인기로 480억원 규모 증액을 해 총 980억원 발행을 최종 결정했다. 한신공영의 경우 첫 공모 회사채 발행과 건설경기 둔화라는 악재에도 거뜬히 초과 발행을 단행했다.

비우량채권 인기는 상대적으로 안정적인 채권의 수익률이 갈수록 하락하기 때문이다. 무보증 회사채 3년물(AA-)의 수익률은 지난 20일 기준 2.265%다. 이는 2017년 이후 가장 낮은 수치다. 특히 경기 둔화로 국채와 회사채 금리도 지난 1년 사이 꾸준히 하락하고 있는 추세다. 지난해 3월 22일 국채 금리 3년물은 2.256%였으나 지난 21일엔 1.793%로 곤두박질쳤다.

주식 시장이 어려운 것도 비우량채 훈풍 현상에 한 몫하고 있다. 지난해 17% 하락한 코스피 지수는 지난 21일 기준 7% 반등에 그치고 있다. BBB급은 증권사 리테일에서 개인 고객이 많다. 좀처럼 반등하지 않는 주식시장 대신 상대적으로 안정적이며 고수익을 주는 BBB급 채권 투자에 돈이 몰리는 것이다. 키움증권은 이달 초 개인투자자 대상 채권 판매액만 1,000억원을 돌파했다. 키움증권 사상 최대 수준. 키움증권은 “BBB급 한화건설 회사채와 한신공영 채권이 인기가 특히 높았다”고 밝혔다.