올 들어 KTB네크워크, 네오플럭스 등 대형 벤처캐피탈(VC)들이 잇달아 상장을 연기한 가운데 내달 상장을 앞둔 컴퍼니케이파트너스가 ‘마이 웨이’를 선언했다. 현재 시장 상황이 좋지 않아 공모 금액이 적을 것으로 예상되지만 예정대로 기업공개(IPO)를 진행해 자금이 급한 초기기업에 대한 투자를 지속적으로 이어가겠다는 전략이다.

김학범(사진) 컴퍼니케이 대표는 28일 서울경제신문과 만나 “초기기업 투자에서 성과를 내기 위해서는 투자 뒤 3~5년의 시간이 필요하다”며 “지속적으로 투자기업을 발굴하기 위해 상장을 연기하지 않기로 결정했다”고 밝혔다.

컴퍼니케이가 예정대로 상장할 경우 자기자본은 현재 250억원 수준서 400억원까지 증가할 전망이다. 펀드 규모도 4,500억원까지 늘어날 것으로 예상된다. 컴퍼니케이가 지금까지 투자한 회사는 122개로 주로 ICT서비스, 바이오·헬스케어, ICT부품 기업이 주를 이룬다.

절대 수익금은 낮지만 투자 자금 대비 수익률은 높은 편이다. 이 회사가 투자한 기업들은 유니콘(기업가치 1조원 이상) 직전까지 온 기업들이 많았다. 직방, 브릿지바이오, 리디북스, 에스티유니타스, 듀켐바이오 등이 대표적인 기업들이다. 유니레버가 3조600억원에 인수한 카버코리아도 초창기 발굴·투자해 높은 수익률을 냈다.

모바일 기반 부동산 플랫폼 직방도 2014년 5월 인연을 맺었다. 당시 직방의 몸값은 150억원 규모였다. 최근 후속 투자 유치를 받는 과정서 직방의 기업가치는 7,000억원 안팎까지 뛰었다. 에듀테크 기업 에스티유니타스도 2014년 투자 당시 1,000억원 몸값이었지만 지난해 기준 6,500억원까지 상승했다. 최근 금융사들의 뜨거운 러브콜을 받는 데이터 기반 금융 플랫폼 뱅크샐러드 운영사 레이니스트도 지난해 7월 기업가치 700억원 수준에 투자를 진행했다. 지난해 하반기 기준 레이니스트의 매출은 전년 대비 700% 이상 성장하는 등 고공성장세를 이어가고 있다.

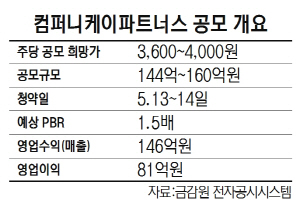

VC업계는 컴퍼니케이의 도전을 주목하고 있다. 공모자금을 최대한 끌어 모으기를 기다리기보다 한시라도 빨리 자본금을 확충해 더 많은 기업에 투자하는 길을 선택한 전략 때문이다. 김 대표는 “VC 산업은 금융자본인 동시에 산업자본”이라며 “벤처기업의 높은 성장과 함께 이익을 공유하기 때문에 VC 시장도 재평가를 받아야 한다”고 강조했다. 컴퍼니케이의 공모가 희망범위(3,600~4,000원) 상단 기준 공모 규모는 160억원 수준이다. 하단은 140억원 안팎이다. 공모 희망 범위 상단 기준 주가순자산비율(PBR)은 1.5배다.