해외 금리연계 파생결합펀드(DLF) 악재로 시중은행의 펀드 영업 ‘드라이브’에 제동이 걸릴 것으로 전망된다. DLF 가입 고객의 손실 가능성이 높은 우리은행과 KEB하나은행이 사태 수습에 전념하기로 하면서 공격적인 펀드 판매 전략을 이어가기 어려워졌기 때문이다. 일부에서는 안정적 포트폴리오 운영이 돋보이는 외국계 은행이 반사이익을 볼 수 있다는 관측이 나온다.

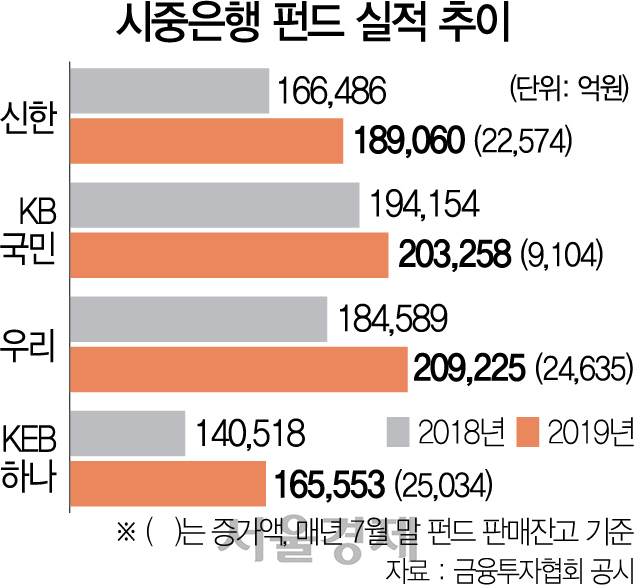

30일 금융권 및 금융투자협회 공시에 따르면 우리은행의 펀드 판매잔액은 올 7월 말 기준 20조9,225억원으로 전년 동기 대비 2조4,635억원 증가했다.

우리은행은 적극적인 펀드 영업을 통해 올 3월부터 은행권 누적 판매규모 1위 자리를 지키고 있다. KEB하나은행도 올 7월까지 1년간 펀드 판매잔액이 2조5,034억원이나 증가했다. 하지만 두 은행이 판매를 주도한 DLF나 파생결합증권(DLS)의 대규모 손실 우려가 커지면서 ‘불완전판매’ 논란에 휩싸였다. 당장 펀드 판매에 열을 올리기보다는 사태 수습이 시급해진 상황이다. 이에 따라 DLF에 가입한 고객을 대상으로 피해 수습에 전념하는 한편 이 같은 사태가 반복되지 않도록 소비자보호를 강화하는 방향으로 핵심성과지표(KPI)를 손질하는 작업을 진행하고 있다. 비이자이익 목표치를 낮추거나 고객수익률 비중을 높이겠다는 것이다. DLF 사태가 불거진 8월부터는 기존의 영업 실적을 이어가기 어려울 것으로 전망된다.

다른 은행들도 DLF 사태로 불똥이 튀었다며 답답해하고 있다. A은행의 한 프라이빗뱅커(PB)는 “국내 증시가 워낙 불황이다 보니 해외 상품이나 대체투자 상품 권유가 주를 이뤘다”면서 “하지만 DLF 사태가 이달 초부터 알려지면서 해외 상품에 대해서는 일단 고객의 거부감이 워낙 커 권유하지 못하고 있다”고 전했다. 이어 “안전자산인 달러예금 등도 원·달러 환율이 1,200원선을 돌파하면서 예전만큼 불티나게 팔리는 분위기는 아니다”라고 덧붙였다.

DLF 사태는 이른바 ‘중위험 중수익’ 상품에 대한 불신으로도 옮아 붙었다. 해외 금융시장의 불안정성이 커지면서 중위험 중수익 구조로 알려졌던 상품들이 알고 보니 ‘고위험 중수익’ 상품으로 쉽게 돌변할 수 있다는 것이다. B은행의 한 PB는 “대표적인 중위험 중수익 상품인 주가연계증권(ELS)도 DLF 사태와 홍콩 시위 등이 겹치면서 가입이 줄어들고 있다”고 설명했다. 예탁결제원에 따르면 8월 한 달(28일 기준) 간 파생결합사채(ELB)를 포함한 ELS 발행규모는 총 4조5,201억원으로 전월 대비 41.8% 감소했다. 국내 ELS 중 홍콩항셍중국기업지수를 기초자산으로 삼는 상품의 비중은 약 70%에 달해 손실 우려가 높아지고 있다.

상대적으로 안정적인 포트폴리오를 권하는 외국계 은행이 반사이익을 볼 수 있다는 관측도 나온다. 한국씨티은행의 경우 고객 투자성향별 리스크 분석 자료를 토대로 3개월마다 고객별 모델 포트폴리오를 관리한다. 외국계 은행의 한 관계자는 “원래부터 외국계 은행은 블랙록이나 슈로더 같은 해외 자산운용사의 펀드를 주로 추천하기 때문에 고객들도 해외 상품에 대한 이해도가 상대적으로 높은 편”이라며 “최근 자산관리 설명회를 열면 기존 고객의 소개를 통해 참석하는 자산가들이 적지 않다”고 말했다.