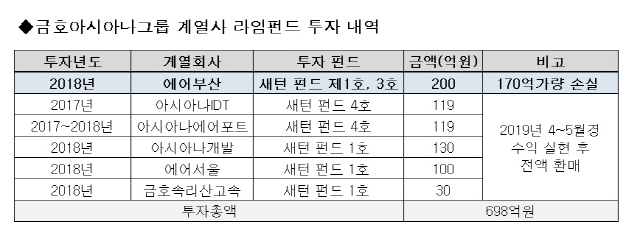

에어부산(298690)과 아시아나IDT(267850) 등 금호아시아나그룹 계열사가 라임자산운용 펀드에 투자했다가 지난해 170억원대 손실을 입은 것으로 확인되는 가운데, 이들 계열사가 왜 2017년 이후 라임 펀드에 집중 투자했는지 관심이 쏠린다. 금호그룹 계열사는 금호그룹 모태인 금호고속을 재인수할 당시 자금 모집에 도움을 준 라임자산운용과 또다른 운용사에도 계열사 자금을 맡긴 것으로 확인됐다. 이들 운용사들은 최근 라임운용 횡령 사건에 휘말려 시장에서 이름이 다시 거론되고 있다.

30일 에어부산과 금호산업(002990) 등에 따르면 금호아시아나그룹 계열사는 2017년부터 현재까지 라임자산운용이 조성한 펀드에 약 700억원 규모의 자금을 투자했다. 이들 계열사 중에선 환매를 하지 않고 재투자를 단행했던 에어부산만 지난해 171억원의 손실을 냈다. 금호아시아나그룹 관계자는 “아시아나IDT와 에어서울 등 다른 계열사는 지난해 4~5월경 환매를 완료해 수익을 냈다”고 설명했다.

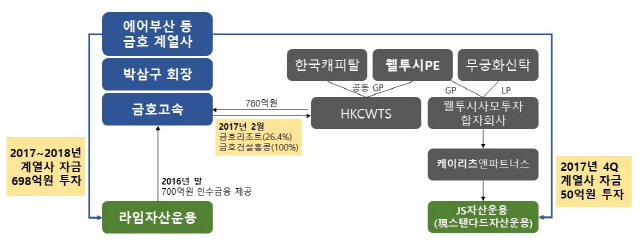

금호그룹 계열사가 라임운용 상품에 ‘몰아주기식’으로 투자한 배경으로 2017년 재인수한 ‘금호고속’ 건이 지목되고 있다. 2012년 그룹 구조조정 과정에서 매각됐다가 2015년 다시 그룹의 품으로 돌아온 금호고속은 금호산업 인수자금 마련을 위해 칸서스KHB에 재매각됐다. 금호고속은 박 회장의 부친인 고(故) 박인천 회장이 광주택시를 만들면서 시작된 회사로 현재 금호그룹의 모태로 여겨져 당시 박 회장의 재인수 의지는 컸다. 금호그룹 측은 콜옵션을 행사해 지분 전량을 되사왔고 이때 인수자금 중 약 740억원을 라임자산운용이 지원했다.

자세한 투자 내역을 살펴보면 당시 라임자산운용은 10여개의 플루토와 새턴 등 운용 펀드를 설정비율에 따라 나눠 440억원을 투자했다. 남은 300억원은 현재 라임과 펀드 설계 단계부터 공모한 혐의를 받고 있는 장모 전 대신증권 반포WM센터장이 개인투자자로부터 조달했다.

금호그룹 계열사가 라임 펀드에 본격적으로 투자한 시점은 금호고속 인수가 마무리되는 2017년부터다. 계열사가 투자한 펀드를 살펴보면 라임운용의 ‘새턴’ 시리즈가 주를 이룬다. 새턴이 운용한 자산에는 금호고속 인수금융 투자금도 포함돼 있는 것으로 알려졌다. 이에 시장에선 라임자산운용이 인수금융을 지원해준 데 따른 보답 차원의 투자가 아니냐는 분석이 나온다. 이에 라임자산운용 측은 “금호그룹 계열사가 펀드 투자하기 전 금호고속 인수금융 건은 마무리된 상황”이었다고 설명했다.

금호그룹 인수금융은 현재 도피 중인 이종필 전 라임자산운용 부사장이 주관한 것으로 알려졌다. 금호고속 인수금융 성공 사례를 발판 삼아 라임자산운용은 이듬해 운용자산이 1조5,000억원을 돌파했고, 국내 운용사 중 처음으로 무역금융을 기초자산으로 삼은 헤지펀드를 출시하며 빠르게 성장했다.

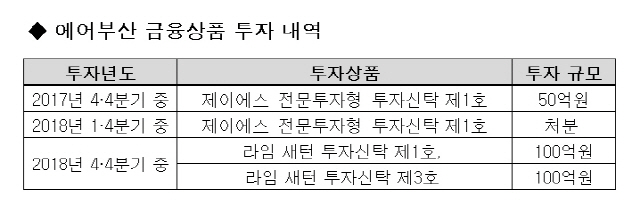

금호그룹의 ‘대가성’ 투자를 받은 건 라임운용 뿐이 아니다. 에어부산은 2017년 4분기 JS자산운용의 ‘제이에스전문투자형투자신탁제1호’에도 50억원을 투자했다. JS자산운용(현 스탠다드자산운용)은 웰투시인베스트먼트(이하 웰투시)가 무궁화신탁과 함께 인수한 케이리츠의 자회사다. 웰투시는 금호그룹 전략경영실 출신 정승원 대표가 세운 운용사로 유동성 위기에 빠진 금호고속의 우군으로 깜짝 등장해 백기사 역할을 했다.

웰투시는 2017년 2월 한국캐피탈과 함께 금호고속이 보유한 금호리조트 지분 26.4%와 금호건설홍콩 지분 100%를 780억원에 인수했다. 이 자금 덕분에 금호고속은 금융권 단기대출(브릿지론)을 상환했다. 자금난이 해소된 이후인 2019년 2월 금호고속은 이 지분들을 웰투시로부터 다시 사왔다. 같은 해 8월 웰투시는 케이리츠와 JS자산운용을 사모펀드 운용사 노앤파트너스에 넘기고 해당 펀드를 청산했다.

에어부산 측은 “당시 내부 유보 현금으로 금융이익 확보 차원에서 투자했다”며 “6개월만에 6.5%의 수익이 나 2018년 3월에 처분했다”고 설명했다. 웰투시 측 관계자는 “웰투시가 금호고속의 자산 인수를 위해 모집한 자금은 700여억원이고, 에어부산 측이 JS자산운용이 투자한 건 50억원에 불과해 대가성이라고 인정할 수 있을만큼의 경제적 실익은 없는 것으로 보인다”고 설명했다.

금호건설 재인수 과정에 참여해 일종의 ‘대가성’ 투자를 받아 성장한 이들 운용사들의 이름은 최근 ‘라임 횡령 사태’ 이슈의 중심에 섰다. JS자산운용이 라임의 1조원대 환매중단 사태를 해결하는 데 이용될 것으로 피해자들에게 소개된 것이다.

지난해 말 케이리츠는 JS자산운용을 ‘라임 김 회장’으로 불리는 코스닥 상장사 스타모빌리티의 실소유주 김봉현 회장 측에 처분했다. 이와 관련해 장 전 반포WM센터장은 지난해 말 라임 사태 피해자와 만나 “JS자산운용을 회장님(김 전 회장)이 인수했다”며 “6,000억원을 모아 라임의 투자 자산들을 유동화 할 것”이라고 설명한 바 있다. 당시 라임 펀드가 환매 중단된 상황이었는데 JS자산운용을 이용해 상황을 해결하겠다며 투자자를 안심시키려 했다. 김 회장은 최근 이 자산운용사로부터 15억원대 횡령 혐의로 피소됐다.

케이리츠 측은 “(JS자산운용을 인수한)스탠다드홀딩스가 입찰에 참여한 배경은 알지 못한다”면서 “가장 높은 가격을 써내 우선 협상 대상자로 선정된 것으로 알고 있다”고 언급했다.