두산그룹이 그룹 명운을 쥔 구조조정 방안 발표를 목전에 두고 갈림길에 섰다. 핵심은 그룹 주축인 두산인프라코어(042670)와 그 자회사인 두산밥캣(241560)의 매각 여부다. 두산은 두산솔루스(336370) 등 신성장 계열사를 포기하더라도 두 회사를 지키겠다는 입장인 반면 산업은행 등 채권단은 두산 측이 약속한 3조원 규모의 자금을 확보하기 위해서 모두 매각이 불가피하다는 입장이다. 이 와중에 두산중공업(034020)은 적자가 이어지면서 공기업으로 돌아가야 한다는 주장이 나올 만큼 재무구조가 악화됐다. 자구안 확정에 앞서 인프라코어와 밥캣 매각 가능성에 대해 짚어봤다.

①국가핵심기술 보유로 해외 매각 어려워

채권단이 종용하고 있지만 인프라코어의 매각 가능성은 크지 않다는 게 시장의 분석이다.

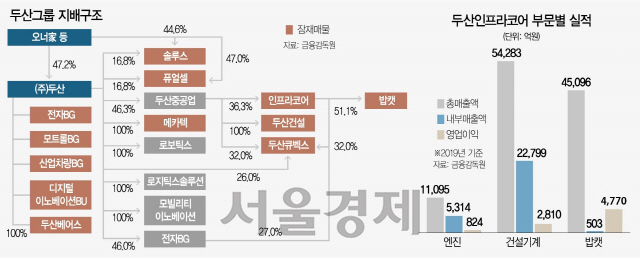

당장 몸값이 부담스럽다. 지난해 연결 재무제표 기준 두산인프라코어의 감가상각전 영업이익(EBITDA)은 1조651억원으로 밥캣의 상각전 영업이익 6,102억원(환율 1,240원 적용 기준)을 제외해도 4,549억원에 달한다. 내부매출을 감안하면 밥캣을 뺀 인프라코어와 나머지 자회사의 상각전 영업이익은 이보다 더 클 것으로 추정된다. 여기에 현재 인수합병(M&A) 시장에 나와 있는 두산공작기계의 EBITDA 배수 9~10배 가량을 적용하면 기업가치(EV)는 4조원을 훌쩍 웃돈다. 두산중공업의 지분 36.3% 인수에만 최소 1조6,000억원의 돈을 들여야 한다는 계산이 나온다.

매각을 가로막는 장애물이 비싼 몸값만 있는 게 아니다. 우선 자회사인 두산인프라코어차이나(DICC)가 IMM프라이빗에쿼티(PE) 등 재무적 투자자(FI)와 8,000억원 규모의 소송을 하고 있다. 법원은 1심에서 두산, 2심에선 재무적 투자자의 손을 들어줬고 현재 상고심이 진행 중이다.

인수후보를 찾기도 어렵다. 인프라코어는 ‘중대형 굴삭기 신뢰성 설계 및 제조 기술’ 등 국가 핵심기술을 보유하고 있어 해외 매각이 사실상 불가능하다. 해외에 팔 수 없다 보니 결국 재매각을 추진해야 하는 사모펀드(PEF)도 인수후보군에서 제외된다. 실제로 같은 이유로 MBK파트너스는 두산그룹으로부터 인수한 두산공작기계, IMM PE는 대한전선 매각에 난항을 겪고 있다. 그나마 유일한 후보가 현대중공업그룹이지만 지난해 대우조선해양 인수로 여력이 크지 않은 상황이다.

②밥캣 매각하면 인프라코어 매출 2兆 타격

밥캣 매각도 쉽지 않다. 지난해 기준 인프라코어의 총매출액은 11조474억원(연결 재무제표 기준 매출액 8조1,858억원)으로 내부매출액이 2조8,615억원에 달한다. 이중 인프라코어의 주력 사업인 건설기계사업부문의 내부매출액만 2조2,799억원이다. 여기서 두산밥캣을 통해 판 굴착기 등이 전체 건설기계사업부문 매출의 40%를 넘는다. 밥캣을 매각할 경우 인프라코어의 매출이 급감할 수밖에 없는 구조적 문제가 있는 셈이다.

밥캣이 두산그룹 내의 사실상 유일한 ‘캐시카우(cashcow)’라는 것도 문제다. 당분간 어려움을 겪을 수밖에 없는 두산중공업에게 밥캣은 인공호흡기와 같다. ‘두산중공업→인프라코어→밥캣’으로 이어지는 지배구조에서 인프라코어를 떼어내는 게 필요하다는 지적이 꾸준히 나오는 것도 이 때문이다. 발전 등 국가 기간산업을 맡고 있는 두산중공업의 정상화까지 시간을 벌어주기 위해서라도 밥캣은 두산그룹에 남아 있어야 한다.

③두산重 죽이는 구조조정 될 수도

그룹의 주축을 매각하는 것을 두고 산업계 안팎에서도 우려가 나온다. 인프라코어나 밥캣을 팔 경우 이번 구조조정이 그룹을 살리는 게 아니라 되레 죽이는 구조조정이 될 수 있다는 것이다. 실제로 인프라코어와 밥캣을 제외하면 당장 돈을 벌어들일 계열회사가 없는 상황이다. 금융투자업계의 한 관계자는 “두산에서 인프라코어와 밥캣을 빼면 남는 게 없다”며 “국익과 결부돼 있는 두산중공업의 정상화를 위해서라도 그룹의 주축을 살리는 구조조정안이 나와야 할 것”이라고 말했다. 한편 두산그룹과 채권단은 삼일회계법인의 실사 결과를 바탕으로 최종 경영정상화 방안을 조만간 확정 발표할 계획이다.