정부가 우리금융지주 지분 매각 관련 사안을 오는 22일 공적자금관리위원회 테이블에 올리는 것은 △주가 회복 △적정 매각가격 하락 △시장과의 약속 준수 등을 고려한 결과로 풀이된다.

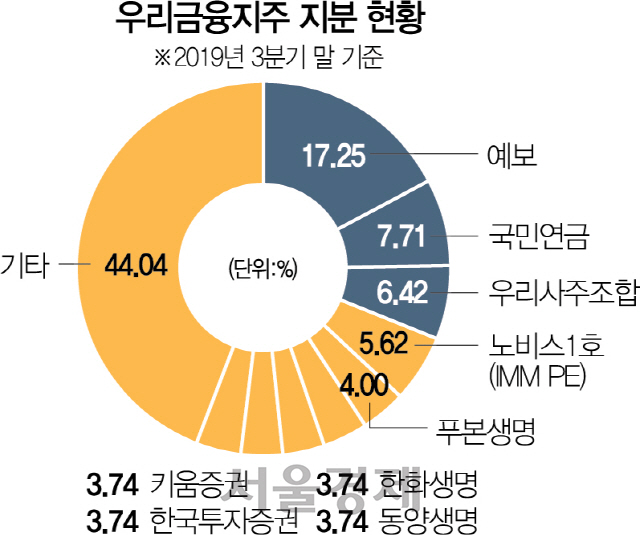

우선 지난 2월 말 현재 예금보험공사는 우리금융 주식 1억2,460만여주를 보유해 17.25%의 지분을 갖고 있다. 당연히 정부로서는 주가가 올라야 높은 가격으로 주식을 팔아 그만큼 많은 돈을 국고로 회수할 수 있다. 3월 신종 코로나바이러스 감염증(코로나19) 여파로 6,000원대까지 떨어졌던 우리금융 주가는 최근 1만원 안팎에서 거래되고 있다.

공적자금 회수를 위한 적정 매각가격이 이전보다 낮아진 것도 주된 이유다. 정부는 지난해 6월 로드맵을 발표하며 “단순히 산술적으로 계산하면 주당 1만3,800원 수준이 되면 공적자금 원금은 100% 회수하는 것으로 계산된다”고 설명한 바 있다. 다만 이후 정부에 대한 배당과 앞으로 있을 배당 등을 고려했을 경우 최근에는 1만2,300원선으로 내려왔다. 정부는 지난해 배당금으로 810억원을 수령했다. 예보는 외환위기 직후인 2001년 3월 한빛은행 등 5개 금융기관이 편입된 우리금융지주에 12조 7,663억원을 투입하고 지분 100%를 취득했다. 올 2월까지 이 중 11조1,405억원(회수율 87.3%)을 회수해 1조6,258억원이 남아 있다.

시장과의 약속을 이행하려는 목적도 있다. 금융당국은 지난해 6월 “잔여지분을 언제 팔지 모르는 시장 불확실성과 완전민영화가 지연될 수 있다는 불필요한 우려를 불식시키기 위해 예금보험공사의 우리금융 잔여지분 매각 로드맵을 발표한다”며 “2020년 상반기 중 1회차 지분 매각을 개시할 것”이라고 밝힌 바 있다. 시장 혼란을 줄이기 위해 정부 스스로 제시한 타임테이블이므로 상반기 중 매각은 안 되더라도 최소한 이달 안에 관련 논의는 하겠다는 의도로 풀이된다.

정부는 지난해 밝힌 것처럼 우선 매회 지분 10% 범위 내에서 ‘희망수량경쟁입찰’을 실시할 것으로 보인다. 한 번에 최대 10%의 지분만 파는 것은 한꺼번에 많은 물량이 풀리는 것을 막아 현 과점주주 중심 경영의 안정을 유지하기 위해서다. 또 이렇게 되면 주가변동 부담도 최소화할 수 있다. 희망수량 경쟁입찰은 예정가격을 웃도는 입찰자 중 가격순으로 희망하는 가격과 물량을 낙찰시키는 방식이다. 2016년 과점주주에 지분을 매각했을 때 썼던 방법이다.

관심은 누가 지분 매입에 나설지다. 정부는 기존 과점주주 또는 최소 4% 이상 지분을 매입하려는 대규모 투자자를 대상으로 우선 매각을 한다는 방침이다. 이에 따라 사모펀드 IMM 프라이빗에쿼티(PE)를 비롯한 과점주주를 비롯한 자금력이 있는 사모펀드, 금융사가 대상이 될 수 있다. 금융당국은 이 과정에서 매수자에게 사외이사 추천권을 주는 등 투자유인책도 적극 고려한다. 이후 유찰·잔여물량은 ‘블록세일’로 처리할 것으로 예상된다. 블록세일에 의한 매각 물량은 잔여 물량 범위 내에서 최대 5%가 될 것으로 전망된다.