국내 저비용항공사(LCC)들이 벼랑 끝으로 내몰리고 있다. 코로나 바이러스 감염증(코로나 19) 여파로 매출이 급감하면서 시장성 자금 조달이 사실상 불가능해진 탓이다. 이에 따라 LCC 업계에 고강도 사업재편에 바람이 불 것이라는 전망이 나온다.

25일 투자은행(IB) 업계에 따르면 제주항공(089590)은 지난달 이스타항공 인수대금 마련을 위해 100억원 규모 사모 전환사채(CB) 발행을 추진했으나 기관투자자를 구하지 못한 것으로 알려졌다. 당초 80억원을 선순위, 20억원을 후순위로 나눠 시장의 투자 의사를 타진했으나 수요 확보에 실패하면서 매도 당사자인 이스타홀딩스가 100억원 모두를 떠안기로 했다. 이마저도 이스타항공의 임금체불 문제가 불거지면서 종결 여부가 미지수다. 납입 기한도 4월 말에서 이달 말로 한차례 연기됐다. 신생 LCC인 플라이강원도 165억원 규모 3자배정 유상증자를 추진하고 있지만 몇 달 째 투자자를 구하지 못해 답보 상태다.

업계에서는 이번 사례들이 LCC에 대한 시장의 투심을 보여준다고 평가한다. IB업계의 한 관계자는 “당초 시장에 돌았던 제주항공 CB 구조는 80억원어치 선순위 수익률이 11%에 달했고 후순위로 이스타홀딩스가 들어가 손실 가능성도 적었던 딜”이라며 “그러나 연내 코로나19 사태가 종식되지 못할 것이란 전망이 나오는 등 비행기가 언제 뜰 수 있을지 미지수인 상황이라 불확실성이 크다고 본 것 같다”고 전했다.

시장 투심이 얼어붙으면서 항공사들의 주된 자금 조달 통로인 매출채권 유동화(ABS)도 사실상 불가능하다. 여객이나 화물운송 등을 통해 안정적으로 미래 매출이 발생할 것이라는 보장이 없기 때문이다. 항공사들은 ABS를 비롯한 채권 발행에 있어서 정부가 지급보증을 서달라고 요구하고 있지만 요원한 상황이다.

그나마 제주항공이나 티웨이항공(091810)처럼 대주주의 지원 여력이 있는 곳들은 주주배정 유상증자를 통해 자금 조달을 추진하고 있다. 그러나 이마저도 최근 주식시장의 변동성이 높아지면서 예상 규모가 크게 줄었다. 제주항공과 티웨이항공은 22일 1차 주당 발행가액을 각각 1만3,050원, 2,295원으로 당초 예상보다 7%, 11% 낮아졌다고 공시했다. 예상 자금조달 규모도 제주항공은 1,700억원에서 1,585억원으로, 티웨이항공은 643억원에서 574억원으로 감소했다. 일반 주주들이 얼마나 참여할지도 불확실하다. 만약 이번 주주배정 유상증자에서 실권주가 대거 발생할 경우 향후 추가 자금조달 여부마저 불투명해질 수밖에 없다.

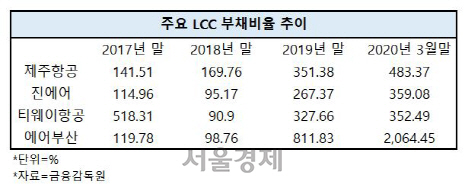

시장에서는 LCC업계가 코로나19 사태를 지나며 우량회사 중심으로 재편될 것으로 예상하고 있다. 자금줄이 막힌 회사들이 줄도산하기 전에 정부 지원이 동반된 강도 높은 구조조정이 이뤄질 것이라는 전망이다. 실제로 정부는 기간산업안정자금을 통해 지원하는 대상을 총 차입금 5,000억원 이상 300인 이상 근무 기업 등으로 한정했다. 3월말 분기보고서 기준 제주항공(6,400억원), 에어부산(298690)(5,600억원) 두 곳만이 해당한다. 금융투자업계의 한 관계자는 “이미 항공업계는 자력으로 회생이 어려운 상황”이라며 “기업의 재무상황과 수익성, 대주주의 지원 가능성 등을 고려해 선별적으로 자금이 쏠릴 것”이라고 예상했다.