SK바이오팜이 화려하게 유가증권시장에 데뷔하며 그룹 내 다른 바이오 계열사에 대한 관심이 높아지고 있다. SK바이오팜이 상장을 추진하며 지주사 주가마저 끌어올리는 모습에 SK바이오사이언스와 SK플라즈마·SK팜테코 등도 덩달아 주목받고 있는 것이다.

투자은행(IB) 업계를 중심으로 SK바이오사이언스의 기업공개(IPO) 가능성을 점치는 목소리도 벌써 나오고 있다. 특히 SK㈜ 외 또 다른 지주사로 평가되는 SK디스커버리의 행보에 관심이 쏠린다. SK바이오사이언스와 SK플라즈마 등이 SK디스커버리 계열이다.

2일 유가증권에 상장한 SK바이오팜은 상장 직후 상한가를 기록하며 시가총액이 9조9,400억원으로 평가됐다. IPO 공모 시 책정된 기업가치는 3조8,000억원. 상장 하루 만에 기업가치가 2배 이상 뛰었다. SK바이오팜이 IPO 시장에서 기념비적인 공모 흥행을 거두면서 자연스레 다른 바이오 계열사에도 관심이 쏠리고 있다. IB 업계의 한 관계자는 “SK바이오팜에서 확인됐듯이 SK그룹의 바이오 자회사들이 기술력·내실 등에서 탄탄하다”면서 “IPO 시장에서는 큰 관심의 대상”이라고 말했다.

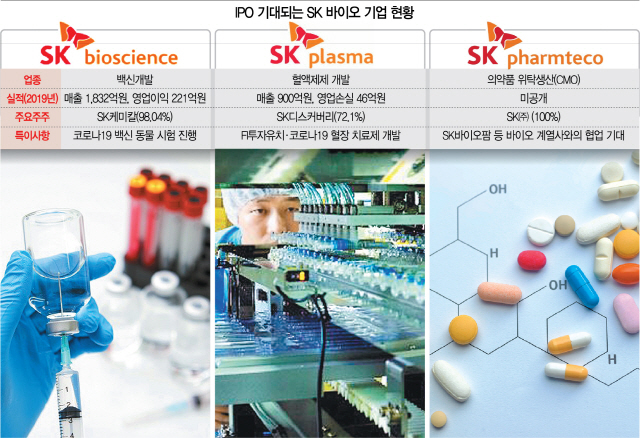

①가장 주목받는 SK팜테코=SK㈜ 계열에서 가장 주목받는 회사는 SK팜테코다. 국내와 미국·유럽에 분산돼 있던 의약품 생산법인 3곳을 통합해 지난 2019년 문을 연 의약품 위탁생산(CMO) 기업이다. 증권 업계에서는 SK팜테코가 SK바이오팜 실적 개선의 수혜를 받을 것으로 예상하고 있다. SK바이오팜 실적 개선이 그룹 CMO 투자로 이어질 것이라는 기대다. 기존 바이오 계열사와의 협업도 예상된다. 한 IB 관계자는 “신약개발사인 SK바이오팜을 주축으로 백신사업 SK바이오사이언스, 혈장치료 SK플라즈마, 의약품 생산 SK팜테코 등 그룹의 바이오 포트폴리오가 두루 갖춰졌다”며 “섬유와 정유화학에서 정보통신기술(ICT)과 반도체로 포트폴리오를 다변화해 성장한 SK가 바이오 업종으로 한 번 더 도약할지 관심”이라고 전했다.

②실적 급증 SK바이오사이언스=SK디스커버리 계열의 SK바이오사이언스도 관심을 받는다. 2018년 SK케미칼의 백신 사업부문을 물적분할해 독립한 회사로 SK케미칼의 지분율이 98.04%에 이른다.

자산운용사의 한 관계자는 “SK바이오사이언스가 상장을 추진할 것으로 보고 있다”며 “1조5,000억~2조원가량의 기업가치를 인정받을 수 있을 것이라는 분석도 나온다”고 말했다. 아직 증권사들에 주관사 선정을 위한 입찰제안서(RFP)를 배포한 것은 아니지만 IPO 업계 역시 언제 시장에 나와도 이상하지 않다는 반응이다. 최근 실적이 워낙 좋은데다 신종 코로나바이러스 감염증(코로나19) 백신도 개발 중이기 때문이다. 지난해 이 회사의 실적은 매출 1,832억원, 영업이익 221억원으로 2018년의 매출 882억원, 영업이익 152억원에 비해 눈에 띄는 실적 개선을 이뤘다.

③혈액제제 전문기업, SK플라즈마=SK디스커버리가 지분 72.1%를 보유 중인 SK플라즈마 역시 공모시장에 나올 것으로 관측된다. 2015년 설립된 이 회사는 선천적 면역결핍질환·혈우병·화상치료 등에 사용되는 혈액제제 전문기업이다. 설립 직후 ‘KDBC·파라투스’ ‘스틱인베스트먼트’ 등 재무적투자자(FI)들로부터 1,200억원가량의 전환상환우선주(RCPS) 투자를 유치했다. FI들이 일부 지분을 매각했지만 올해 5월 기준 여전히 지분율 기준 20% 후반에 이르는 RCPS를 보유하고 있다. 대규모 FI 투자를 유치한 만큼 이들의 자금회수를 위해서라도 IPO를 검토할 것이라는 분석이다. 지난해 순손실이 129억원에 이르고 적자전환했지만 코로나19 치료제 개발에 착수하면서 연구 결과에 따라 IPO 시장 입성 시기가 단축될 수 있다는 분석도 나온다.