최근 금값과 은값이 거침없이 치솟으면서 원자재 시장이 강세를 보이고 있지만 국제 유가에 베팅했던 원유 파생결합증권(DLS) 투자자들은 오히려 불안감이 높아지고 있다. 지난 6월에 이어 또 다시 절반에 가까울 만큼 원금 손실을 보는 원유 DLS의 성적표가 나왔기 때문이다. 특히 주요 증권사들이 발행했던 원유 DLS의 만기 폭탄은 오는 8월부터 줄줄이 대기하고 있어 투자자들의 긴장감이 고조되는 양상이다.

30일 증권가에 따르면 미래에셋대우는 이날 ‘미래에셋대우5395호’ DLS의 만기평가 결과 최종 수익률이 -40.24%로 집계됐다고 자사 홈페이지를 통해 공지했다. 앞서 ‘마이너스 유가’ 파동 후 지난 6월에 이어 두 번째로 만기 손실이 난 원유 DLS 상품이다. 앞서 6월 만기 손실 첫 타자였던 DLS의 최종 성적은 -48% 수준이었다.

한국예탁결제원 자료를 보면 이번에 손실이 난 DLS는 서부텍사스산원유(WTI) 가격과 브렌트유 가격을 기초자산으로 하며 지난 2018년 8월 발행된 것이다. 발행 당시 WTI와 브랜트유 가격은 각각 약 68달러와 약 73달러 수준이었다. 이에 7월 29일 진행된 만기 평가일에 WTI와 브렌트유의 가격은 최초가 대비 85% 수준인 51달러, 54달러 선을 넘어야 했다. 하지만 WTI의 최종 가격은 41.27달러에서 그쳤고 브랜트유의 종가도 43.75달러에 머물며 손실을 피하지 못한 것이다. 이에 오는 8월 3일 투자자들은 투자금 대비 약 절반에 그치는 수준만 돌려받을 전망이다.

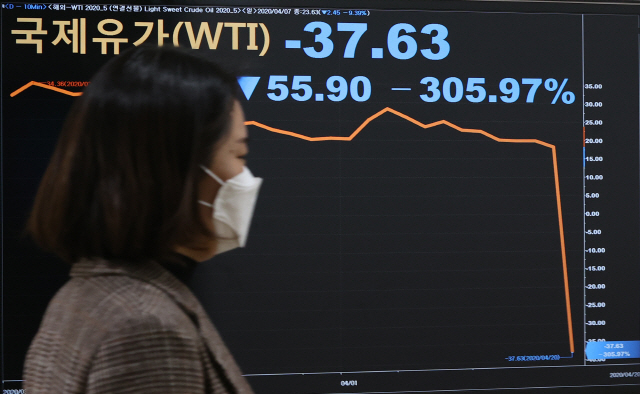

원유 DLS는 국제유가가 일정 수준 이하로 떨어지지 않으면 투자자에게 사전에 약속한 이자를 주는 상품을 말한다. 하지만 만기를 맞는 동안 국제 유가가 최초가격 대비 40~50% 떨어지며 녹인(손실 가능 구간)을 건드리거나 만기평가 시 최초 가격 대비 약 70~80% 이하에 있으면 투자자는 큰 손실을 보게 된다. 이런 가운데 현재 발행 잔액이 남아 있는 약 1조원 규모의 원유 DLS들은 이미 녹인을 건드린 상태다. 지난 4월 20일 WTI 선물가격이 배럴당 -37.63달러 기록하는 사상 초유의 상황이 벌어졌기 때문이다.

원유 DLS는 오는 8월부터 매달 만기를 기다리고 있다. 당장 8월 미래에셋대우, NH투자증권, KB증권, 대신증권, 하나금융투자 등에서 발행했던 DLS들이 추가로 만기가 도래한다. 7월 29일 만기평가를 진행한 ‘미래에셋대우 5395호’까지 합치면 8월 만기 DLS는 총 80억원 규모로 파악된다. 특히 내년 초 만기를 맞는 원유 DLS는 더 크게 불어난다. 가령 내년 1월 원유 DLS의 만기 규모는 약 1,000억원에 이르게 된다. 국제유가가 더 치고 올라가야 이들 원유 DLS는 손실을 피할 수 있다.

다만 업계에서는 올해 국제 유가 흐름을 보수적으로 보는 분위기다. 올해 연말까지 지금과 같은 수준에서 강보합 상태를 이어갈 가능성이 높다는 전망이 많다. 원유 수요가 ‘코로나19’ 이전 수준으로 완전히 회복되기까지 시간이 더 필요하다는 관측 때문이다. 로이터통신에 따르면 골드만삭스는 2022년에 가야 원유 수요가 정상적으로 돌아올 것으로 보고 있다. 김소현 대신증권 연구원은 “원유의 경우 원유수요가 코로나19 이전 수준으로 회복되기까지 시간이 필요한 상황”이라며 “산유국들의 감산 규모 축소와 미국 셰일생산 재개는 유가 하방 리스크 요인”이라고 말했다.