산업은행이 오는 11일까지 아시아나항공(020560) 인수 의지를 증명하라고 HDC현대산업개발(294870)에 최후통첩을 날린 가운데 삼양식품(003230) 주식이 시장에 쏟아질지 주목된다. 모기업인 ㈜HDC는 지난해 말 현금확보를 위해 삼양식품 지분 전량을 대상으로 주가수익스와프(PRS)를 맺었다. 인수가 확정되면 ㈜HDC 역시 신용등급 강등이 불가피한데 이들 주식은 신용도가 하락하면 즉시 매각될 수 있는 조건이 붙어 있기 때문이다.

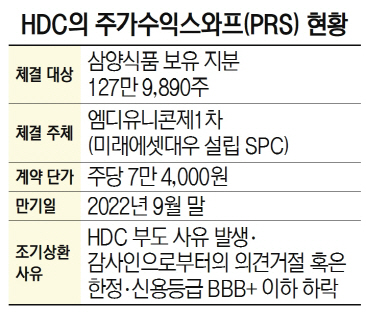

6일 투자은행(IB) 업계에 따르면 엠디유니콘일차는 ㈜HDC가 △부도 사유가 발생하거나 △감사인으로부터 의견 거절 혹은 한정을 받거나 △신용등급(BBB+ 이하)이 하락할 시 보유한 삼양식품 주식 전량을 조기상환할 수 있는 것으로 확인됐다. SPC는 지난 5월, 6월 두 번에 걸쳐 이미 전체 주식(127만9,890주)의 절반가량을 처분했다.

지난해 9월 ㈜HDC는 15년간 보유하고 있던 삼양식품 주식 전량을 대상으로 미래에셋대우가 설립한 특수목적법인(SPC)인 엠디유니콘일차와 PRS 계약을 맺었다. ㈜HDC는 해당 지분을 맡기는 조건으로 947억원을 확보했다. PRS는 주식이 매력적이라 팔기는 아쉽지만 대규모 자금이 필요할 때 주로 활용된다. ㈜HDC는 PRS 계약을 한 이유를 명시하지 않았으나 자본시장에서는 아시아나항공 인수를 앞두고 현금 확보를 위해 단행한 조치였다는 해석이 지배적이다.

문제는 아시아나항공 인수전이 난관에 봉착하면서 시작됐다. HDC현산이 계약 파기를 염두에 두고 명분 쌓기에 돌입한 게 아니냐는 분석이 우세하지만 여전히 정몽규 HDC그룹 회장이 인수 의지를 갖고 있다는 의견도 있다. HDC현산이 아시아나항공을 인수하게 되면 모기업인 ㈜HDC의 신용등급 강등 역시 불가피할 것으로 전망된다. 신용평가사들은 지난해 11월 HDC컨소시엄이 아시아나항공의 우선협상대상자로 선정되자 HDC현산뿐 아니라 ㈜HDC의 장단기 신용등급을 일제히 하향 검토하고 나섰다. 현재 신용도는 A+(하향검토)다. 신용평가 업계의 한 관계자는 “지난해 말 평정 당시에도 두 노치(notch) 하락 가능성에 대한 이야기가 나왔는데 올해 변화가 더욱 큰 만큼 등급 하락 폭에 대한 심각한 논의가 필요하다”며 “인수가 마무리된 후라도 신종 코로나바이러스 감염증(코로나19)에 대한 불확실성이 해소된 게 아니기 때문에 추가 하락 가능성도 있을 것”이라고 전했다.

신용등급이 BBB+까지 강등되면 SPC가 보유 지분을 조기에 매각할 수 있는 만큼 시장에는 삼양식품 주식이 쏟아져 나올 가능성이 크다. 이번 PRS는 주가가 계약 단가인 7만4,000원 밑으로 떨어지면 SPC가 차액을 보상받고 이를 웃돌면 차익이 ㈜HDC에 돌아가는 구조다. SPC 입장에서는 주가가 하락해도 손실을 보지 않기 때문에 이를 크게 신경 쓰지 않아도 된다. 자본시장 업계의 한 관계자는 “기관투자가들은 대규모 물량 출회(행오버)를 우려하는 분위기”라며 “조기상환 사유가 발생하지 않더라도 어차피 시장에 나올 물량”이라고 전했다.