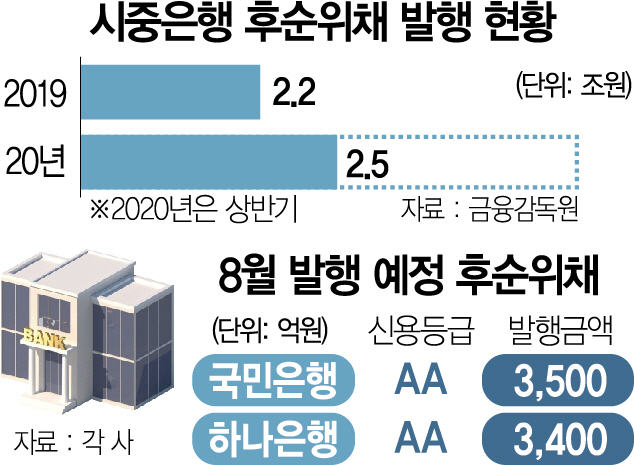

7일 금융감독원 전자공시에 따르면 올해 상반기 시중은행들은 2조5,000억원 규모의 후순위채를 발행했다. 지난해 연간 발행 규모인 2조2,000억원을 훌쩍 넘는 금액이다. 지난 2월 신한은행(2,900억원)을 시작으로 KB국민은행이 3월과 5월에 각각 4,000억원, 4,500억원어치의 후순위채를 발행했고 3월에 하나은행(3,500억원)과 우리은행(3,000억원)도 발행 대열에 동참했다. 우리은행은 6월에도 3,000억원어치를 발행했고 지방은행까지 회사채 조달에 나서며 후순위채 시장에 열기를 더했다.

하반기에도 은행권의 후순위채 발행은 이어질 것으로 전망된다. 전날 하나은행은 수요예측 흥행으로 당초 계획보다 900억원을 증액해 총 3,400억원을 발행하기로 했고 국민은행도 3,500억원어치 발행을 목표로 오는 18일 수요예측을 앞두고 있다. 역시 수요예측 결과에 따라 최대 5,000억원 증액을 검토하고 있다.

후순위채는 원리금을 돌려받는 순서가 일반적인 선순위채보다 말 그대로 후순위인 채권이다. 다른 채권자들의 부채를 먼저 갚은 후 맨 마지막에 원리금으로 돌려받을 수 있어 일반 채권보다 손실 위험성이 높다. 그럼에도 최근 자산시장에 마땅한 투자처가 없자 은행채에 투자수요가 몰리는 것으로 해석된다. 은행 회사채 신용등급이 ‘AA’인데다 3월 초 연 1.6%대였던 ‘AA-’ 등급 회사채 평균금리(3년물)는 최근 연 2.1% 수준으로 비교적 높아진 상황이다. 상황이 이렇다 보니 기관을 비롯해 개인투자자까지 금융사의 부실화 위험을 낮게 보는 동시에 금리 매력도를 높게 평가하며 투자에 나서고 있다.

은행 입장에서도 진정 기미가 없는 코로나19 상황에서 피해기업과 소상공인에 대한 금융지원 부담이 커지면서 자금확충 필요성이 커졌다. 코로나 대출 확대 등으로 하반기 국제결제은행(BIS) 자본비율 하락이 불가피한데 은행이 발행한 만기 5년 이상인 장기 후순위채는 자본으로 인정되는 만큼 BIS 비율 하락을 방어하기 위한 목적도 크다. 그만큼 후순위채가 은행과 투자자를 동시에 만족시키고 있는 셈이다. 시중은행 관계자는 “절대적 금리가 낮은 만큼 은행으로서는 조달비용을 줄일 수 있고 저금리에 마땅한 투자처를 찾지 못한 투자자로서는 비교적 높은 금리에 신용도 높은 은행 채권에 투자할 수 있다는 점에서 윈윈”이라고 말했다.