KT(030200)가 지난 2008년 글로벌 금융위기 이후 민간기업 중 최저 금리로 외화채권을 발행하는 데 성공했다. 최근 글로벌 금융시장에서 코리안페이퍼(KP물) 수요가 크게 늘어나면서 발행금리가 낮아진 결과다. KP물이란 한국 기업이 발행하는 외화 표시 채권을 뜻한다.

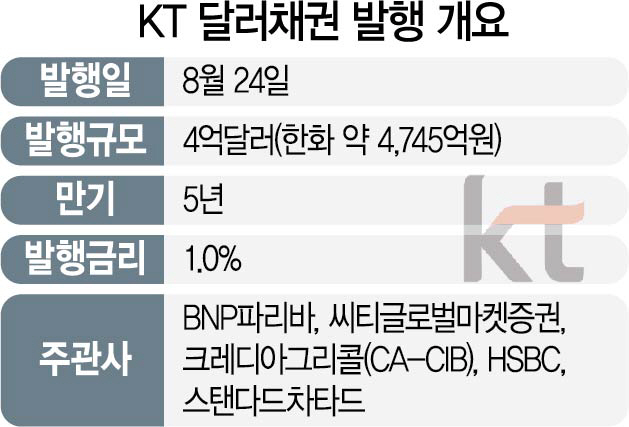

25일 투자은행(IB) 업계에 따르면 KT는 전날 유럽 시장에서 4억달러(한화 약 4,745억원) 규모의 달러화 채권을 발행했다. 만기는 5년 단일물이며 금리는 연간 1%로 2008년 금융위기 이후 최저금리를 갈아 치웠다.

당초 KT는 발행 희망금리를 동일 만기 미국 국채금리에 125bp(1bp=0.01%포인트)를 가산한 1.45% 선을 제시했다. 그러나 약 100곳의 글로벌 기관들이 참여해 20억달러가 넘는 뭉칫돈이 쏟아지면서 가산금리를 80bp로 축소하는 데 성공했다. BNP파리바와 씨티글로벌마켓증권·크레디아그리콜(CA-CIB)·HSBC·스탠다드차타드가 주관 업무를 맡았다.

최근 글로벌 금융시장에서의 KP물 인기와 KT의 우량한 신용등급이 글로벌 기관투자가들에 매력적이었다는 평가다. 24일 KP 신용스프레드(JP모건 채권지수 기준)는 209bp로 신종 코로나바이러스 감염증(코로나19) 팬데믹(세계적 대유행) 선언 직후인 4월 282bp 대비 73bp 떨어졌다. 그만큼 KP물에 대한 투자가들의 신뢰가 커졌다는 뜻이다.

경기하강 우려로 얼어붙었던 채권발행 시장이 세계적인 경기부양책에 힘입어 안정되는 가운데 신흥국 가운데서도 우량 회사채로 인정받는 KP물이 강세를 보인 것으로 평가된다. 이에 앞서 7월에는 GS칼텍스가 1.694% 금리로 3억달러 규모의 유로 채권을 발행해 자금을 조달했다.

KT의 우량한 신용등급도 영향을 미쳤다. KT의 글로벌 신용등급은 ‘A(안정적)’로 국내 민간기업 가운데 삼성전자(AA-) 다음으로 높은 수준이다. IB 업계의 한 관계자는 “하반기 들어 풍부한 유동성으로 외화채권 시장의 금리 스프레드가 크게 줄어들고 있다”며 “특히 상반기 KP물 발행량이 적었던 만큼 민간기업들의 회사채 수요도 확대되고 있는 상황”이라고 설명했다.