‘골프 특수’를 등에 엎고 매물로 나온 금호리조트를 두고 400%가 넘는 부채비율에 발목이 잡힐 수 있다는 우려가 나오고 있다. 높은 부채비율 탓에 최근 골프장 인수합병(M&A) 시장에서 활동폭을 높이고 있는 사모펀드(PEF)가 참여할 길이 원천봉쇄된 데다 금호석유(011780)화학을 제외한 여타 전략적 투자자(SI) 인수후보군도 크지 않은 탓이다. 금호리조트가 코로나19 바이러스로 인한 호텔업 불황을 뚫고 흥행에 성공할 수 있을지 관심이 쏠리고 있다.

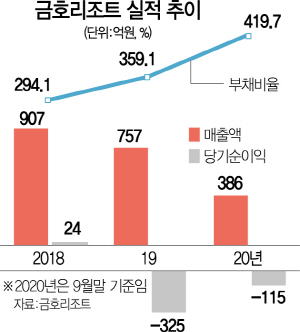

12일 아시아나항공(020560)이 매각주관사인 NH투자증권을 통해 최근 잠재 인수후보군에게 발송한 투자안내문(티저레터)를 보면 지난 9월말 기준 금호리조트의 부채비율은 419.7%다. 2018년 294.1%였던 부채비율은 지난해 359.1%로 껑충 뛰어올랐고 코로나19 바이러스가 확산한 올해 들어선 400%를 뚫고 올라섰다.

재무구조가 급격히 나빠진 이유는 2019년 건설 중이던 경기도 여주 골프장을 매각하면서다. 아시아나항공 매각 진행 중이던 지난해 당시 금호리조트는 여주 골프장 부지를 계룡건설에 414억원에 매각했다. 당시 매각 가격이 장부가액이 미치지 못하면서 320억원을 유형자산 손상차손으로 회계장부에 반영하면서 대규모 당기순손실을 기록했고 이 때문에 자본금이 줄어들면서 부채비율이 급등한 것. 여기에 올해 코로나19 바이러스 확산으로 영업손실이 커지면서 상황이 더 악화했다.

문제는 이 높은 부채비율 탓에 인수 후보군이 극도로 줄었다는 점이다. 일단 골프장 M&A 시장을 이끌고 있는 재무적 투자자(FI)가 인수에 나서기는 사실상 불가능한 상황. 금융투자업계의 한 관계자는 “최근 사모펀드를 중심으로 골프장 몸값이 치솟고 있어 채권단에서 아시아나항공 ‘노딜(No Deal)’ 이후 아시아나CC를 보유하고 있는 금호리조트 매각에 먼저 나섰던 것인데, 금호리조트는 재무구조가 좋지 않아 FI가 인수하기엔 어려운 매물”이라고 평가했다.

인수전 참여가 쉽지 않은 것은 전략적 투자자(SI)도 마찬가지다. 아시아나CC의 실적이 좋더라도 주력인 호텔업 업황이 나쁜 만큼 당분간 금호리조트의 재무구조가 개선되긴 쉽지 않다. 당분간 부채비율은 계속 오를 수밖에 없다는 의미다. 더욱이 계약기간이 끝나면 돌려줘야 하는 호텔과 아시아나CC의 회원권 부채(예수보증금)도 3,051억원에 달한다. 쉽게 말해 못해도 5,000~6,000억원 가량을 돈을 들여야 아시아나CC를 품에 안을 수 있는 셈이다.

실제로 2010년 워크아웃(기업재무구조 개선 절차) 이후 금호아시아나그룹에서 떨어져 나온 금호석유화학을 제외하면 마땅한 인수 후보가 현재까진 없다. 호텔업을 키우고 있는 호반건설이나 부동산 관련 계열회사를 둔 KT, 그리고 공식 골프대회를 열 수 있는 규격의 골프장을 보유하고 있지 않은 현대차그룹 등의 이름이 오르내리고 있지만 아직 입찰에 참여할 지는 미지수다.

다만 일각에선 부채가 많은 만큼 아시아나CC 운영을 노리는 PEF와 호텔업에 관심을 둔 기업이 손잡고 입찰에 뛰어들 가능성이 있다는 해석도 내놓고 있다. 금호리조트는 조만간 보다 구체적 재무정보를 담은 투자설명문(IM)을 배포한 뒤 12월 초 예비입찰을 진행할 계획이다.