현대로템(064350)이 100억원 규모 기업어음(CP)을 순발행했습니다. 지난 2년간 5,000억원에 육박하는 적자를 내면서 자기자본을 꾸준히 깎아먹던 회사인데요. 올해 비상경영을 선포하면서 강도높은 재무개선안을 이행해왔습니다.

그 결과 3·4분기 회사의 부채비율은 지난해 말 362.6%에서 196.6%로, 순차입의존도는 26.3%에서 15.3%로 크게 개선됐습니다. 회사의 순차입금은 같은기간 1조839억원에서 6,046억원까지 줄었습니다. 5년 전(1조8,230억원)과 비교해보면 무려 67%나 감소한 것이지요. 올해 유휴부지 매각(878억원)과 투자지분 매각(812억원), 전환사채(CB)의 자본전환 등으로 대규모 자본확충과 차입금 감축이 이뤄진 효과입니다.

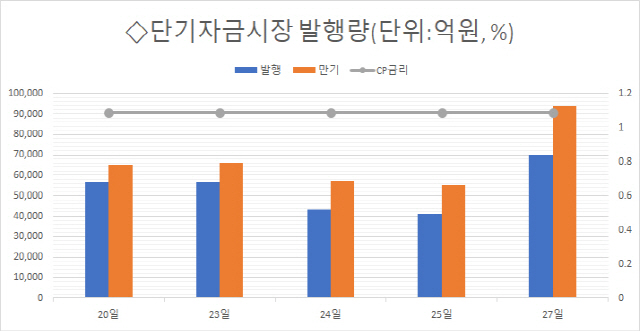

다만 단기성차입금 비중이 높은 점은 부담입니다. 회사의 장기 신용도가 BBB+로 낮은 수준인만큼 대부분 단기증권을 활용해 자금을 조달하고 있기 때문이지요. 3·4분기 기준 회사의 연결기준 단기성차입금은 7,282억원입니다. 최근 발행시장이 호조인 만큼 대부분 차환 발행과 만기 연장을 이어갈 것으로 보입니다.

운전자금 증가 등 단기 자금소요에 대응할 수 있도록 미사용 차입한도(약 1,250억원)도 확보하고 있습니다. 헤비테일(Heavy-tail·물품의 인도 단계에 대금의 대부분을 지급받는 방식) 수주사업 특성도 회사의 단기 현금흐름 변동성을 심화시키는 요인이기 때문이죠. 회사는 현금성자산(약 3,400억원)과 은행 차입한도 등을 충분한 수준으로 확보해 미청구공사 증가 등 운전자금 부담에 대응하고 있습니다.

재무개선에 고삐를 조이는 한편 채산성이 좋은 방산부문의 비중을 확대하는 등 사업구조를 재편하면서 수익성 개선에도 힘쓰고 있습니다. 2018~2019년 매출이 둔화하면서 운전자금 부담이 커진 가운데 플랜트부문과 철도부문에서 대규모 우발손실이 발생해 수익성이 크게 떨어진 바 있지요.

현대로템은 올해 위험이 높은 플랜트부문 수주를 5% 미만(2014년 기준 21.2%)으로 줄이는 등 저수익 프로젝트 비중을 크게 줄이고 방산부문을 확대해 양호한 매출성장세를 이어가는 중입니다. 회사의 3·4분기 매출액은 2조203억원으로 전년 동기 1조8,594억원을 훌쩍 넘었습니다. 회사의 수익성을 보여주는 지표인 EBITDA(상각 전 영업이익)은 1,152억원으로 작년 말 -1,959억원 대비 크게 개선됐습니다.