절벽 끝이던 대한항공과 아시아나항공(020560)의 신용등급이 강등 고비를 넘겼다. 정부의 항공산업 정상화 의지가 확인된 가운데 정책금융지원에 힘입어 유동성 우려가 완화되고 있다는 분석이다.

한국신용평가는 11일 대한항공과 아시아나항공을 신용등급 하향 검토 대상에서 해제했다. 신용등급은 각각 ‘BBB+’와 ‘BBB-’로 기존과 같은 수준이다. 다만 등급 전망은 ‘부정적’으로 내렸다. 신종 코로나바이러스 감염증(코로나19) 여파가 재확산 국면에 접어들면서 항공여객 수요의 회복 시점이 늦어지는 탓이다.

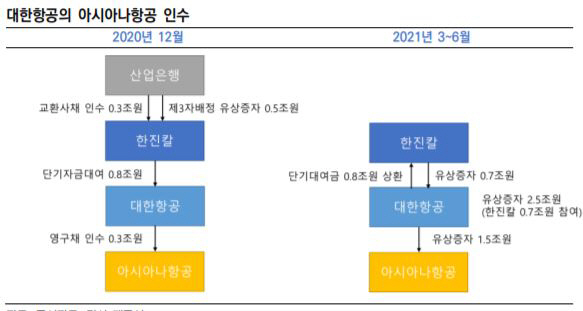

앞서 대한항공은 지난달 아시아나항공 지분 인수를 결정했다. 이달 아시아나항공이 발행하는 전환영구채 3,000억 원어치를 인수하고 내년 3월 2조5,000억 원 규모 유상증자를 통해 아시아나항공의 신주 1조5,000억 원을 확보하는 계획이다.

한신평은 이에 대해 기간산업으로서의 항공산업과 수위 사업자인 대한항공의 중요성, 정부의 항공산업 정상화에 대한 강력한 의지가 확인된다고 봤다. 한신평은 “정부 주도 산업 구조조정의 일환으로 아시아나항공 인수를 결정하면서 급박한 신용등급 하향 압력은 완화됐다고 판단한다”며 “중장기적으로는 통합 FSC 출범으로 영업 수익성이 개선되고 글로벌 시장지위가 향상되는 등 영업 펀더멘털 강화도 기대할 수 있을 것”이라고 분석했다.

대한항공에 대해서는 회사의 유동성 위험도 크게 완화됐다고 봤다. 신탁 특약을 변경해 신용등급 하락에 따른 조기지급 트리거 발동 리스크를 차단하고 약 1조2,000억 원 규모의 정책금융지원이 이뤄진 영향이다. 자체적인 자구안을 통한 현금 확보와 자본 확충도 이어지고 있다. 지난 8월 1조1,000억 원 규모의 유상증자를 진행하면서 별도기준 부채비율을 지난해 말 813.9%에서 3·4분기 736.9%로 끌어내렸다. 약 1조 원 규모의 기내식·기내판매 사업 양도도 곧 마무리될 예정이며 왕산레저개발 지분 매각에도 속도를 내고 있다.

아시아나항공에 대해서도 대주주 변경을 앞두고 재무 레버리지가 개선될 것으로 내다봤다. 아시아나항공의 3·4분기 부채비율은 2,431.9%로 완전자본잠식이 코앞에 다달은 상황이다. 그러나 대한항공이 회사의 전환영구채와 신주를 인수하면서 재무안정성은 크게 개선될 전망이다. 한신평은 “대규모 자본확충을 통해 취약한 재무안정성이 개선될 것”이라며 “정부의 항공산업 구조재편 과정에서 정책금융지원 수혜가 예상된다”고 밝혔다.

다만 신용도 전망은 ‘부정적’을 유지했다. 코로나19 사태가 장기화 되면서 영업 정상화 시점이 불투명한 탓이다. 여객 대신 화물사업을 늘리며 손실 폭을 줄이고 있지만 대한항공의 경우 1조283억 원, 아시아나항공은 4,334억 원의 세전손실을 기록했다. 한신평은 “백신과 치료제에 대한 기대감이 퍼지고 있지만 실제 상용화되기까지 시간이 걸리는 만큼 항공산업의 정상화는 내년에도 어려울 것으로 보인다”고 내다봤다.