올해 상반기 인수합병(M&A) 시장 대어로 꼽히는 온라인 채용 플랫폼 1위 업체 잡코리아의 매각전에 국내 대형 금융사들이 앞다퉈 인수 금융 지원에 나서면서 열기를 더하고 있다. 유력 후보들은 인수 금융 주선사를 두 곳 이상 확보하고 있어 최종 입찰에서 ‘깜짝’ 가격을 제시할 수 있다는 해석이 나온다.

2일 투자은행(IB) 업계에 따르면 잡코리아의 쇼트리스트에 선정된 주요 후보자들은 국내 주요 금융사들과 손을 잡고 인수 금융 지원을 논의하고 있다. 잡코리아 매각자인 PEF 운용사 H&Q코리아는 지난달 CVC와 TPG캐피털, 어피너티에쿼티파트너스, MBK파트너스 등을 본입찰적격후보(쇼트리스트)로 선정한 바 있다.

예비 후보가 정해지자 국내 주요 은행과 증권사들은 인수 금융 지원을 위해 발 빠르게 움직였다. 국내 금융사들에도 놓치기 아까운 거래가 될 것으로 예상되기 때문이다. 지난해부터 대형 M&A가 크게 줄어든 가운데 잡코리아는 올해 M&A 시장에서 진행되는 첫 대형 공개경쟁입찰(오픈 비딩)이다. 해외 유수의 펀드들이 후보자로 참여한 점도 매력적이지만 투자 회수 전까지 펀드 수익률을 높이기 위해 진행되는 차환(리파이낸싱) 작업도 선점할 수 있어 금융사 입장에서는 중장기적으로 수익을 확보할 수 있다.

경쟁 구도는 어느 정도 구체화됐다. TPG는 국민은행·하나금융투자와 자금 조달 계획을 논의 중이다. CVC는 하나은행과 삼성증권(016360)을, 어피너티는 미래에셋대우(006800)와 KB증권을 공동 주관사로 선정해 논의를 진행하고 있다. MBK파트너스는 NH투자증권(005940)과 손을 잡은 것으로 전해진다.

당초 거론된 기업가치(EV)보다 높은 가격으로 베팅하려는 분위기가 감지된다. 쇼트리스트에 포함된 유력 후보자들은 인수 금융 주관사를 두 곳씩 선정했는데 이는 거래 규모를 고려해 탄력적으로 자금을 조달하려는 포석이라는 해석이 따른다.

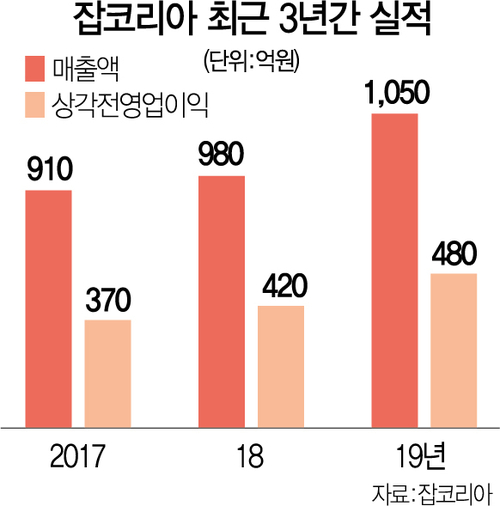

지난해까지 잡코리아의 기업가치는 4,000억 원 수준으로 거론됐지만 최종 거래 시 1조 원을 전후한 수준까지 오를 수 있다는 의미다. 지난해 잡코리아의 상각전영업이익(EBITDA·에비타)이 약 480억 원인점을 고려하면 20배에 이르는 가격이다. 국내 프로필 등록자 규모 1위라는 지위를 인정받고 있고 글로벌 플랫폼 링크드인을 비롯한 관련 업체들이 M&A 당시 시장에서 30배 이상의 가격을 인정받은 바 있어 기대감은 높아지고 있다.

매각 대상은 H&Q가 보유한 잡코리아 지분 100%이다. H&Q는 지난 2013년 11월 조성한 5,642억 원 규모의 3호 블라인드펀드(케이에이치큐제삼호)를 통해 지분 100%를 인수했다. 당시 투자 규모는 총 2,000억 원 수준이다. 잡코리아의 본입찰은 이달 말 진행될 예정이다.

/조윤희 기자 choyh@sedaily.com