상반기 기업공개(IPO) 최대어로 꼽히는 SK바이오사이언스의 수요예측에 기관 투심이 몰리고 있다. 국내 대부분의 기관들이 청약에 참여할 것으로 관측되는 가운데 싱가포르 투자청(GIC) 등 유력 해외 기관들도 공모주를 받기 위한 대열에 합류했다. 신종 코로나바이러스 감염증(코로나19) 백신 생산으로 기업가치가 치솟는데다 상장 후 유통 가능 물량도 많지 않아 ‘따상(시초가가 공모가의 두 배로 결정된 뒤 상한가)’을 기대하는 투자자들도 많다.

5일 투자은행(IB) 업계에 따르면 SK바이오사이언스는 이날 수요예측을 마무리하고 오는 8일 공모가를 확정한다. SK바이오사이언스는 지난 4일부터 수요예측에 돌입했는데 첫 날부터 분위기가 뜨거웠다. 기관 청약 건수가 400건에 이르면서 지난해 공모주 열풍을 몰고 온 SK바이오팜과 비슷한 수준의 열기였다는 평가다. 글로벌 큰 손들도 공모주를 받기 위해 나섰는데 GIC과 노르웨이뱅크 등이 투자를 결정했다는 전언이다. 통상 기관 청약은 수요예측 마지막 날 몰리는 만큼 추가적인 국내외 투자자들의 수요예측 참여가 기대된다. 이경준 혁신투자자문 대표는 “대부분의 국내 기관들이 수요예측에 참여할 것으로 보인다”며 “한 주라도 더 받기 위해 의무 보유 확약을 고민하는 곳도 많다”고 분위기를 전했다.

유력 기관들이 SK바이오사이언스 청약에 대거 몰리면서 ‘따상’을 기대하는 목소리도 나오고 있다. 투자자들이 가장 먼저 주목하는 것은 기업가치 제고에 대한 기대감이다. 본업인 독감 및 대상포진 백신 뿐 아니라 코로나19 백신 생산과 개발을 맡으면서 기업가치에 대한 기대감이 급격히 커졌다. KTB투자증권은 최근 보고서를 통해 “SK바이오사이언스는 코로나19 이전에는 국내 백신 후발 사업자로 기업가치 상승에 대한 기대가 제한적이었지만 코로나19 팬데믹을 기회로 글로벌 백신 관계사들과의 사업 기회가 크게 확대됐고 이는 밸류에이션 상승 요인”이라고 설명했다. 이어 “추정 순이익 기준 공모가 밴드는 주가수익비율(PER)로 보면 22~29배 수준으로 공모가에 대한 밸류에이션 부담은 높지 않다”고도 했다.

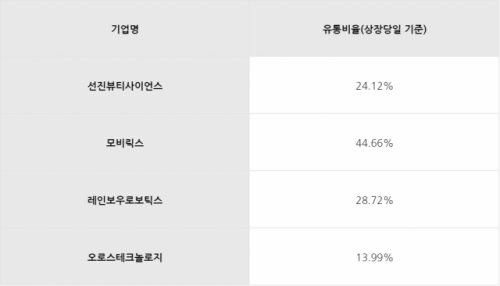

기관에 비해 투자 기간이 다소 짧은 일반 투자자들은 SK바이오사이언스의 유통 물량이 적다는 점에 주목하고 있다. SK바이오사이언스의 최대 주주는 SK케미칼(285130)로 공모 전 기준 지분율은 98.04%다. 사실상 단일 주주로 구성된 덕분에 전체 발행주식 수 대비 상장일 유통 가능 주식 비율이 25.57%로 낮다. 기관투자가의 확약 비율에 따라 유통 주식 수는 더욱 줄어들 것으로 전망된다. 지난해 상장 이후 3거래일 연속 상한가를 기록한 SK바이오팜도 상장 전 SK㈜가 지분을 100% 들고 있던 덕분에 상장일 유통 가능 주식 비율이 약 13%에 불과했는데 유통 물량이 적었던 점이 초기 주가에 영향을 미친 것으로 분석된다. 올해도 상장 당일 따상을 기록한 IPO 공모 기업 4곳 중 3곳이 20%대 이하의 유통 비율을 보였다.

/김민석 기자 seok@sedaily.com