현대엔지니어링이 상장 주관사를 선정하고 이르면 연내 코스피에 입성한다. 정의선 현대자동차그룹 회장이 2대주주인 만큼 이번 기업공개(IPO)가 그룹 지배구조 개편의 신호탄이 될 것이라는 분석이 나온다.

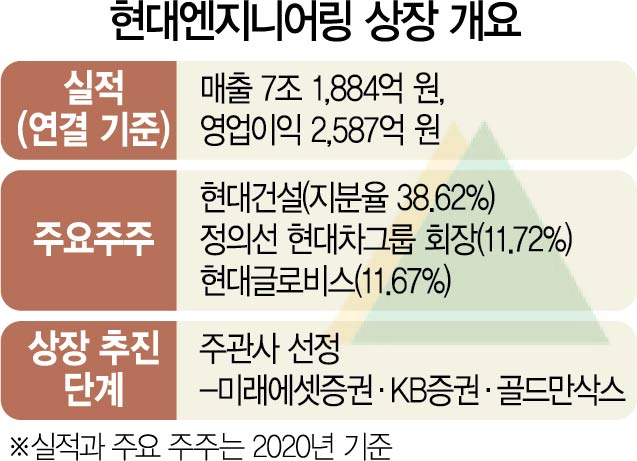

12일 투자은행(IB) 업계에 따르면 현대엔지니어링은 미래에셋증권과 KB증권·골드만삭스를 주관사로 선정했다. 다만 대표 주관사 및 공동 주관사 등 증권사별 역할에 대해서는 확정하지 않은 채 여지를 남겨뒀다.

IB 업계의 한 관계자는 “아직 증권사 간 구체적인 업무분장(R&R)까지는 논의되지 않은 것으로 보인다”며 “세 곳 모두 대표 주관사가 될 가능성도 있다”고 말했다.

주관사 선정에 나서면서 현대엔지니어링 상장 일정에도 가속도가 붙을 것으로 전망된다. 주관사 선정은 본격적인 상장 예비 심사 청구, 수요예측 및 청약에 앞서 공모를 도울 증권사를 뽑았다는 의미다. IB 업계는 연내 상장도 가능할 것으로 내다보고 있다.

현대엔지니어링은 플랜트 사업과 아파트 건설 등 건축 사업을 주력으로 하고 있다. 지난해 매출액 7조 1,884억 원(연결 기준), 영업이익 2,587억 원을 기록했다. 매출액은 꾸준히 늘고 있는 반면 영업이익은 하향 흐름을 보여 지난 2017년 5,144억 원에서 2018년 4,537억 원, 2019년 4,081억 원을 기록했다.

상장 몸값에도 관심이 모아진다. 현재 장외시장 기준 시가총액은 9조 원이 넘는다. 다만 통상 공모가 기준 기업가치가 장외 몸값보다 높은 경우가 많지 않기 때문에 실제 상장 몸값은 10조 원을 밑돌 것으로 보인다. IB 업계의 또 다른 관계자는 “주택 경기가 살아날 것으로 전망되는 가운데 글로벌 플랜트 수주가 다른 건설사와 다른 장점이 될 것”이라면서도 “다만 영업이익이 꺾이고 있는 것은 (기업가치 산정 등에) 반영될 것”이라고 말했다.

IB 업계는 현대엔지니어링 상장을 현대차그룹의 지배구조 개편과도 연결 짓는다. 현대차는 아직 순환 출자 구조를 깨지 못했다. 2018년에 추진했던 지배구조 개편 시나리오의 수순을 밟는다면 정 회장은 최소 5조~6조 원의 현금이 필요하다. 상장 이후 현대엔지니어링의 지분 가치가 마중물 역할을 할 수 있다는 얘기다. 현대엔지니어링의 2대주주인 정 회장은 11.72%(89만 327주)의 지분을 갖고 있다. 구주 매출에 대한 관심이 계속되는 가운데 향후 현대건설과의 합병 등을 검토하기 위해 지분을 당분간 계속 보유할 것이라는 분석도 있다.

/김민석 기자 seok@sedaily.com